بررسی آمارهای بانک مرکزی نشان میدهد

تغییر معادلات در بازار پول

از طرفی، موضوعی که ثبات نسبی نرخ ارز باوجود رشد بالای نقدینگی در سالهای ۹۴ و ۹۵ را توضیح میداد، حول سه محور میچرخید: انتظارات مثبت، سطح مداخله بانک مرکزی (که سعی میکرد قیمت اسمی را مدیریت کند) و نرخ سود بانکی. مورد سوم به نوعی بهعنوان سیلبند مقابل نقدینگی عمل کرده و مانع خروج نقدینگی از بانکها شده بود. اما در شهریور ۹۶ نرخ سود بانکی به ۱۵ درصد تقلیل پیدا کرد. نرخ سود در حالی به ۱۵ درصد کاهش یافته بود که زمزمههایی درخصوص بههم خوردن توافق هستهای از سوی ترامپ وجود داشت که از این مسیر میشد بهمن نااطمینانی را پیشبینی کرد. با این حال، سیاستگذار هنوز کوشش میکند که نوسانات بازار را بیارتباط به سود بانکی بداند و حتی بگوید که با تبدیل سپردهها به یکدیگر و ایجاد یک فرجه ۱۱ روزه در زمان کاهش نرخ سود، از شوک سپردههای کوتاهمدت در شهریور ۹۶ جلوگیری شده است. «دنیای اقتصاد» برای اظهارنظر مستدلتر در رابطه با این موضوع، در یک گزارش رفتار متغیرها را پس از کاهش نرخ سود بررسی کرد تا نشان داده شود رشد پول و شبهپول، پس از تصمیم کاهش نرخ سود، به چه سمتوسویی رفتهاند.

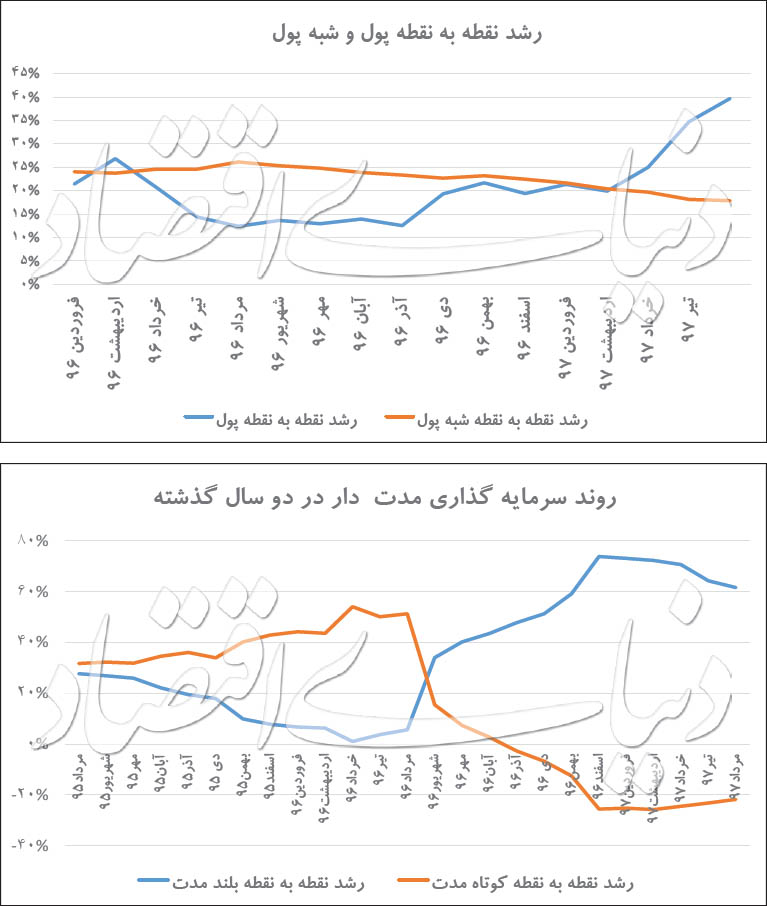

در حال حاضر که حدود ۱۵ ماه از تصمیم کاهش و تثبیت نرخ سود سپرده بانکی در ۱۵ درصد گذشته و آمارها تکمیلتر شده است، کنار هم قرار دادن روند آماری کلهای پولی نشان میدهد با کاهش نرخ سود بانکی در کنار افزایش ریسک سیاسی، موازنه بازار داراییها تغییر کرده است. بررسی آمارها نشان میدهد تقریبا از دیماه سال گذشته شبه پول با کاهش و پول با افزایش مواجه شده است. افزایش پول در کنار بازدهی نرخ دلار در این مدت نشان میدهد احتمالا نرخ سود بانکی از جذابیت کافی برخوردار نبوده و نشتی پول از بانکها به سمت بازارهای دارایی مانند دلار حرکت کرده است.

بانک مرکزی آمار سرمایهگذاریهای مدتدار بانکهای کشور را تا پایان مردادماه سالجاری منتشر کرده است. در این آمار که جزئی از آمار پولی و بانکی کشور است، جزئیات میزان سرمایهگذاریهای کوتاهمدت و بلندمدت در شبکه بانکی کشور گزارش میشود. بررسی این آمارها نشان میدهد روند رشد نقطهبهنقطه سرمایهگذاری بلندمدت و کوتاهمدت در بازه زمانی مرداد سال گذشته تا مرداد سالجاری تغییرات قابلتوجهی داشته است. آمارها نشان میدهد از شهریور تا اسفند ۹۶ رشد سرمایهگذاری بلندمدت صعودی و رشد سرمایهگذاری کوتاهمدت نزولی بوده است. البته از ابتدای سالجاری تقریبا این روند تغییر کرده و رشد سرمایهگذاری بلندمدت کاهش و رشد سرمایهگذاری کوتاهمدت افزایش پیدا کرده است. براساس آمار منتشر شده، رشد نقطهبهنقطه سرمایهگذاری بلندمدت در مردادماه سال گذشته ۶/ ۵ درصد و در شهریور همان سال با افزایش قابلملاحظهای به ۳۴ درصد رسیده است. این روند افزایشی تا اسفند سال گذشته ادامه پیدا کرده و به بیشترین مقدار خود در ۱۰ سال گذشته رسیده است. رشد نقطهبهنقطه سرمایهگذاری مدتدار در اسفند ۹۶، حدودا ۶/ ۷۳ درصد بوده و از نظر مقداری نیز به رقم ۴/ ۸۴۰ هزار میلیارد تومان رسیده است. این روند از فروردینماه سالجاری تا مردادماه با کمی کاهش مواجه شده است. آمارها نشان میدهد رشد سرمایهگذاری مدتدار در مردادماه سالجاری به نسبت مدت مشابه سال گذشته ۶/ ۶۱ درصد ثبت شده است و رقم این نوع سرمایهگذاری به حدود ۴/ ۸۳۰ هزار میلیارد تومان رسیده است. در واقع این آمار نشان میدهد که سرمایهگذاری مدتدار در ۵ ماه نخست سالجاری با کاهش ۱۰ هزار میلیارد تومانی مواجه بوده است.

در مقابل، سرمایهگذاری کوتاهمدت در بازه مورد نظر روندی کاملا برعکس داشته است. رشد نقطهبهنقطه سرمایهگذاری کوتاهمدت در مرداد ۹۶، حدودا ۳/ ۵۱ درصد بوده که در شهریور ماه با کاهش قابلملاحظهای به ۳/ ۱۵ درصد رسیده است. حجم سرمایهگذاری کوتاهمدت نیز در مرداد سال گذشته ۶/ ۶۰۴ هزار میلیارد تومان بوده که در شهریور ماه حدودا ۲/ ۱۲۳ هزار میلیارد تومان کاهش داشته و به رقم ۴/ ۴۸۱ هزار میلیارد تومان رسیده است. روند رشد نقطهبهنقطه این نوع سرمایهگذاری نیز نشان میدهد تا آبانماه در محدوده مثبت بوده اما از آذرماه سال گذشته تا مردادماه سالجاری وارد فاز منفی شده است. بهطوریکه در اردیبهشتماه به منفی ۸/ ۲۵ درصد رسیده که کمترین مقدار خود از سال ۸۶ است. حجم سپردههای کوتاهمدت در اسفندماه حدود ۶/ ۳۹۳ هزار میلیارد تومان بوده اما از فروردینماه با افزایش مواجه شده است. این روند افزایشی نشان میدهد در مدت ۵ ماه حدودا ۴/ ۷۹ هزار میلیارد تومان به سپردههای کوتاهمدت افزوده شده و حجم آن در مردادماه به رقم ۴۷۳ هزار میلیارد تومان رسیده است.

دو سناریو

جابهجایی سپردههای کوتاهمدت و بلندمدت در بازه مورد نظر را میتوان از منظر دو سناریو بررسی کرد. در سناریوی اول با توجه به این نکته که به سپردههای بلندمدت سود بیشتری به نسبت سپردههای کوتاهمدت تعلق میگیرد، میتوان نتیجه گرفت سپردهگذاران ترجیح دادهاند که سپردههای کوتاهمدت خود را به سپردههای بلندمدت تبدیل کنند. سناریوی دوم نیز این است که سپردههای کوتاهمدت به حسابهای جاری تبدیل شده یا از بانکها خارج شده که در هر دو صورت میتوان گفت به پول در دست مردم تبدیل شده است. البته باید به این نکته توجه کرد که سپردههای بلندمدت به سپردههای یک ساله گفته میشود که براساس دستورالعمل بانک مرکزی سودی معادل ۱۵ درصد به آن تعلق میگیرد و سپردههای کوتاهمدت نیز به سپردههای کمتر از یک ساله گفته میشود که سود آن ۱۰ درصد است. به طور عملی افراد میتوانند پول خود را بهعنوان سپرده یک ساله در بانکها سپرده کنند اما بعد از گذشت یک یا دو ماه اجازه برداشت از حساب خود را دارند. در این میان میتوان گفت مرز مشخصی بین سپردههای کوتاهمدت و بلندمدت وجود نخواهد داشت. چون افراد میتوانند پول خود را به اصطلاح سپرده بلندمدت کنند؛ اما از مزایای سپرده کوتاهمدت که امکان برداشت پول از حساب است استفاده کنند. برای بررسی بیشتر این دو سناریو، ابتدا روند سپردهگذاری مدتدار در بازه مورد نظر را بررسی میکنیم. روند رشد نقطهبهنقطه سپردههای بانکی در مدت یک سال منتهی به مرداد سالجاری کاهشی بوده است. براساس آمار منتشر شده در مردادماه سالجاری میزان سرمایهگذاری مدتدار به ۴/ ۱۳۰۳ هزار میلیارد تومان رسیده است که به نسبت مدت مشابه سال گذشته رشد ۵/ ۱۶ درصدی را ثبت کرده است.

این میزان رشد در مردادماه نیز رکورد جدیدی در روند رشد سالانه سرمایهگذاری مدتدار بانکی است؛ بهطوریکه در بازه فروردین ۸۶ تا مرداد ۹۷، کمترین مقدار آن در این ماه اتفاق افتاده است. این در حالی است که بانکها به طور قانونی به سپردههای کوتاهمدت ۱۰ درصد و به سپردههای بلندمدت ۱۵ درصد سود میدهند که این میزان سود نیز در حجم سپردههای مدتدار بانکی نهفته است. در نتیجه بهنظر میرسد در این بازه بانکها کمتر در جذب سپردههای جدید موفق بودهاند. از سوی دیگر آمارها نشان میدهد در مدت ۵ ماه نخست سالجاری ۴/ ۶۹ هزار میلیارد تومان به سپردههای مدتدار بانکی اضافه شده که از این مقدار ۴/ ۷۹ هزار میلیارد تومان به سپردههای کوتاهمدت افزوده و ۱۰ هزار میلیارد تومان از سپردههای بلندمدت کاسته شده است. در نتیجه میتوان نتیجه گرفت که به احتمال قوی قسمت کمتری از سپردههای کوتاهمدت به سپرده بلندمدت تبدیل شده و بیشتر آن از بانکها خارج شده است. برای بررسی بیشتر سناریویهای مفروض، به بررسی آمار نقدینگی که توسط بانک مرکزی منتشر میشود میپردازیم. نقدینگی شامل دو جزء کلی پول و شبه پول است که پول از دو جزء اسکناس و مسکوک در دست مردم و سپردههای دیداری (سپردههای جاری و چک و...) تشکیل میشود.

شبه پول نیز دارای دو جزء اصلی سپردههای مدتدار و پسانداز است که سپردههای مدتدار تقریبا سهم ۹۲ درصدی از شبه پول را تشکیل میدهد. آمارها نشان میدهد روند رشد نقطهبهنقطه پول از مردادماه سال گذشته تا مردادماه سالجاری روندی کاملا صعودی داشته است. بهطوریکه رشد نقطهبهنقطه پول در تیرماه سالجاری به ۷/ ۳۴ درصد و در مردادماه به ۷/ ۳۹ درصد رسیده که در نوع خود رکورد جدیدی محسوب میشود. براساس آمار بانک مرکزی حجم پول در مدت یک سال حدودا ۸/ ۶۵ هزار میلیارد تومان افزایش پیدا کرده که از این میزان ۴/ ۴۳ هزار میلیارد تومان آن در مدت ۵ ماه نخست امسال افزایش پیدا کرده است. در مقابل رشد نقطهبهنقطه شبه پول نیز در بازه مورد نظر کاهشی شده است. بررسی آمارها نشان میدهد در مردادماه سال گذشته حجم شبه پول ۱۲۰۰ هزار میلیارد تومان بوده است که به نسبت مدت مشابه سال گذشته خود ۱/ ۲۶ درصد رشد داشته است. حجم شبه پول در پایان سال گذشته ۳/ ۱۳۳۵ هزار میلیارد بوده که رشد نقطهبهنقطه ۵/ ۲۲ درصدی را ثبت کرده است. روند کاهشی رشد نقطه به نقطه شبه پول از ابتدای سالجاری سرعت بیشتری گرفته بهطوریکه در تیرماه ۹۷ رشد نقطهبهنقطه آن به ۱/ ۱۸ درصد و در مردادماه با کاهش ۲/ ۰ واحد درصدی به ۹/ ۱۷ رسیده است.

جابهجایی در کلهای پولی

تغییرات بازار پول در یک نگاه نشان میدهد نزولی شدن رشد نقطهبهنقطه شبه پول و صعودی شدن رشد نقطهبهنقطه پول میتواند تاییدی بر خروج پول از بانکها باشد. نگاهی به بازار نرخ ارز بهعنوان بازار موازی بازار پول نیز تایید میکند بازدهی نرخ دلار تقریبا از دیماه سال گذشته روندی صعودی داشته و هر ماه بر سرعت رشد آن افزوده شده است. از سوی دیگر نسبت پول به نقدینگی و نسبت شبه پول به نقدینگی که در ادبیات اقتصاد پولی و بانکی نشاندهنده سیالیت کلهای پولی در اقتصاد هستند نیز نشان میدهد از فروردین سالجاری نسبت شبه پول به نقدینگی روند نزولی پیدا کرده و نسبت پول به نقدینگی با افزایش مواجه بوده است. تغییرات در کلهای پولی به صورتی بوده است که سهم شبه پول از نقدینگی در فروردینماه ۸/ ۸۷ درصد بوده و تا پایان فصل بهار با ۸/ ۰ واحد درصد کاهش به ۸۷ درصد رسیده است. روند نزولی در تیر و مردادماه نیز ادامه پیدا کرده بهطوریکه سهم شبه پول از کل نقدینگی کشور در مردادماه به ۹/ ۸۵درصد رسیده است. در مقابل سهم پول از نقدینگی روندی افزایشی پیدا کرده است بهطوریکه تا پایان فصل بهار سهم پول از نقدینگی به ۱۳درصد رسیده و این نسبت با ۱/ ۱ واحد درصد افزایش در مردادماه به ۱/ ۱۴ درصد رسیده است. تغییرات در سیالیت کلهای پولی در کنار کاهش نرخ سود سپردههای بانکی افزایش ریسکهای سیاسی بهدلیل تحریمهای جدید آمریکا تایید دیگری بر تغییر موازنه بازار داراییهای کشور است. بهنظر میرسد کاهش نرخ سود بانکی یکی از عوامل محرک در بازار پول بوده که سبب شده سپردههای بانکی در مقابل سایر بازارهای دارایی از جذابیت کافی برخوردار نباشد.

ارسال نظر