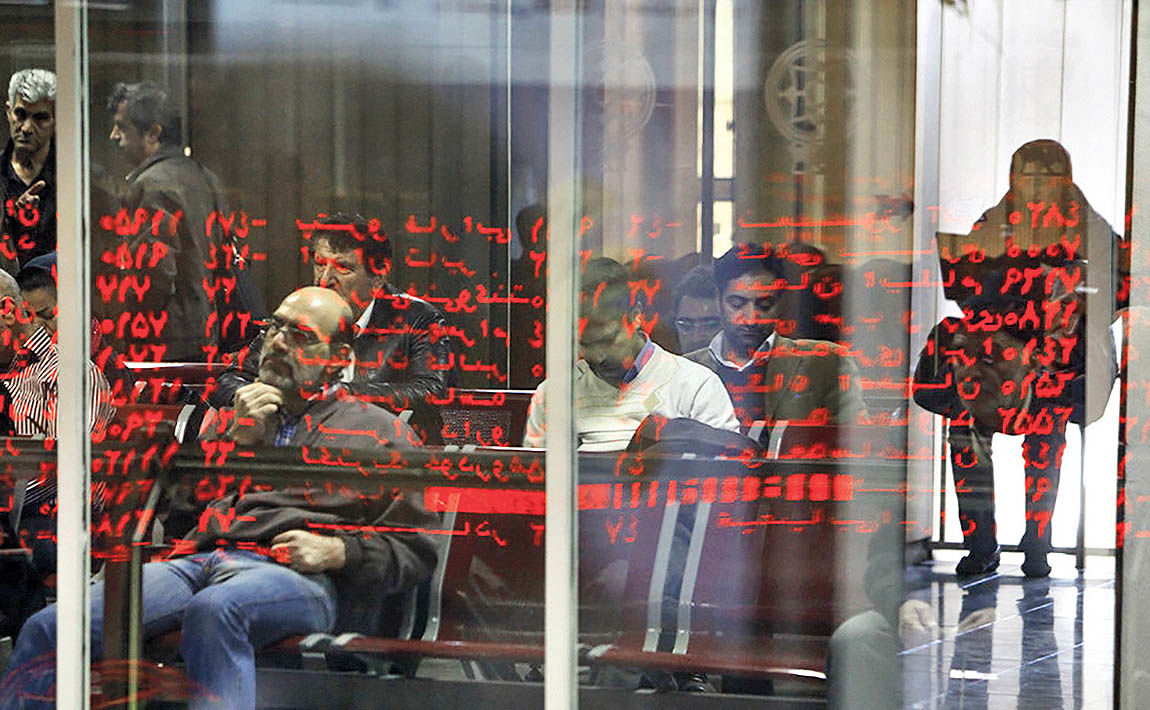

یک هفته افتوخیزهای تند سهام در بازارهای مختلف بررسی شد

بازگشایی نمادهای بازارپایه در دقیقه نود

کاهش دامنه نوسان راهحل سادهای بود که ازسوی برخی از فعالان به جای قوانین بعضا پیچیده جدید پیشنهاد شده بود و چندان مورد توجه قرار نمیگرفت، اما برای فرونشاندن التهاب بازارپایه خیلی راحت (و احتمالا با یک تلفن) اعمال شد و کمی از روند زیان سهامداران بازارپایه کم کرد. براساس گفته یکی از مدیران ارشد سازمان، قرار بود در ابتدای اعمال تغییرات در بازارپایه، یکی از تابلوهای رنگی (احتمال زیاد قرمز) در فرابورس شروع به کار کند و پس از طی مراحل آزمایشی بهتدریج برای بازار نارنجی و زرد اجرا شود، اما ظاهرا در آخرین نشست، نظر مدیران عوض شد و همین موضوع شوک بزرگی به بازارپایه و حتی یکی دو روز به تمام بازار وارد کرد. در گزارش پیشرو به برخی از رویدادهای یکهفته گذشته در «بازار پایه فرابورس» پرداخته میشود تا کمکی هر چند اندک به علاقهمندان و سرمایهگذاران در این بازار پرریسک باشد. در آخرین روزهای بازبودن بازارپایه قبل از تبدیل آن به تابلوهای رنگی تلاش قابلتوجهی ازسوی فرابورس برای بازگشایی نمادهای بسته شده مشاهده شد. ازجمله سه شرکت «کابلسازی ایران» (بایکا)، «تامین مسکن جوانان» (ثجوان) و «فارسیت دورود» (سفارود) که چندی پیش به دلیل «ظن دستکاری بازار» و «معامله متکی بر اطلاعات نهانی» تعلیق شده بودند هفته گذشته بازگشایی شده و بایکا و ثجوان مورد استقبال خریداران قرار گرفته و سفارود صف فروش به خود دید. درباره این سه نماد در روزنامه ۳۰ مرداد صحبت شده بود و البته درباره نتیجه بررسیهای انجام شده درباره دو موضوع مزبور گزارشی داده نشد.

شرکت «سختآژند» (ثاژن) هم که مدتی پیش از تابلوی بازار دوم بورس به بازارپایه «ج» هدایت شده بود، دوشنبه در قیمت ۳۷۹ تومان گشایش یافت که بیش از ۶۰ درصد بالاتر از آخرین قیمت معاملهاش در بورس بود؛ ولی در روز چهارشنبه صف فروش سنگینی را به نمایش گذاشت. چهارشنبه (آخرین روز معاملات بازارپایه پیش از اجرای قوانین جدید) نماد «غبهار» برای اولین بار با قیمت هزار تومان معامله شد و ۳۵۸ فرد حقیقی و ۲ شخصیت حقوقی مجموعا ۶/ ۱۱ میلیون سهم را از مالک آن که شرکت فرابورسی «کشت و صنعت شهداب ناب خراسان» (غشهداب) است، خریدند. بیش از ۹۶ درصد این عرضه را حقیقیها خریدند. پیش از این بازگشایی غبهار در قیمتهایی بالاتر از هزار تومان مورد پذیرش ناظر قرار نگرفته بود، اما با تایید معاملات چهارشنبه ارزش بازار آن حدود ۳۸۸ میلیارد تومان شد که بیش از دوسوم ارزش بازار مالک آن یعنی غشهداب است که در تابلوی دوم بازار فرابورس معامله میشود. همانگونه که پیش از این اشاره شد، استقبال از این سهم درحالیکه خریداران میدانند معاملات آن از ۱۰ روز دیگر در بازار پایه زرد با دامنه نوسان محدود ادامه مییابد را شاید بتوان به خاطره خوش عرضه شرکت همگروه آن، «گلپونه مشهد» (غپونه) نسبت داد که پس از گشایش نماد در بازارپایه «ج» ظرف مدت نسبتا کوتاهی، چند برابر شد.

مسوولان فرابورس حتی سراغ نماد شرکت گازلوله (پلوله) هم رفتند که ۳ ماه بود به درخواست سهامدار عمده بسته بود. پلوله از زیرمجموعههای «سرمایهگذاری صنایع پتروشیمی» (وپترو) است که در میانههای دهه ۸۰ شمسی با تبلیغات بعضا اغراقآمیزی که برای آن شد، قیمتهای بالا و استقبال فراوانی را ازسوی خریداران به خود دید. البته در آن سال(ها) فربه کردن قیمت سهام تنها مربوط به پلوله نبود و تقریبا برای تمام زیرمجموعههای دیگر وپترو نیز صورت گرفت و حتی گفته میشد که برخی از مدیران وقت هلدینگ وپترو و مدیران عامل زیرمجموعهها در آن نقش داشتند. این اتهام از آنجا نشات میگیرد که مدیران این شرکتها در مجامع سالانه اقدام به تقسیم سودهای حداکثری میکردند؛ درحالیکه قادر به پرداخت آنها نبودند و پس از آن تسهیلات متعددی از بانکها دریافت میکردند تا سودهای نقدی را به سهامداران بپردازند! در برخی از شرکتها هم بدون هیچ کنترلی به هوای سودهای محاسبه شده از پروژههایی که قرار بود در آینده نصیب شرکت شود، وامهای گرانقیمتی دریافت و صرف هزینههای جاری و بعضا ریخت و پاشهای شرکتهای تودرتوی این هلدینگ میشد.

در مورد پلوله با عدم تحقق برآوردها از پروژهها شرکت به سرعت به سمت زیان رفت، درحالیکه دیگر خبری از مدیران بهشدت خوشبین که سودهای فضایی برای شرکت ترسیم میکردند، نبود. مدیریت جدید پلوله چندی پس از تحویل شرکت، تنها چاره را در اعلام ورشکستگی دید و درخواست ورشکستگی را از ابتدای سال ۱۳۸۵ داد که با تلاشهای زیاد در اردیبهشت ۱۳۹۳ تایید و مدیریت شرکت در اختیار «اداره تصفیه و امور ورشکستگی» قرار گرفت. پس از آن صورتهای مالی مجددا با فرض ورشکستگی تهیه و نتیجه آن شد که پلوله تقریبا با اقساط و جرایمی که پیش از تاریخ ورشکستگی (ابتدای سال ۱۳۸۵) پرداخته بود، با بانکهای ذینفع بیحساب شد. همزمان با فرآیند تثبیت حالت ورشکستگی، وضعیت عملیاتی شرکت هم رو به بهبود گذاشت و شرکت در چند سال اخیر سود عملیاتی و سود خالص قابلتوجهی ساخت. دو رویداد «تصدیق ورشکستگی» و «به سود رسیدن» شرکت سبب شد بهتدریج استقبال مناسبی از سهم صورت گرفته و قیمتهای زیر صدتومانی به ارقام چند صد تومانی برسد.

یکی از بانکهای خصوصی که طلبی حدود ۹۰ میلیارد تومان عمدتا بابت سود و جرائم تسهیلات از تاریخ ورشکستگی از پلوله داشت، قصد نداشت از چنین مبلغ بزرگی به راحتی بگذرد. بنابراین تلاش فراوانی کرد و نهایتا پس از کش و قوسهای زیادی که حتی با تعویض مدیریت شعبه مسوول رسیدگی به پرونده همراه بود، توانست حکم ورشکستگی را در آذرماه ۱۳۹۷ نقض کند. البته برخی از استدلالهایی که در لایحه بانک مزبور آورده شده بود از جمله بالارفتن قیمت سهم در فرابورس و نیز سودده شدن شرکت در سالهای اخیر چندان استحکام قانونی نداشت، ولی در مجموع مورد قبول در رسیدگی مجدد قرار گرفت. شاید به دلیل همین عدم استحکام دعاوی حقوقی بانک بود که سهامدار عمده پلوله توانست به سرعت دستور توقف اجرا برای حکم صادر شده به نفع بانک را در اردیبهشت امسال گرفته و موضوع را برای رسیدگی مجدد به دادگاه ارجاع دهد. سهامدار عمده تقریبا خود را مطمئن از صدور رای نهایی به نفع شرکت نشان میداد، اما حسابرس شرکت بر این دیدگاه بود که تا قبل از صدور احتمالی رای به نفع شرکت، باید براساس حکمی عمل شود که به نفع بانک صادر شده است.

وقتی صورتهای مالی براساس نظر حسابرس تهیه شد، نتیجه شناسایی هزینه مالی بیش از ۱۶۰ میلیارد تومانی تا تاریخ ۲۹/ ۱۲/ ۱۳۹۷ بود که سبب میشد (۶۸۰) تومان زیان به ازای هر سهم برای این دوره ثبت شود، درحالیکه در صورتهای حسابرسی نشده ۱۱۲ تومان سود برای هر سهم بهدست آمده بود. این تغییر سبب شد سهامدار عمده از سازمان بورس درخواست کند که تا زمان تعیین تکلیف حکم ورشکستگی نماد سهم باز نشود، زیرا معتقد بود به احتمال قوی حکم به نفع شرکت صادر میشود، اما با وضعیت موجود، بازشدن نماد همراه با زیان احتمالی سهامداران خواهد بود. ظاهرا این استدلال ازسوی سازمان بورس مورد قبول قرار گرفت اما در آستانه تغییر تابلوهای بازارپایه ترجیح داده شد که نماد سهم در بازار پایه «ب» بازگشایی شده و ۱۰ روز بعد (۵ روز کاری) در تابلوی قرمز به کار خود ادامه دهد. براساس قوانین جدید شرکتهای ورشکسته، حتی اگر مانند پلوله وضعیت عملیاتی عادی داشته باشند در بازار قرمز جای میگیرند. بازگشایی پلوله در روز سهشنبه با صف فروش چند میلیونی همراه شد که طی دو روز کمتر از یک میلیون سهم آن خریداری شد و هر دو روز کاهش قیمت ۳ درصدی را متحمل شد.

نماد خصدرا هم که چند روز پیش از برگزاری مجمع سالانه منتهی به ۲۹/ ۱۲/ ۱۳۹۷ بسته شده بود پیش از انتقال به تابلوی زرد، روز یکشنبه بازگشایی شد و مورد استقبال خریداران قرار گرفت و رشد قیمتی ۸ درصدی را شاهد بود و در سه روز بعد نیز عمدتا شاهد صف خرید بود. علت بسته شدن نماد خصدرا افشای شروع اجرای تجدید ارزیابی داراییها بود و حدود ۴۰ روز بعد شرکت شفافسازی دیگری در کدال منتشر کرد مبنیبر اینکه رقم تقریبی ۲۵۰۰ میلیارد تومانی برای تجدید ارزیابی که در مجمع سالانه مطرح شده، برآورد کارشناسان شرکت بوده و برای رقم دقیق باید منتظر نتیجه گزارش ۱۵ کارشناس رسمی دادگستری در ۵ رشته مختلف بود. خصدرا از سالهای ابتدای دهه ۸۰ تاکنون خاطرات تلخ و شیرین زیادی را برای اهالی بازار به جا گذاشته است. پس از خصوصیسازی این شرکت بزرگ پیمانکاری و کشتیسازی و عرضه آن در بازار سرمایه، رشد قیمتی شگفتی را برای خریداران به همراه آورد، اما پس از مدتی به دلایلی از جمله عدم محول کردن پروژه ازسوی دولت به سراشیبی افتاد و قیمت سهم طی مدت نه چندان زیادی از رقمهای بالای هزارتومان به زیر قیمت اسمی رسید.

سهام عمده خصدرا هم چندبار دست به دست شد تا نهایتا به قرارگاه خاتمالانبیا وابسته به سپاه پاسداران رسید که از آن برای برخی از پروژههایش از جمله برخی از فازهای پارس جنوبی بهره گرفت. حدود ۲ سال قبل بود که دولت نیز براساس دستوری که داده شده بود، حمایتهایی را برای بهبود روند عملیاتی شرکت انجام داد. این تحولات و نیز احتمال افزایش سرمایه از محل تجدید ارزیابی داراییها سبب شد قیمت سهم نیز از مبالغ کمتر از ۳۰۰ تومان به بالای هزار تومان رشد کند. براساس صورتهای مالی حسابرسی شده منتهی به ۲۹/ ۱۲/ ۱۳۹۷ با وجود شناسایی سود خالص در دو سال اخیر، زیان انباشته شرکت بیش از هزار میلیارد تومان و ۶/ ۶ برابر سرمایه آن است. از لحاظ عملیاتی آنچه برای خصدرا مشکل ایجاد میکند، نبود پروژههای جدید برای این شرکت معظم است که با توجه به تحریمهای جدید ترامپ شاید کار را مشکلتر کند. البته شرکت پس از این تحریمها اقدام به برگزاری مجمع فوقالعاده کرد و اعضای حقیقی را جایگزین اعضای حقوقی وابسته به قرارگاه کرد. گفته میشود یکی از پتانسیلهای سهم نیز احتمال قبول ادعاهای (Claim) دریافت بیشتر در برخی از پروژههای بزرگ است که میتواند ارقام قابلتوجهی را به شرکت سرازیر کند. با توجه به سرمایه ۱۵۰ میلیارد تومانی خصدرا تجدید ارزیابی داراییها اگر در همان حدود برآوردی کارشناسان شرکت صورت گیرد آن را از شمول ماده ۱۴۱ خارج خواهد کرد.

ارسال نظر