در گزارشی بررسی شد

موانع درونی و بیرونی توسعه بازار سرمایه

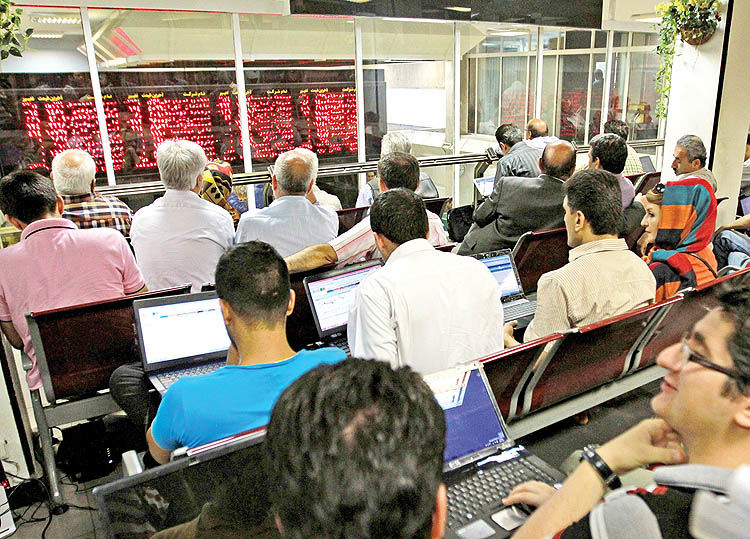

بورس اوراق بهادار تهران طی سالهای اخیر شاهد رشد چشمگیری در ارزش بازار، شاخص کل، ارزش و حجم معاملات بوده است. این امر با ایجاد شفافیت بیشتر در بازار و همچنین معرفی ابزارهای مالی جدید در اوراق بدهی مانند صکوک اجاره، صکوک مرابحه و امثال آن، ابزار مشتق مانند قرارداد آتی سبد سهام، قراردادهای اختیار معامله تک سهم و اوراق اختیار فروش تبعی حاصل شده است. در این میان بررسی ترکیب بازارهای مالی کشورهای توسعه یافته و در حال توسعه نشان میدهد با وجود رشد بورس و بازار سرمایه در سالهای گذشته همچنان فرصت رشد زیادی در بازار سرمایه وجود دارد.

در همین راستا «دنیای اقتصاد» در گزارشهای پیشین خود به دفعات درخصوص چالشهای اقتصاد کلان و ریسکهای تحمیل شده از سوی سیاستگذاران در بازار سرمایه اشاره کرده است. در واقع ریسکها و چالشهای مربوط به بازار سرمایه را از یکسو میتوان در فهرست ریسکهایی دانست که از سوی محیط کلان اقتصادی به بازار سرمایه تحمیل میشوند. دسته دوم را نیز میتوان مربوط به محیط درونی بازار سرمایه دانست. در همین راستا هفتهنامه «تجارت فردا» در گفتوگو با یکی از کارشناسان بازار سرمایه به بررسی مشکلات ساختاری و زیربنایی بازار سرمایه پرداخته و عواملی که سبب شده تا توسعه این بازار با کندی همراه باشد را مورد بررسی قرار داده است. محمد گرجیآرا مهمترین دلایل عدم توسعه بازار سرمایه در سالهای اخیر را در دسته کلان بیرونی و درونی بورس دستهبندی کرده است. عدم دستیابی بورس به جایگاه واقعی در اقتصاد ایران و کوچک بودن بازار سهام در مقایسه با دیگر بازارهای سرمایهگذاری را از جمله مسائل کلان خارجی تاثیرگذار بر بازار سرمایه میداند و معتقد است بورس حیاط خلوت آزمون و خطای مدیران شده است. قرار گرفتن بورس بهعنوان آینه چالشهای کلان اقتصادی و همچنین نبود فرهنگ سهامداری و سرمایهگذاری از دیگر مواردی است که سبب توسعه واقعی بازار سهام شده است.

گرجیآرا عوامل هفتگانهای از جمله عدم توسعه متوازن محیط سرمایهگذاری (ابزارها، بازارها و نهادهای بورسی)، ایجاد چرخه معیوب کمبود عمق معاملات و کمبود ابزارهای مالی، مشکلات هسته معاملات و تاخیر سایت TSETMC و پنلهای معاملاتی آنلاین، معضلات ایجاد شده در بازار پایه فرابورس، محدودیت در تامین مالی خرد و نقش کانالهای تلگرامی را از جمله موارد داخلی و تاثیرگذار در بازار سهام میداند.

بورس آینه اقتصاد ایران ؟

در تمام اقتصادهای کشورها، رابطه تنگاتنگی میان عملکرد شرکتها (بنگاهها یا اجزای اقتصاد خرد) و وضعیت کلی اقتصادی وجود دارد. در واقع، آنچه میتواند عوامل اقتصاد کلان نظیر نرخ تورم، رشد اقتصادی یا امثال آن را تحتتاثیر قرار دهد، عملکرد بنگاههای اقتصادی است و بالعکس، رفتار اجزای اقتصاد خرد کاملا از پارامترهای اقتصاد کلان تاثیر میپذیرند.

بر این اساس، بورس یا همان بازار سهام که تعداد زیادی از شرکتهای مهم اقتصادی را در خود جای داده است، میتواند آینهای از عملکرد اقتصاد کلان کشور محسوب شود. به عبارت دقیقتر، هرگونه تغییر در عملکرد شرکتهای بورسی بر اقتصاد کلان نیز تاثیر میگذارد و در مقابل تغییرات فضای کلان اقتصادی نیز بر رفتار بنگاههای حاضر در بازار سهام اثرگذار هستند. البته در این میان اختلافنظر میان کارشناسان درخصوص نقش بورس بهعنوان آینه اقتصادی وجود دارد.

بهطوریکه در این راستا محمد گرجیآرا، تحلیلگر بازار سرمایه با اشاره به اینکه شاید در متنهای بینالمللی یا متنهای داخلی که توسط بسیاری از فعالان بازار نوشته میشود از بورس بهعنوان آینه اقتصاد یا دماسنج اقتصاد یاد میشود ولی در عمل اینگونه نیست، گفت: این باور نادقیق از ترجمه متنهای بینالمللی میآید که در کشورهای توسعهیافته نوشته شده است. در آنجا ارزش بازار کل بورس بعضا دو تا سه برابر GDP آن کشور بوده و تنوع بازار از کلیه صنایع است. در بورس ایران نزدیک به ۷۰ درصد بازار شرکتهای تولیدکننده کامودیتی یا شرکتهای سرمایهگذاریهای مادر آنها هستند و عملا بورس ایران سایر بخشهای اقتصادی ایران مانند خدمات، کشاورزی و... را به علت عدم تنوع در صنایع نمایندگی نمیکند.

وی در ادامه افزود: این امر باعث میشود که تنها بخشی از فرصتهای سرمایهگذاری که بیشتر مربوط به صنایع کامودیتیمحور هستند در دسترس عموم فعالان بازار باشد و این امر جذابیت بورس را برای فعالان کاهش خواهد داد. وی در ادامه عنوان کرد: این در حالی است که متاسفانه بورس آینه تمامقد چالشهای اقتصادی کلان مانند چالش افت سرمایهگذاری است. کلیه مسائلی که منجر به افت آمارهای شاخص خالص تشکیل سرمایه به ویژه در بخش صنعت در حوزه سرمایهگذاری در ماشینآلات و تجهیزات شده باعث شده شرکتهای بورسی نیز با این چالش دستبهگریبان باشند.

جایگاه بورس در میان دیگر بازارهای رقیب

همانطور که عنوان شد بازار سهام توانست از ابتدای سالجاری با کسب بازدهی ۹۰درصدی بهعنوان برترین بازار سرمایهگذاری شناخته شود. این در حالی است که دیگر بازارهای رقیب از جمله دلار و سکه تا چند وقت پیش با زیان مواجه بوده و چند روزی است که وارد محدوده مثبت شدهاند. بهطوریکه بازدهی دلار از ابتدای سالجاری تاکنون به ۴درصد و سکه نیز با نوسان مثبت ۳۲/ ۰درصدی همراه شده است. ولی با وجود این، عملکرد مناسب و بازدهی قابلتوجه، بازهم در مقایسه با دیگر بازارهای رقیب ناشناخته است.

در این راستا گرجیآرا عنوان کرد: شاید مقایسه بورس برای فعالان بازار با بازارهای رقیب چندان جالب نباشد اما واقعیت آن است که درحالحاضر بورس تهران نزدیک به هزار هزار میلیارد تومان ارزش روز بازار دارد. البته این ارزش روز همهاش قابل معامله در بورس نیست و سهام شناور آزاد بورس بین ۱۵ تا ۲۰ درصد است که از اینرو ارزش سهام شناور آزاد بورس حدود ۱۵۰ تا ۲۰۰ هزار میلیارد تومان خواهد بود.

وی ادامه داد: این حجم از ارزش در مقایسه با بازارهای موازی مانند ملک تقریبا برابر ارزش معاملاتی بازار مسکن در یکی از خیابانهای شمالی شهر تهران است که بسیار اندک است. به این علت که بورس هیچگاه در اقتصاد ایران مقصد سرمایههای بزرگ و بلندمدت نبوده است. به گفته این تحلیلگر بازار سرمایه، این امر باعث میشود که از نگاه سیاستگذار، بورس عملا یک بازار دستچندم باشد که کسی به آن توجه نمیکند و هراز گاهی با بالا رفتن شاخص با آن عکس یادگاری میگیرند.

آزمون و خطای مدیران در بورس

درحالی به عقیده این کارشناس یکی دیگر از مواردی که مانع توسعه بازار سهام شده، نگاه سلیقهای مدیران و سیاستگذاران و انجام آزمونهای متعدد و سنجش خطا و موفقیت است که این امر سبب شده تا یک نگاه مداوم و یک سیاستگذاری کلان توسعهای برای تعمیق بازار بورس در مقایسه با اقتصاد ایران ایجاد نشود.

گرجیآرا با اظهار این مطلب که مدیران سازمان بورس هر کدام متناسب با سلیقه و توان فنی خود تحولاتی را خوب یا بد رقم زدند که برنامه بالادستی و یک سیاست کلان ادامهدار برای آن چندان به چشم نمیخورد، گفت: از دهه ۸۰ به مرور تحولات مدیریت در بورس به گونهای شد که افرادی در راس کار قرار گرفتند که اولین تجربههای اجرایی خود را در سطح کلان بورس انجام دادند. به این ترتیب بورس محمل آزمون و خطای مدیران تازهکار اجرایی شد که متاسفانه با تغییرات دولتها نیز تغییری در این وضعیت رخ نداد. حال از سوی دیگر متاسفانه هنوز بخشی از بدنه سیاستگذار سنتی اقتصادی ایران، بورس را محلی برای سفتهبازی میدانند که ارزش افزوده اقتصادی ایجاد نمیکند و ایجاد و تشویق به ورود بورس را نیز هنوز برای توسعه اقتصادی مضر میدانند. در این راستا گرجی آرا معتقد است این امر در کنار برخی از شبهات برطرفشده فقهی نسبت به ماهیت بورس باعث شده است که طیف سیاستگذار محافظهکار، بورس را محلی لوکس بداند که عدهای سفتهباز دور هم جمع شدهاند و خود را نسبت به آنها مسوول نداند. وی در ادامه تاکید کرد: این موضوع سبب شده اگر هم سیاستهای حمایتی و توسعهای در رابطه با این بازار در کار باشد تنها روی کاغذ پیاده شوند و به مرحله اجرا نرسند.

توجه بیشتر به فرهنگ سهامداری

یکی از چالشهای کلانی که بورس با آن مواجه است نبود فرهنگ سهامداری و سرمایهگذاری است. از نگاه عوام جامعه بورس یک جعبه سیاه است که با شانس یا اقبال (یا از نگاهی دیگر با تبانی و رانت) قیمت سهام شرکتها بالا و پایین میرود و سهامداران خرد و عوام مجالی برای کسب بازدهی و سود ندارند. این نگاه نادقیق ناشی از عدم معرفی مناسب بورس به سرمایهگذاران است و آنها تصور دقیقی از وضعیت بازار ندارند.

در این راستا نیز گرجیآرا با اظهار این مطلب که بهطور کلی به علت ضعف آموزشهای اقتصادی، مدیریت مالی شخصی (Personal Finance) در سبد آموزش خانوار جایگاهی ندارد، گفت: پربیراه نیست که خانوارهای ایرانی تمایلی به ورود به بورس و سهامداری مداوم در بورس نداشته باشند و سهم سهام از سبد سرمایهگذاری بلندمدت خانوار به شدت اندک باشد. از سوی دیگر طبق گزارش منتشر شده از سوی «دنیای اقتصاد» تحت عنوان «کدخوانی جذاب نقدینگی به بورس» به بررسی آخرین وضعیت کدهای سهامداری پرداخته و عنوان داشته که تا نیمه نخست سالجاری تعداد کدهای سهامداری از مرز ۱۱میلیون کد فراتر رفته که در این میان گرجیآرا معتقد است معیار دقیق برای این سنجش، اطلاع از کدهای فعال است.

با وجود این، هیچگاه تعداد کد فعال که بهطور مداوم طی یک سال معامله میکنند، از سوی مراجع رسمی اعلام نشده است.

کمبود ابزارهای مالی

«دنیایاقتصاد» همواره در گزارشهای خود تاکید داشته که برای دستیابی به بازار سرمایهای مطلوب باید ابزارهای معاملاتی متنوعی راهاندازی کرد. ابزارهایی که نهتنها در زمانهای صعودی بازار، بلکه در زمان نزول شاخصها نیز بتوانند بازاری پویا و دوسویه را تشکیل داده و به این ترتیب به معیارهای یک بازار مناسب بینالمللی دست یافت.

بسیاری از ابزارهای معاملاتی مانند مشتقات و فروش استقراضی (Short Sell) برای شکلگیری نیازمند بازارهای با عمق معاملات بالا هستند چراکه در صورت کم بودن عمق معاملات، امکان دستکاری قیمتها (Market Manipulation) افزایش پیدا میکند و امکان دارد پیش از سررسید اعمال اختیارها ناشر آنها قیمت دارایی پایه را دستکاری کند. در این راستا گرجیآرا یکی از مشکلات خارجی بورس که توسعه این بازار را محدود کرده را نبود همین ابزارهای متنوع معاملاتی میداند و معتقد است: از طرف دیگر وجود ابزارهای متنوع در بورس موجب افزایش عمق معاملاتی بازار شده و هنگامی که افراد بتوانند با ابزارهای مذکور اقدام به مدیریت ریسک پرتفوی خود کنند، اقبال بیشتری به سرمایهگذاری در بورس نشان خواهند داد. وی ادامه داد: همچنین وجود بازارهای دوطرفه موجب میشود دستکاری قیمتی نیز کاهش یابد و احتمال شکلگیری حبابهای قیمتی کمتر میشود. اما چون در بورس ایران عمق معاملات اندک است معمولا از ابزارهای جدید استقبال چندانی نمیشود و وجود این چرخه معیوب معمولا تعمیق بازار را نیز دچار چالش میکند.

اصلاح زیرساخت فناوری اطلاعات

مشکلات هسته معاملات و تاخیر سایت TSETMC و پنلهای معاملاتی آنلاین در نشان دادن اطلاعات بازار و قیمت سهام شرکتها هرچند یک موضوع تکراری شده ولی این مساله یکی دیگر از موانع توسعه بازار سرمایه است. در این راستا نیز گرجیآرا معتقد است: در ابتدا با سطحی خواندن مشکلات توسط مسوولان سعی در انکار این موضوع وجود داشت ولی در سالهای اخیر توقف معاملات و شروع با تاخیر بازار به علت مشکلات هسته معاملاتی دیگر غیرقابل انکار شده است و مسوولان ذیربط تنها به امیدواری برای برطرف شدن این مشکل تا ساعتی دیگر بسنده میکنند و بهنظر میرسد برنامهای برای برطرف کردن آن وجود ندارد.

محدودیت در تامین مالی خرد

در کشورهای توسعهیافته بخش عمده تامین مالی برای شرکتهای کوچک و متوسط و استارتآپها از طریق بورس انجام میشود. در واقع بخشی از صندوقهای سرمایهگذاری هستند که با پذیرهنویسی ابتدا منابع مالی را برای اینگونه فعالیتها فراهم میکنند و سپس با عرضه اولیه سهام آنها در بازار پس از بلوغ آنها یا در دوره رشد منافع بسیاری را برای سرمایهگذاران ایجاد میکنند. در این راستا گرجیآرا با اظهار این مطلب که ساختار تامین مالی و دستورالعملهای انتشار اوراق و پذیرش در بورس در ایران بیشتر ناظر بر تامین مالی شرکتهای با داراییهای ثابت و بالغ است، گفت: اصطلاحا تامین مالی داخل ترازنامه بیشتر مدنظر بوده است. این امر باعث شده است که شرکتهای کوچکتر و استارتآپها عملا جایی برای تامین مالی در بورس نداشته باشند و سایر راهکارهای سنتی مدنظر قرار میگیرد. به گفته این کارشناس بازار سرمایه، چالش محدودیت منابع تامین مالی یکی از چالشهای عمدهای است که اکوسیستم استارتآپی ایران را تهدید میکند و بورس میتواند نقش بسزایی در برطرف کردن این تهدید داشته باشد.