آربیتراژ بانک ها در بازار اوراق

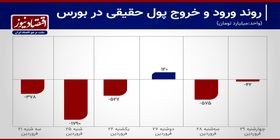

به گزارش اقتصادنیوز به نقل از اکوایران، خرید اوراق در هفته منتهی به 23 آذر ماه به دومین رکورد خود در پاییز سال جاری رسید. در این میان بانک ها در خرید اوراق بیشترین سهم پاییزی خود را داشته و نزدیک به 2 هزار میلیارد تومان اوراق از دولت خریداری کردند. این در حالی بود که در هفته گذشته تنها 600 میلیارد تومان اوراق خریداری شده که نهادهای مالی هیچ سهمی از آن را نداشتند.

باتوجه به آن که ویژگی اوراق فروخته شده در این هفته هیچ تغییری در نرخ سود و تاریخ سررسید خود نداشته اند ریشه یابی این رخداد میتواند نکات ارزنده ای داشته باشد که به سمت خریداران برمی گردد نه اوراق عرضه شده است.

بیت کوین از نفس افتاد/ سقوط عجیب دوج کوین پس از جهش فوق العاده!

رکوردزنی در هفته بیست و سوم خرید اوراق

به طورکلی دولت برای تامین کسری بودجه خود در بازار اولیه اوراق بدهی اقدام به فروش می کند تا درآمد این معاملات را در جهت این هدف به ثبت برساند.

سوی دیگر خریداران هستند که دو دسته عمده بانکها و نهادهای تامین سرمایه را شامل می شوند.

در هفته اخیر مطابق آمارهای اعلام شده از سوی بانک مرکزی کلا 7 هزار و 110 میلیارد تومان اوراق توسط دولت فروخته شده که تقریبا 70 درصد کل میزان عرضه شده بوده است.

از این میزان هزار و 960 میلیارد تومان را بانکها خریداری کرده و 5 هزار و 150 میلیارد تومان را نیز بورسی ها.

بررسی ویژگی اوراق عرضه شده نشان می دهد این اوراق تغییری با آن چه در هفته پیش در میان خریداران فروخته شده نداشته است. به این معنا که تاریخ سررسید این اوراق از یک ساله تا سه ساله بوده و نرخ سود در دامنه 21.5 درصد تا 21.9 درصد قرار داشته است. کماکان نیز اوراق های با سررسید یک و دو سال بیشتر مشتری دارد زیرا تمامی اوراق عرضه شده با این دو سررسید خریداری شده است.

این در حالی است که در هفته گذشته مجموعا 600 میلیارد تومان اوراق فروخته شده که بانک ها هیچ سهمی نداشته و تمام آن را بورسی ها خریداری کرده اند.

اکنون در حالی که تغییری در سمت عرضه اوراق ثبت نشده چه عاملی می تواند توضیح دهنده افزایش سهم خرید بانک ها نهادهای تامین سرمایه از اوراق باشد؟

در این زمینه چهار دلیل می تواند عنوان شود:

دلیل نخست: منابع آزاد شده بانک ها

در این هفته ها بانک ها در بازار باز نیز سطح بالایی از خرید و فروش را تجربه می کنند. یکی از مسیر هایی که بانک ها می توانند نقدینگی خود را بهبود ببخشند شرکت در عملیات بازار باز است. در این بازار در هفته اخیر تقریبا 42 هزار و 700 میلیارد تومان پول از طریق بانک مرکزی بسط داده شد که باکسر جذب انجام شده به طور خالص محاسبه می شود اکنون قریب به 30 هزار میلیارد تومان نقدینگی در اختیار بانک ها قرار دارد.

این اتفاق در اثر افزایش دامنه تاریخ سررسید اوراق در بازار باز به ثبت رسید (از یک هفته به دو هفته) که موجب شد منابع بیشتری در بانک ها آزاد شود.

این آزاد سازی منابع می تواند خود عاملی برای بالاتر بردن قدرت خرید در این دسته از مشتریان بوده و سهم بانک ها را افزایش دهد. در واقع بانک های دارای کسری با فروش اوراق به بانک مرکزی امکان تامین مالی با بازه زمانی بیشتری را دارند. در این حالت بانک های دارای مازاد منابع تقاضای خود در بازار بین بانکی را از دست می دهند و ترجیح می دهند منابع مازاد خود را صرف خرید اوراق کنند.

دلیل دوم: الزام بانک ها به خرید اوراق

به طور کلی آن طور که از قوانین بر می آید نهادهای مالی ملزم هستند که درصدی از دارایی خود را تبدیل به اوراق بدهی دولتی کنند. (تقریبا 3 درصد) با توجه به آن که در هفته گذشته نیز خریدی در این نهادها شکل نگرفت در این هفته با توجه به پایان مهم و مهلت تودیع سپرده قانونی سهم خرید نهادهای مالی بیشتر شد تا بتوانند درصد مشخص شده را تکمیل کنند.

دلیل سوم: آربیتراژ بانک ها در بازار اوراق

عملیات بازار باز به طور کلی با خرید و فروش اوراق صورت می گیرد. در این بازار بانک مرکزی در هر هفته اوراق را از بانک ها خریداری کرده و با نرخ سود مشخص شده در تاریخ سررسید معلوم دوباره به نهادهای درگیر می فروشد. این عملیات به معنای بسط نقدینگی در این بازار است. حداقل نرخ سودی که بانک مرکزی بر مبنای آن بسط پول را در این بازار انجام می دهد در هفته های قبل به 20.2 درصد رسیده بود در این هفته به 20.15 درصد تقلیل پیدا کرد.

در صورتی که اوراق بدهی دولتی در این هفته با کف نرخ 21.5 درصد عرضه شده می تواندمسیر درآمدزایی برای بانکها به حساب آید. به این معنا که بانک ها می توانند با نرخ سود 21.5 درصد اوراق را از دولت خریداری کرده و با نرخ 20.15 درصد به بانک مرکزی بفروشند که در این صورت مابه التفاوت این نرخ ها می تواند سود مشخصی را برای این نهاد ها به همراه داشته باشد.

دلیل چهارم: خوش بینی به مذاکرات سیاسی

در بررسی کل خرید اوراق مشاهده می شود به طور کلی تا کنون 60 درصد اوراق بدهی دولتی را نهادهای تامین سرمایه و 40 درصد آن را بانکی ها خریداری کرده اند. به عبارت دیگر سهم بورسی ها از خرید افزایش پیدا کرده این هفته نیز بورسی ها 5 هزار و 150 میلیارد تومان اوراق خریداری کردند. بانک نیز نزدیک به دو هزار میلیارد تومان از اوراق دولت را به پرتفوی خود بردند.

در کنار عوامل اقتصادی اشاره شده جهش مشارکت بورسی ها و بانک ها در این هفته می تواند یک ریشه غیر اقتصادی نیز داشته باشد؛انتظارات

از دید برخی ناظران، از آن جا که کف سود دهی در داد وستد مالی میان بانکها خرید اوراق در بازار اولیه است به نظرمی رسد بخشی از نهاد مالی نتیجه مذاکرات را مثبت ارزیابی می کند و همین خوش بینی موجب رشد خرید آن ها در این بازار شده است.

در بورس با احتمال چشم انداز افت ارزش دلار وکاهش بازدهی ممکن است این تلقی شکل گرفته باشد. خوش بینی سرمایه گذاران بورسی به مذاکرات سیاسی ایران و کشورهای غربی در خصوص رفع تحریم ها آن بخش از سهامداران را که روی افزایش قیمت سهم از محل افزایش قیمت دارایی ها حساب کرده بودند دچار تردید کرده و به همین علت به سوی خرید اوراق سوق داده است.

در قالب این رویکرد بانک ها نیز با توجه به احتمال افزایش ثبات بازارهای دارایی و تعدیل انتظارات منفی گرایش خود به خرید اوراق و کسب یک بازدهی تضمین شده در این قالب را بالا برده اند تا شرایط پیش رو واضح تر شود.

فروش 60 هزار میلیارد تومان اوراق

در نهایت گرچه هر کدام از دلایل عنوان شده می توانند به صورت مجزا درصدی از علل افزایش در خرید اوراق باشند اما همه آنها دست به دست هم داده تا مجموع اوراق در سال 1400 را به 60 هزار میلیارد تومان برسد.

اگر دولت بخواهد تامین کسری بودجه خود از این مسیر را سرعت ببخشد باید اوراق جذابتری را به مشتریان پیشنهاد دهد تا با تامین کسری از این مسیر مانع افزایش تورم در کشور حداقل برای برهه کوتاه مدت باشد.