رئیسجمهور خوب

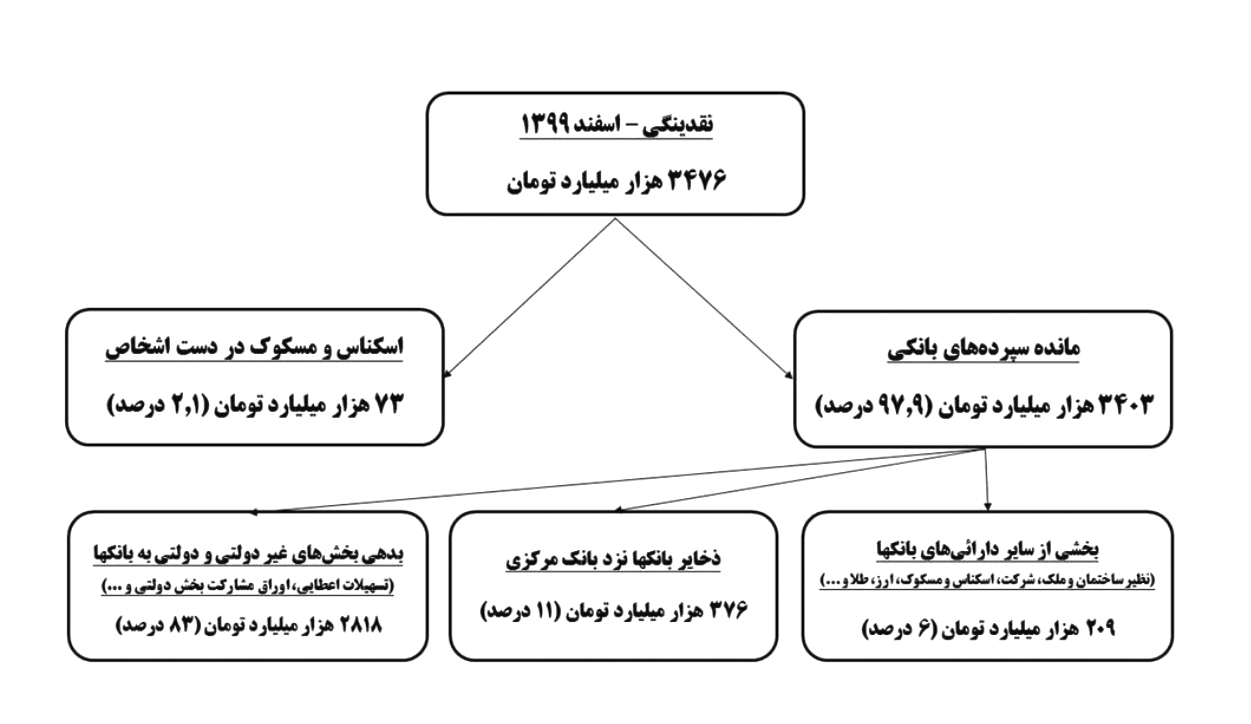

اسکناس و مسکوک در دست اشخاص عمدتا برای انجام معاملات روزانه مردم صرف میشود و منظور از «هدایت نقدینگی به سمت تولید» نمیتواند ناظر بر این بخش از نقدینگی باشد پس مطرحکنندگان گزاره مذکور اشارهشان به سپردههای بانکی است. براساس اطلاعات استخراجشده از ترازنامه پایان سال 1399 نظام بانکی، حدود 83 درصد سپردههای بانکی صرف اعطای انواع اعتبار به بخشهای دولتی و غیردولتی شده است، 11 درصد آن ذخایر بانکها (بهصورت سپرده قانونی و اضافی) نزد بانک مرکزی است و 6 درصد مابقی نیز به سایر داراییهای نظام بانکی اختصاص دارد (شکل اول).

سیاستمدارانی که سیاست موسوم به «هدایت نقدینگی به سمت تولید» را دنبال میکنند با توجه به حجم اندک و کارکرد خاص ذخایر بانکها نزد بانک مرکزی و سایر داراییهای نظام بانکی، قاعدتا باید در پی خارج کردن اعتبارات اعطایی نظام بانکی از برخی بخشهایی که در حال حاضر اعتبارات بانکی را در اختیار دارند و انتقال آن به بخشهایی باشند که به باور آنها مولدتر هستند. به نظر میرسد این دسته از سیاستمداران معتقدند اعتبارات اعطایی نظام بانکی به شکل فعلی از توان تولیدی و اشتغالزایی مطلوب برخوردار نیست و بنابراین خواستار تغییر در آن یا به عبارت خودشان «هدایت نقدینگی به سمت تولید» هستند. این دسته از سیاستمداران مدعی هستند نظام بانکی سپردهها را بیشتر به امور غیرمولد (معروف به دلالی) اختصاص میدهد تا سود بالاتری بهدست آورد؛ درحالیکه باید منابع سپردهای را بیشتر به سمت بخشهای تولیدی هدایت کند. هر چند چنین ادعایی با واقعیت همخوانی ندارد و بخش زیادی از اعتبارات اعطایی بانکها در صنایع، معادن، کشاورزی، برق، آب، گاز، حملونقل و راهسازی، زیربناها و خدمات شهری، مسکن، کسبوکارهای کوچک و متوسط، خرید کالاهای بادوام توسط مردم، خدمات فنی و مهندسی، سرمایه در گردش بخشهای تولیدی و نظایر آن سرمایهگذاری شده و درگیر است اما اگر هم چنین ادعایی را صحیح فرض کنیم یک پاسخ ساده در این زمینه آن است که براساس قانون بانکداری بدون ربا بانک بهعنوان موکل سپردهگذار موظف است سپردهها را به بهترین گزینههای سرمایهگذاری تخصیص دهد؛ بنابراین بانکها ملزم هستند سپردهها را در پربازدهترین گزینهها بهکار گیرند.

اما پاسخ عمیقتر و جدیتر در این زمینه عبارت از آن است که طرفداران سیاست هدایت سپردههای بانکی به سمت تولید موسوم به «هدایت نقدینگی به سمت تولید»، بهطور ضمنی به این دلیل چنان سیاستی را پی میگیرند که تصور میکنند تقاضای زیادی برای سرمایهگذاری در بخشهای تولیدی وجود دارد اما منابع سرمایهای و به قول معروف نقدینگی به دست سرمایهگذاران آن بخشها نمیرسد. شواهد متعددی وجود دارد که نشان میدهد موضوع برعکس است. یعنی در اقتصاد ایران در زمینه سپردههای بانکی و به تبع آن منابع سرمایهای کمبود جدی وجود ندارد و مضاف بر آن با توجه به وجود درآمدهای ارزی ناشی از فروش نفت و گاز، در مقایسه با سایر کشورها، ایران از جهت دسترسی به منابع سرمایهای در شرایط مناسبتری قرار دارد، اما تقاضا برای سرمایهگذاریهای مولد (نه تقاضا برای منابع) بسیار پایین است. یکی از نشانههای مهم این موضوع روند تشکیل سرمایه ثابت ناخالص داخلی طی 60 سال اخیر در اقتصاد ایران است. همان طوری که در شکل دوم مشاهده میشود سرانه سرمایهگذاری واقعی از سال 1355 به بعد با شیب تندی کاهش یافته (میزان این کاهش در برخی سالها به 75 درصد نیز رسیده است) و بهرغم افزایشهای مقطعی و پر افت و خیز تاکنون نتوانسته به سطح قبلی بازگردد. طی دوره 1390-1374 سرانه سرمایهگذاری واقعی یک روند افزایشی نسبتا باثباتی را تجربه کرد و در سال 1390 به 68 درصد رقم سال 1355 رسید، اما از آن مقطع به بعد بهخاطر تحریمها شاخص مذکور روند نزولی به خود گرفت که تاکنون نیز این وضعیت کم و بیش ادامه یافته است.

نکته مهمتر آن است که همان سرانه سرمایهگذاری محدود نیز تا حد زیادی ناشی یا متاثر از وفور درآمدهای ارزی حاصل از فروش نفت و گاز بوده و نه سرمایهگذاری پساندازهای بخش غیردولتی. انطباق دورههای صعود و نزول سرانه تشکیل سرمایه ثابت ناخالص داخلی واقعی با شوکهای قیمتی، مقداری و سیاسی وارده بر درآمدهای نفتی و وضعیت دسترسی به ارز حاصل از آن، شاهدی بر این مدعاست. به عنوان مثال از سال 1390 به بعد که مقارن با تحریمها و شوک ارزی ناشی از آن است سرانه سرمایهگذاری واقعی تقریبا بهصورتی پیوسته کاهشی بوده است. مقایسه وضعیت سرانه تشکیل سرمایه ثابت ناخالص داخلی ایران با ترکیه بهعنوان یک اقتصاد قابل مقایسه با اقتصاد ایران که از رانت نفت و گاز نیز برخوردار نیست، شاهد دیگری بر تایید ادعای مطرح شده درباره سطح نازل تمایل به سرمایهگذاری در اقتصاد ایران است. طی دوره 1390-1366 شاخص سرانه تشکیل سرمایه ثابت ناخالص داخلی به قیمتهای ثابت در ایران با روندی پر افت و خیز دو برابر است اما از سال 1390 به بعد روند نزولی به خود گرفت و در سال 1398 به همان سطح سال 1366 بازگشت. اما در همان دوره شاخص مذکور در ترکیه با روندی فزاینده 5/ 3 برابر شد (شکل سوم). طی دوره 1398-1376 تعداد شاغلان به ازای هر 100 نفر جمعیت در سن فعالیت در ترکیه 6 تا 24 نفر بیشتر از ایران بوده که شاهد دیگری بر ادعای مطرح شده است.

سرمایهگذاری در فعالیتهای مولد، امری بلندمدت است، بنابراین نیاز به ثبات، اطمینان و امنیت در محیط اقتصاد کلان و فضای کسبوکار دارد. اما طی دهههای اخیر محیط اقتصاد کلان و فضای کسبوکار در ایران با بیثباتی، نااطمینانی و ناامنی مزمنی مواجه بوده است. در چنین شرایطی صاحبان پساندازها بهجای اینکه منابع خود را وارد فعالیتهای مولد کنند آن را وارد بازارهای ارز، سکه، مستغلات، خودرو یا دست به دست شدن داراییهای واقعی و مالی میکنند یا اینکه آن را از کشور خارج میکنند تا پساندازهای خود را از گزند نااطمینانیها در امان نگه دارند که این پدیده خود را در افت شدید سرانه تشکیل سرمایه ثابت ناخالص داخلی در این دوران نشان میدهد. به عبارت دیگر در اقتصاد ایران جذب شدن پساندازها به فعالیتهای غیرمولد بهجای فعالیتهای مولد ناشی از سوداگری صرف نیست بلکه نتیجه بیثباتی، نااطمینانی و ناامنی مزمن در محیط اقتصاد کلان و فضای کسبوکار است. سوداگری یا پدیدهای که برخی از آن تحت عنوان دلالبازی و نظایر آن یاد میکنند خود معلول بیثباتی، نااطمینانی و ناامنی در محیط اقتصاد کلان و فضای کسبوکار است نه عامل آن یا عامل انحراف منابع از فعالیتهای مولد. از این رو تا زمانی که مانع بزرگ بیثباتی، نااطمینانی و ناامنی مزمن موجود در محیط اقتصاد کلان و فضای کسبوکار از پیش پای تولید برداشته نشود سیاست هدایت سپردههای بانکی به سمت تولید موسوم به «هدایت نقدینگی به سمت تولید» نتیجه چندانی نخواهد داشت و ای بسا مشکل را پیچیدهتر هم بکند و به اتلاف بیشتر منابع بینجامد چون سبب خواهد شد کاسبان این سیاست به سرمایهگذاریهای صوری در بخشهای مولد بهعنوان تلهای جهت به دام انداختن منابع تخصیصی و بهعنوان سکویی برای انتقال آن منابع به فعالیتهای غیرمولد روی بیاورند. حتی به جرات میتوان گفت شکست بسیاری از سیاستهای اقتصادی اتخاذ شده طی دهههای اخیر در ایران در ارتباط با امر تولید از جمله خصوصیسازی ریشه در همین بیثباتی، نااطمینانی و ناامنی مزمن موجود در محیط اقتصاد کلان و فضای کسبوکار دارد.

بنابراین یک رئیسجمهور خوب برای شرایط امروز ایران کسی است که بتواند بیثباتی، نااطمینانی و ناامنی مزمن حاکم بر محیط اقتصاد کلان و فضای کسبوکار در کشور را به حداقل برساند و در نتیجه میل واقعی و نه رانتجویانه و مکارانه به سرمایهگذاری در فعالیتهای مولد را افزایش دهد. در این صورت طرح بسیاری از وعدهها و شعارهایی که سیاستمداران در مقاطع انتخابات یا خارج از آن سر میدهند بلاموضوع شده و زمینه برای سیاستگذاری صحیح و تمرکز دولت بر اموری که وظیفه اصلی اوست فراهم خواهد شد.