چگونه میتوان ارزش سپردهها را در بانک حفظ کرد

مدل جدید تجهیز و تخصیص منابع بانکی با رویکرد تعدیل نقش پول

مصطفی سلیمیفر* محمدعلی ابوترابی** قانون بانکداری بدون ربا از بدو تصویب و اجرا در سال ۱۳۶۲ تاکنون دستاوردهای قابل توجهی به دنبال داشته است، اما در عین حال با چالشها، تنگناها و انتقادات بسیاری نیز مواجه شده است. به نظر میرسد یکی از دلایل ریشهای این مشکلات به دلیل وجود شرایط تورمی در اقتصاد ایران طی سه دهه اخیر است که به طور معناداری کارآیی عقود اسلامی مورد استفاده در این شیوه بانکداری را به صورت منفی متاثر ساخته است. مقاله حاضر در حقیقت کوششی است برای ارائه الگویی جدید از بانکداری اسلامی که در شرایط تورمی موجود از کارآیی قابل قبولی در اجرا برخوردار باشد و از سوی دیگر، به عنوان زیربخشی از الگوی پیشرفت ایرانی-اسلامی قابل تامل، تکامل و نقد باشد.

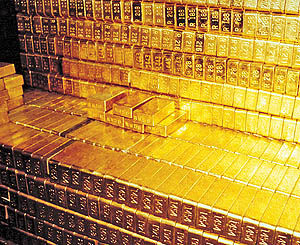

مصطفی سلیمیفر* محمدعلی ابوترابی** قانون بانکداری بدون ربا از بدو تصویب و اجرا در سال ۱۳۶۲ تاکنون دستاوردهای قابل توجهی به دنبال داشته است، اما در عین حال با چالشها، تنگناها و انتقادات بسیاری نیز مواجه شده است. به نظر میرسد یکی از دلایل ریشهای این مشکلات به دلیل وجود شرایط تورمی در اقتصاد ایران طی سه دهه اخیر است که به طور معناداری کارآیی عقود اسلامی مورد استفاده در این شیوه بانکداری را به صورت منفی متاثر ساخته است. مقاله حاضر در حقیقت کوششی است برای ارائه الگویی جدید از بانکداری اسلامی که در شرایط تورمی موجود از کارآیی قابل قبولی در اجرا برخوردار باشد و از سوی دیگر، به عنوان زیربخشی از الگوی پیشرفت ایرانی-اسلامی قابل تامل، تکامل و نقد باشد. روش تحقیق حاضر، روش توصیفی-تحلیلی است. مدل پیشنهادی این مقاله، تجهیز و تخصیص منابع را نه بر اساس قراردادهای مبتنی بر مبالغ پولی، بلکه بر مبنای پشتوانهای از سبدی از داراییهای مالی و واقعی مطرح میسازد. در این راستا، علاوه بر توضیح مدل پیشنهادی و تبیین مزایای اجرای آن، رابطه تغییرات سطح عمومی قیمتها و تغییرات قیمت سکه طلا و قیمت دلار در ایران با استفاده از رهیافت خودبرگشت با وقفههای توزیعی مورد آزمون قرار گرفته است که نتایج به دست آمده گویای آن است که طلا میتواند جایگزین خوبی برای پول از جهت حفظ ارزش پول باشد، اما دلار به دلیل تحمیل مکانیسم تعیین قیمت توسط بانک مرکزی و در نتیجه غیرواقعی بودن ارزش آن در بازار داخلی از چنین قابلیتی در اقتصاد ایران برخوردار نیست. مقدمه در حال حاضر سیستم بانکی کشور برای جذب سپردههای خانوارها از دو روش کلی استفاده میکند. روش اول، سپردههای قرضالحسنه که خود به دو نوع دیداری (جاری) و پسانداز تقسیم میشود. جذب سپردههای دیداری از طریق خدماتی که بانک برای این سپردهها ارائه میکند، انجام میشود و هزینه جذب این سپردهها برای بانکها همان کارمزد احتسابی است. اما بانکها برای جذب سپردههای پسانداز قرضالحسنه از اعطای جوایز بانکی و برخی تسهیلات دیگر استفاده میکنند. از آنجا که در تجهیز این دو دسته از منابع بانکی پرداخت سود صورت نمیگیرد، مورد بحث ما در این مقاله نمیباشد. نوع دوم سپردهها موسوم به سپردههای سرمایهگذاری میباشد که به طور معمول انگیزه سپردهگذار کسب سود بوده و بنابراین بانک مجبور است برای جذب آنها متوسل به پرداخت نرخهای سودی شود که انگیزه لازم را برای افراد جهت سپردهگذاری در بانک فراهم کند. در اقتصاد ایران به دلیل وجود نرخهای تورم دو رقمی از سالهای گذشته قدرت خرید پول به سرعت در حال کاهش است. در چنین فضایی بانکها مجبور به پرداخت نرخهای سودی هستند که دارای بازدهی واقعی مثبت بوده یا حداقل نرخ تورم اقتصاد را جبران نماید. در حقیقت، پرداخت سودهای دو رقمی به مشتریان از سوی بانکها از اینجا نشأت میگیرد. البته در بخش دیگر عملیات بانکی که اعطای تسهیلات بانکی به بنگاهها میباشد نیز همین بحث مصداق دارد، به این معنی که بانکها اقدام به دریافت نرخهای دو رقمی برای پرداخت وام در قالب عقود مختلف به مشتریان خود میکنند که به دلیل جبران هزینههای مبادلاتی (از جمله هزینههای سربار، ریسک وجود بدهیهای معوقه بانکها و ...) و نیز تامین حاشیه سود آنها چند درصدی از نرخ سود تسهیلات پرداختی به سپردهگذاران بالاتر میباشد. نقد الگوی بانکداری بدون ربای فعلی برخی از مشکلات و نارساییهای شیوه بانکداری بدون ربای فعلی که توسط محققان مختلف به آنها پرداخته شده است به شرح ذیل میباشد. ۱- شبهه ربوی بودن عملیات بانکی. این مشکل تنها شامل عملیات بانکداری اسلامی در ایران نیست. چُنگ و لیو (۲۰۰۹Chong and Liu,) در مطالعه خود در مالزی به این نتیجه رسیدند که تنها بخش کوچکی از تامین مالی در بانکداری اسلامی عملا بر پایه «پارادایم مشارکت در سود و زیان» (Profit-and-Loss Sharing Paradigm) انجام میشود و سپردههای اسلامی نه تنها بدون ربا نبوده، بلکه بسیار مشابه عملیات بانکی ربوی متعارف است. یافتههای آنها بیانگر آن است که گسترش سریع و جهانشمول بانکداری اسلامی به دلیل اعتقادات دینی مسلمانان بوده است، نه به دلیل تبلور مزایا و منافع پارادایم مشارکت در سود و زیان. ۲- بورس بازی روی تعدادی از داراییهای مالی و واقعی. همان طور که محمودزاده (۱۳۸۳:۲۶) بیان میدارد، در اقتصاد کشورهای در حال توسعه از جمله ایران مشکلات متعددی در مسیر جمعآوری و هدایت پسانداز به سمت سرمایهگذاری وجود دارد. یکی از مهمترین این مشکلات آن است که خانوارها پساندازهای خود را در مسیر غیرتولیدی به کار میاندازند. خرید طلا و جواهرآلات خرید زمین ساختمان، واسطهگری و کنز پول اقدامهای مشابهی است که پساندازکنندگان برای کسب انتفاع از پساندازهای خود انجام میدهند. به عبارت دیگر، برای مردم به تجربه ثابت شده است که خرید زمین و طلا و فعالیتهای مشابه آن منفعت بیشتری دارد، به طوری که اوراق بهادار با سودهای بالا نیز نمیتواند به خوبی، سرمایههای کوچک را جمعآوری کند. ۳- چالش تاخیر تادیه بدهیها و عدم وجود راهکار فقهی-اقتصادی مناسب برای آن. موسویان (۱۳۸۵) با استفاده از معیارهای اقتصادی و فقهی به بررسی راهکارهای حل مشکل تاخیر تادیه در سیستم بانکداری بدون ربا پرداخته است و در نهایت به این نتیجه میرسد که برخی از این راهکارها تاکنون پیشنهاد شده مشکل فقهی دارند و برخی دیگر ناکارآمد هستند و هنوز راهی که در عین مشروعیت از کارآیی مناسب در اجرا برخوردار باشد ارائه نشده است. ۴- دشوار و هزینهبر و غیرشفاف بودن نحوه محاسبه سود مازاد بر سود علیالحساب بر اساس بازدهی پروژهها. اکبریان و رفیعی (۱۳۸۶:۱۰۲) به نقل از کمیته بازل (Basle) که ریسک دارایی بانکها را تخمین میزند بیان میکنند که دارایی بانکهای اسلامی ریسک بیشتری نسبت به بانکهای دیگر دارند و این به این علت است که بانکهای سنتی نسبت بزرگتری از سپردههای بهرهدار را ذخیره میکنند، افزون بر این ارزش داراییهای بانکهای سنتی و بهره متعلق به سپردهگذاران به آسانی قابل محاسبه است، در حالی که سود متعلق به سپردهگذاران بانکهای اسلامی که در پروژههای بلندمدت و پرمخاطره سرمایهگذاری میشود به سختی قابل ارزیابی است. ۵- ایجاد هزینه سرمایه و افزایش تورم. توتونچیان (۵۸۰-۱۳۸۹:۵۷۱) در مدلهای سادهای که جهت مقایسه عملکرد اقتصاد در بانکداری متعارف سرمایهداری با بانکداری اسلامی ارائه کرده است، هزینه سرمایهگذاری در تابع هزینه کل در سیستم سرمایهداری را برای بانکداری اسلامی صفر در نظر گرفته است و بنابراین نتیجه گرفته هزینه متوسط تولید و به دنبال آن قیمت محصول در سیستم اقتصاد اسلامی کمتر از سیستم اقتصاد سرمایهداری خواهد بود. به نظر میرسد فرض صفر بودن هزینه سرمایه در سیستم اسلامی و نیز نتیجهگیری به عمل آمده در مورد قیمت کالاها در این سیستم محل نقد است. در بانکداری اسلامی یعنی با فرض عدم وجود بهره هزینه سرمایه صفر نخواهد بود؛ زیرا گرچه صفر بودن نرخ بهره هزینه صریح سرمایهگذاری را صفر نشان میدهد، اما چنانچه فرض کنیم سیستم بانکداری اسلامی تحت عقود اسلامی عمل میکند، حتی با فرض اینکه سیستم بانکی از ابتدا حداقل نرخ سودی را قائل نشود و فقط در سود و زیان حاصل از بهکارگیری عقود مختلف شریک باشد (به عبارت دیگر کاملا از سیستم PLS پیروی کند)، این شرکت بانک در سود، خود نوعی هزینه سرمایه است که متقاضی تسهیلات میپردازد. شاید بتوان این هزینه را با افزایش هزینه عرضه وجوه در صورت افزایش تعداد سهامدار در نظریه نئوکلاسیک تشبیه کرد. به نظر میرسد که در یک سیستم بانکداری اسلامی نیز نمیتوان گفت که هزینه سرمایه برابر صفر است و لذا کمتر بودن هزینه تولید را از آن نتیجه گرفت (سلیمیفر، ۱۱۴-۱۳۸۴:۱۱۲). بلکه برعکس، در اجرای سیستم بانکداری بدون ربا به صورت فعلی باز هم درصدی به عنوان هزینه سرمایه به وامگیرنده منتقل میشود که باعث بالا رفتن بهای تمام شده کالاها و خدمات تولیدی شده و تورم را در پی خواهد داشت. ۶- نیاز به نظارت پرهزینه در مورد عقود مشارکتی. در ارتباط با تسهیلات مشارکتی اعطایی توسط بانکها از یک نظارت بر حُسن اجرای قرارداد امری ضروری است، اما از سوی دیگر این نظارت بسیار پرهزینه و در مواردی غیرممکن و فاقد منطق عقلایی اقتصادی میباشد. زیرا انگیزه اقتصادی بانک برای نظارت بر اینگونه قراردادها به دو دلیل است: ۱) تقلیل ریسکهای مرتبط با قرارداد و نیز جلوگیری از مخاطرات اخلاقی، ۲) کسب حاشیه سودی بیشتر از سود علیالحساب در سود، سودآور بودن پروژه اجرا شده توسط وامگیرنده. حال، در شرایطی که فرض شود «سرکوب مالی» روی نرخهای سود صورت نگیرد، انتظار میرود که نرخ سود علیالحساب پیشنهادی توسط بانک بسیار نزدیک به نرخ سود مشارکت در بخش واقعی اقتصاد باشد. بنابراین سود انتظاری مازاد بر نرخ سود علیالحساب بسیار اندک بوده و در نتیجه انگیزه دوم برای بانکها به شدت کاهش مییابد. به علاوه، با از بین رفتن انگیزه دوم (یا حداقل کاهش قابل ملاحظه آن) قراردادهای فوق مانند قراردادهای بدهی در بانکداری متعارف شده و در نتیجه انگیزه اول نیز تا زمانی که وامگیرنده اقساط خود را به موقع بازپرداخت کند موضوعیت چندانی نخواهد داشت. کما اینکه در مورد بانکداری متعارف بیان میشود که سرمایهگذاران داخلی (در اینجا وامگیرندگان) انگیزههایی دارند برای اینکه بازدههای پروژه به سرمایهگذاران بیرونی (در اینجا بانک به عنوان واسطه مالی) نشان داده نشود. ولیکن با مفروض دانستن هزینههای شناسایی، به لحاظ اجتماعی، نظارت در تمامی شرایط برای سرمایهگذاران بیرونی ناکارآ است. با وجود حالت شناسایی هزینهبر (و سایر مفروضات شامل ریسک خنثی بودن قرضگیرندگان و برخی هزینههای شناسایی که مستقل از کیفیت پروژه میباشند) قرارداد بهینه بین سرمایهگذاران بیرونی و درونی یک قرارداد بدهی خواهد بود (۱۹۷۹Townsend,؛ ۱۹۸۵Gale and Hellwig,). بهخصوص اینکه یک نرخ بهره تعادلی r وجود دارد، به طوری که زمانی که بازدهی پروژه به اندازه کافی بالا باشد، سرمایهگذاران درونی این نرخ بهره r را به سرمایهگذاران بیرونی پرداخت کرده و سرمایهگذاران بیرونی نظارتی نمیکنند. تنها زمانی که بازدهیهای پروژه کافی نباشد، قرضگیرندگان قادر به پرداخت این نرخ بهره نبوده و قرضدهندگان مجبورند هزینههای نظارت جهت شناسایی بازدهی پروژه را پرداخت کنند. این هزینههای شناسایی مانعی برای سرمایهگذاری ایجاد کرده و کارآیی اقتصادی را کاهش میدهد (۱۹۸۷:۱۲۰۲Williamson,؛ ۱۹۸۹:۲۰Bernanke and Gertler,؛ ۱۹۹۵:۵۶۸Von Thadden,). معرفی الگوی پیشنهادی با توجه به مطالب فوق، هدف تحقیق حاضر نقد نظریه «حفظ ارزش پول»، معرفی جایگزینی برای پول به منظور «حفظ ارزش» در اقتصادهای مواجه با تورمهای نسبتا بالا و مستمر و در نهایت ارائه یک مدل جدید غیرربوی جهت «تجهیز منابع» (Mobilization of Resources) و «تخصیص منابع» (Allocation of Resources) در نظام بانکی کشور است که در چارچوب الگوی پیشرفت ایرانی-اسلامی قابل اجرا باشد. پول، که گفته میشود یکی از سه اختراع مهم بشر است، به اعتقاد برخی از اقتصاددانان از جمله کینز دارای سه وظیفه مهم است: ۱) وسیله مبادله، ۲) واحد شمارش و ۳) وسیله ذخیره ارزش. در اقتصادهای باثبات اگرچه پول به خوبی قادر به انجام وظایف مذکور در بالا میباشد، اما در اقتصادهای تورمی پول وظیفه اول و دوم را کماکان تا حد مطلوبی انجام میدهد، ولی متناسب با بالا بودن نرخ تورم از انجام وظیفه سوم عاجز است. کاهش قدرت خرید پول در این اقتصادها مبین ناتوانی پول در ایفای این نقش است. بنابراین لازم است «وسیله ذخیره ارزش دیگری» را جایگزین پول کرد که در شرایط تورمی عملکرد بهتری از پول داشته باشد. البته در حال حاضر علاوه بر پول، کالاها و داراییهای مختلفی وظیفه حفظ ارزش را به عهده دارند، اما به دلایل متعدد نتوانستهاند جایگزین مناسب و کارآیی برای پول شوند که از جمله میتوان به موارد زیر اشاره نمود: ۱- عمده کالاها فساد پذیرند و بنابراین نمیتوانند مدت زیادی نگهداری شوند. ۲- هزینه نگهداری آنها بالاست. ۳- از نقدینگی پایینی برخوردار میباشند. ۴- قیمت آنها متاثر از شرایط بازار برای آن کالاها است. ۵- خرید و فروش آنها نیازمند تخصص میباشد. ۶- استاندارد خاصی در مورد آنها وجود ندارد. ۷- جابهجایی آنها با دشواری و هزینه زیاد همراه خواهد بود. بنابراین، به نظر میرسد به طور کلی دو گروه جانشین برای پول در رابطه با «حفظ ارزش» در اقتصادهای تورمی وجود دارد: ۱) داراییهای مالی و ۲) داراییهای واقعی. داراییهای مالی اگر چه از جهت درجه نقدینگی در مقایسه با گروه دیگر نزدیکتر به پول میباشند، اما با این وجود، به دلایل متعدد جایگزین مناسبی برای پول نیستند زیرا: اول، در مواقع ضروری امکان نقدشوندگی بالایی نداشته (حداقل در مقایسه با پول) و دارنده آنها ممکن است مجبور به فروش دارایی خود در قیمتهای تحمیلی شود؛ دوم، قیمت آنها متاثر از شرایط عرضه و تقاضا برای آنها میباشد؛ سوم، در شرایط تورمی تملک آنها با سطح بالایی از عدم اطمینان همراه میباشد و چهارم، با افزایش نرخ تورم بازده نسبی آنها در مقایسه با داراییهای واقعی به نفع داراییهای واقعی تغییر میکند و در نتیجه تقاضا برای نگهداری این گروه از داراییها در شرایط تورمی بسیار پایین است. در نقطه مقابل، داراییهای واقعی با وجود تاثیرپذیری از شرایط بازار، از جهت «حفظ ارزش» از توانمندی بالایی بهرهمند هستند و شاید از این جهت بهترین جایگزین برای پول باشند، اما از درجه نقدینگی بسیار پایینتری برخوردار میباشند. پول در شرایط غیرتورمی هیچکدام از تنگناهای اشاره شده در بالا را برای اینکه «ارزشها»را «ذخیره» نماید ندارد، در حالی که همان طور که گفته شد، در شرایط وجود تورم در اقتصاد (خصوصا نرخهای تورم بالا) توانایی آن برای حفظ ارزش متناسب با نرخ تورم کاهش مییابد. لذا، در چنین اقتصادهایی باید به دنبال وسیله ذخیره ارزشی باشیم که با تنگناهای بالا مواجه نباشد (پر واضح است که در شرایط ثبات اقتصادی پول به نحو احسن میتواند حافظ ارزشهای اقتصادی باشد و میتوان گفت از این جهت نقش منحصر به فردی را دارا میباشد). اما قبل از ارائه مدل پیشنهادی به نظر میرسد دو انگیزه (علت) اصلی برای پرداخت سود (علیالحساب) توسط نظام بانکی به صاحبان سپرده وجود دارد: ۱- یکی از علل پرداخت سود به سپردههای بانکی وجود تورم در اقتصاد است. ۲- علت دیگر پرداخت سود، جذب سپردههای مردم توسط بانکها میباشد. اگر بتوان وظیفه اول و دوم پول را حفظ نمود و وظیفه سوم را به روشی غیر از پرداخت سود به سپردهها تامین نمود به گونهای که نخست: شبهه ربوی بودن از عملیات بانکی در هر دو مرحله تجهیز منابع و اعطای تسهیلات از بین رود و دوم: قدرت خرید سپردهها حفظ شود، میتوان از مشکلاتی که روش فعلی بانکداری در دو حوزه مورد نظر دارد اجتناب نمود، بدون این که خللی در عملکرد بانکها به وجود آید. به این منظور مدل پیشنهادی به شرح ذیل ارائه میشود: تعریف واحد سپرده واحد سپرده میتواند یکی از موارد زیر تعریف شود: ۱. معادل گرم طلا به ازای هر مقدار ریال سپرده. ۲. مضربی از شاخص قیمت خردهفروشی (CPI) در صورتی که شبهه ربوی بودن در مورد آن مطرح نباشد. ۳. معادل سبدی از ارزش ارزهای مورد استفاده کشور در مبادلات خارجی. بانک سپردهپذیر مقدار ریال سپرده را بر اساس یکی از شاخصهای بالا که مبنای تعریف واحد سپرده قرار خواهد گرفت، معادلسازی نموده و در سند پسانداز سپردهگذار ثبت نموده و اصل سپرده را یا خود تضمین میکند یا آن را نزد یک شرکت بیمه معتبر بیمه میکند. در هنگام بازپسگیری سپرده، بانک موظف است بر اساس معیار پذیرفته شده - فرض کنید طلا - مبلغ سپرده را به نرخ روز (بر اساس اعلام بانک مرکزی) به ریال تبدیل و به سپردهگذار پرداخت کند. تعریف واحد وام در این روش جدید پرداخت تسهیلات تقاضا شده، بانک پس از طی مراحل ارزیابی پروژه و برخورداری از توجیه اقتصادی مقدار تسهیلات مصوب جهت پرداخت به پروژههای اقتصادی را به صورت «واحد وام» (که به طور مشابه براساس یکی از موارد توضیح داده شده در مورد واحد سپرده تعریف میشود) پرداخت نماید و در سررسید نیز بر اساس همین واحد وام دریافت نماید. بدیهی است که در صورت وجود بازارهای توسعهیافته و متشکل برای داراییهای مالی و داراییهای واقعی، میتوان سبد متنوعی از انواع داراییها به عنوان «واحد سپرده» و «واحد وام» تعریف کرد. اما با توجه به عدم توسعه کافی بازارهای مالی در ایران و مشکلات عدیده در بازار سرمایه کشور و نیز تثبیت نرخ ارزهای خارجی رایج در قیمتهای غیرواقعی، در این تحقیق جهت تعریف واحد سپرده و واحد وام تاکید اصلی روی طلا است؛ هر چند که در مطالعه تجربی که در ادامه خواهد آمد سکه طلا، دلار و نیز ترکیبی از این دو، جهت پوششی برای تورم در اقتصاد ایران مورد آزمون تجربی قرار میگیرد. برای بیشتر سرمایهگذاران هدف اصلی از تنوع بخشیدن به سبد دارایی کاهش نوسانات بازده داراییهایشان و پوشش (Hedge) ریسک است. راهبرد تخصیص سبد دارایی پیشنهاد میکند که سبد دارایی با داراییهای ناهمبسته یا با همبستگی منفی میتواند ریسکها را کاهش دهد و از یک نرخ بازده بیخطر حمایت کند. عموما گفته میشود که دلیل اینکه سرمایهگذاران طلا را در سبد دارایی خود قرار میدهند آن است که طلا یک فلز گرانبهاست با کارکردهایی مانند آنچه که پول دارد؛ که در میان همه این کارکردها حفظ قدرت خرید مهمترین آنها است (۲۰۱۱Wang and Lee, ). ورثینگتون و پهلوانی (۲۰۰۶Worthington and Pahlavani,) بیان میدارند که بر خلاف سایر کالاها، طلا بادوام، نسبتا قابل حمل، دارای مقبولیت جهانشمول و به آسانی قابل تشخیص است. تقاضا برای طلا همواره رو به افزایش است، نه تنها برای جواهرآلات و سکه، بلکه برای بسیاری از صنایع مانند الکترونیک، هوا فضا و داروسازی. اگرچه طلا، پس از فروپاشی معاهده برتون وودز، دیگر نقش محوری در سیستم پولی ندارد، اما نقش سنتی آن به عنوان وسیلهای برای ذخیره ارزش همچنان در بسیاری از کشورهای آسیایی پابرجا است. فیشر (۱۹۳۰Fisher) نتیجه میگیرد که بازده انتظاری اسمی دارایی شامل بازده انتظاری و نرخ تورم انتظاری میشود. به بیان دیگر، زمانی که تورم افزایش مییابد بازده دارایی افزایش خواهد یافت. از آنجا که بهطور همزمان با افزایش تورم، ارزش پول داخلی تنزل مییابد، معادله فیشر اقتصاددانان را به این جمعبندی تئوریکی رساند که نگهداری دارایی (اعم از داراییهای واقعی یا مالی یا سبدی از آنها) میتواند به عنوان پوششی برای سرمایهگذاران در مقابل تورم باشد. در ادامه با دستاویز قرار دادن این استدلال مطالعات تجربی بسیاری در این رابطه صورت گرفت. از جمله اولین مطالعات انجام شده در این ارتباط، فاما و اشورت (۱۹۹۷ Fama and Schwert,) داراییهایی از قبیل اوراق قرضه دولتی آمریکا، املاک، درآمد نیروی کار و سهام را به عنوان پوششی برای تورم مورد آزمون قرار دادند. قوش و دیگران (۲۰۰۴Ghosh, et al, ) خاطر نشان میکنند که افراد به دو دلیل طلا خریداری میکنند. اول به دلیل «تقاضای کاربرد» (Use Demand)، به این صورت که طلا مستقیما در تولید جواهرآلات، سکه، قطعات الکتریکی و نظایر آنها کاربرد دارد. دوم به دلیل «تقاضای دارایی» (Asset Demand)، به این صورت که طلا توسط دولتها، مدیران صندوقها و افراد با هدف سرمایهگذاری تقاضا میشود. تقاضای دارایی برای طلا به طور سنتی با این دیدگاه مرتبط است که طلا پوششی کارآمد برای مقابله با تورم و سایر نااطمینانیها میباشد. در نهایت تحقیق آنها نشان میدهد که طلا در بلندمدت میتواند پوششی برای تورم باشد. مور (۱۹۹۰Moore, )، لارنت (۱۹۹۴Laurent, )، مهدوی و زو (۱۹۹۷Mahdavi and Zhou, )، کاپای و دیگران (۲۰۰۵Capie, et al, )، لوین و رایت (۲۰۰۶Levin and Wright, )، وانگ و دیگران (۲۰۱۱Wang, et al, ) از جمله برخی مطالعات تجربی دیگری هستند که بر روی نقش پوششی طلا در مقابل تورم تمرکز کردهاند. در این مطالعات نقش طلا به عنوان پوششی کارآمد برای تورم در کوتاهمدت و بلندمدت با استفاده از تکنیکهای اقتصادسنجی مختلف اثبات شده است. در انتهای این بخش باید تاکید شود که این مقاله فرضیه مصرحی ندارد، به دو دلیل: اول اینکه فرضیه باید مبتنی بر مبانی نظری متقن باشد. دوم این که فرضیه باید آزمونپذیر باشد، که چنین ادعایی وجود ندارد. اصولا در هر مقاله علمی نیازی به تبیین یک فرضیه نیست. خصوصا در مقاله حاضر که تلاشی به منظور ارائه یک نوآوری علمی انجام گرفته است و در آن ایدهای نو که مبتنی بر یک تئوری مشخص اقتصادی نیست، مطرح شده است. بخش کمّی انجام شده در این مقاله نیز صرفا برای تقریب بهتر ایده نویسندگان به ذهن مخاطبان بوده است، بنابراین تاکید بر روی فرضیهسازی در بخش کمّی هم غیرضروری به نظر میرسد. در عین حال، تحقیق حاضر به دنبال پاسخ به این پرسش است که آیا در یک اقتصاد تورمی امکان انجام عملیات بانکی فارغ از شبهه ربا وجود دارد؟ و آیا در یک اقتصاد تورمی جایگزین مناسبی برای پول به منظور حفظ ارزشهای اقتصادی سپردهگذاران و وامدهندگان وجود دارد؟ مزایای روش پیشنهادی ۱- حفظ قدرت خرید پساندازکننده که میتواند برای سپردهگذاران بهخصوص صاحبان سپردههایی که به طور انفرادی امکان تبدیل پساندازهای خود به سرمایهگذاری را نداشته و بنابراین سودی را عاید مالک آن نمینماید، بسیار حائز اهمیت باشد. ۲- عدم ضرورت پرداخت سود به سپردهها و عدم وجود شبهه ربا. سپردهگذار بنا بر منطق عقلایی خود همواره به سود (بازده) واقعی سپردهگذاری خود توجه خواهد کرد. در شرایط تورمی بازده واقعی برای سپرده در حقیقت مابهالتفاوت افزایش قیمت طلا و نرخ تورم خواهد بود. در شرایط غیرتورمی بازده واقعی تقریبا معادل افزایش قیمت طلا است. ضمن اینکه قیمت طلا چون مرتبط با قیمت جهانی آن است، همیشه احتمال تغییر قیمت آن (به دلایل ذخایر محدود و تورم غیرصفر جهانی و ...) وجود دارد. حتی با فرض عدم احتمال تغییر قیمت طلا در بلندمدت، خدماتی که بانکها به سپردهگذاران ارائه میکنند در شرایط غیر تورمی میتوانند انگیزاننده باشند. ۳- تورمزا نبودن و بلکه خاصیت ضد تورمی داشتن. از دید سپردهگذاران، طبق نظریه مقداری پول فریدمن از آنجا که هر یک از اشکال دارایی مولد درآمد و بنابراین موجد مطلوبیت هستند، تصمیم فرد برای نگهداری و استفاده از پول، به تصمیم فرد در انتخاب ترکیبی از داراییها مرتبط است که حداکثر مطلوبیت را به دست آورد. شرط تعادل در این نظریه آن است که بازده نهایی تمام داراییها با یکدیگر برابر شود. به لحاظ تئوری میتوان تورم را متوسط بازده داراییهای غیرپولی فرض کرد، بنابراین در شرایط تورمی، بازده داراییهای غیرپولی افزایش یافته و در حالی که قدرت خرید پول در حال کاهش است. در نتیجه با اجرای مدل سپردهپذیری پیشنهادی این مقاله، افراد انگیزه زیادی خواهند داشت تا وجوه خود را نزد بانکها قرار دهند. در این حالت از یکسو پول در دست مردم کاهش مییابد و از سوی دیگر با فرض تعریف سبدهایی سودآور و انگیزاننده از داراییها توسط بانکها برای سپردهگذاران و نیز عملکرد مطلوب آنها در تخصیص اعتبارات و تسهیلات، این وجوه به سمت تولید و افزایش عرضه سوق داده خواهد شد. هر دو این نتایج آثار ضدتورمی به همراه خواهند داشت. از دید وامگیرندگان نیز در شرایطی که انتظارات تورمی در جهت افزایش شکل گرفته باشد، وامگیرندگانی که ارزش وام آنها بر اساس سبدی از داراییها تعریف شده است، تمایل دارند تا هر چه سریعتر بدهی خود را به بانک تسویه کرده و از زیان ناشی از افزایش احتمالی تورم جلوگیری نمایند؛ زیرا بر اساس تئوری انتظار بر آن است که با افزایش نرخ تورم، متوسط ارزش داراییها افزایش یابد. با توجه به این تحلیل، شرایط فوق منجر به کاهش نقدینگی در دست بنگاهها شده و یک انقباض پولی به همراه خواهد داشت که در نهایت مهار تورم را باعث میشود. ۴- امکان ایجاد بازار ثانویه برای سپردهها (در صورتی که متضمن پرداخت ربا نباشد). ۵- پروژههای دارای توجیه اقتصادی درخواست دریافت وام خواهند کرد. ۶- در این روش در شرایط تورمی پرداخت وام به ضرر قرضدهنده و دریافت آن به نفع قرضگیرنده نیست. بنابراین تقاضاهای با انگیزه استفاده از شرایط تورمی کاهش مییابد. به علاوه در روش رایج وامدهی، همان طور که وحدتی شبیری (۱۳۸۲:۹۴) بیان میکند، در شرایط تورمی، زمانی که کسی به دیگری قرض میدهد، اقدام به پذیرش کاهش ارزش پول به خاطر تورم میکند. اما این اقدام و این پذیرش تا زمان سررسید بدهی است. وقتی بدهکار در پرداخت بدهی تاخیر میکند، با گذشت هر روز به خاطر تورم، ارزش بدهی کاهش مییابد و خسارتی به طلبکار وارد میشود؛ خسارتی که طلبکار به آن راضی نبوده و به آن اقدام نکرده است. اما در رویکرد پیشنهادی، با توجه به اینکه ارزش مبلغ وام گرفته شده (و ارزش مبلغ سپردهگذاری شده) بر اساس یک یا سبدی از داراییهایی تعریف میشود که حداقل جبرانکننده میزان تورم موجود در جامعه باشد (و چه بسا جهت تجهیز بیشتر منابع و رقابت با رقبا، بانکها سبد معیار خود را به گونهای تعریف کنند که برآیند بازدهی انتظاری داراییهای موجود در سبد بیشتر از نرخ تورم انتظاری باشد) بنابراین تا حدودی میتواند در حل مشکل تاخیر تادیه مطالبات بانکی موثر واقع شود. ۷- ایجاد تعادل در بازار پولی و مالی. ۸- کاهش تقاضا با انگیزه کسب «سود سرمایهای» برای مسکن، طلا، ارز و به طور کلی هر گونه داراییای که در سبد دارایی بانکها جهت سپردهپذیری یا وامدهی وجود داشته باشد یا آنکه جانشینی قوی برای هر کدام از داراییهای موجود در این سبد باشد. بنابراین این رویکرد جدید بانکداری به نوعی هجوم افراد غیرمتخصص در بازار اینگونه داراییها و وقوع سفتهبازی بیثبات در آنها را به شدت کاهش خواهد داد. به علاوه، باید به این نکته اشاره شود که در صورت اجرای مدلی مشابه با آنچه مقاله حاضر پیشنهاد میدهد، ارتباط متقابلی میان سپردهگذاری در بانک و بازار داراییهایی که بانک سبد واحد سپرده (یا واحد وام) را بر اساس آن داراییها طراحی کرده است (مثال این مقاله: طلا) به وجود میآید که در صورت برنامهریزی و مدیریت صحیح از سوی مقامات پولی و متولیان بازار سرمایه میتواند منجر به کاهش نوسانات در هر دو بازار و حتی بازارهای مرتبط با آنها شود. به عنوان مثال، در صورتی که فرض شود در شرایطی که بازار طلا با افزایش قیمت مواجه شود مردم اقدام به افزایش مبالغ سپرده خود در نزد بانکها کنند، این موضوع میتواند نقدینگی را در بازار کاهش داده و قیمتها را در بازار طلا به روند طبیعی و بلندمدت خود بازگرداند؛ همچنین است در مورد کاهش قیمت. ۹- افزایش کارآیی و بهرهوری بنگاههای اقتصادی. ۱۰- حذف هزینه سرمایه برای وامگیرندگان و در نتیجه اثر کاهشی بر روی نرخ تورم. ۱۱- ایجاد رقابت سالم و به دور از مخاطرات اخلاقی میان بانکها. در شرایط آزاد بودن نرخ بهره (بدون مقرراتزایی) امکان وقوع مخاطرات اخلاقی از سوی بانکها به صورت پیشنهاد نرخهای بهره بسیار بالا و نامتعارف وجود دارد. از سوی دیگر، مقرراتزایی نیز معمولا بیش از حد رخ داده و از طریق سرکوب مالی مانع ایجاد رقابت میان بانکها در تجهیز و تخصیص منابع میشود؛ اما در روش پیشنهادی امکان رقابت میان بانکها بدون احتمال وقوع مخاطره اخلاقی به صورت مذکور وجود دارد و بانکها میتوانند از طریق پیشنهاد سبدهای معیار سپرده و وام بهتر متنوعسازی شده در جذب مشتریان با یکدیگر رقابت کنند. ۱۲- دریافت وامها با سررسیدهای تدریجی. در این روش مبلغ مرتبط با «شاخص معیار» که همان LU است در سررسید هر قسط دریافت میشود. بنابراین مبلغ اقساط میتوانند غیرثابت باشند و بستگی به میزان تورم موجود در اقتصاد دارد که LU را تحت تاثیر قرار میدهد. مقدار LU میتواند میانگین مقدار آن در فاصله دو قسط متوالی باشد (در مورد اقساط ماهانه). در مورد وامهایی که به صورت یکجا بازپرداخت میشوند، میتوانند با شاخص LU در زمان پرداخت تعدیل شوند. از مزیتهای این روش تشویق وامگیرندگان به بازپرداخت وام در کوتاهترین زمان ممکن است و انگیزههای به تاخیر انداختن بازپرداخت اقساط را از بین میبرد. بنابراین بانکها کمتر با مشکل اقساط معوقه مواجه خواهند بود که بر توان وامدهی بانکها و موسسات پولی و مالی اثر مثبت خواهد داشت. بنابراین این روش میتواند تا حدودی مشکل تاخیر تادیه را برای بانکهای اسلامی تخفیف دهد. ۱۳- افزایش قدرت بانک مرکزی در کنترل قیمت در بازار طلا. در صورتی که مطابق پیشنهاد مقاله حاضر برای شرایط فعلی اقتصاد ایران معیار مذکور طلا در نظر گرفته شود، از آنجا که در هنگام تبدیل مبالغ سپرده و وام، اعلام رسمی بانک مرکزی از نرخ طلا ملاک قرار خواهد گرفت در نتیجه افزایش قدرت بانک مرکزی به عنوان یکی از بازیگران بازار طلا در ایران را در تنظیم این بازار به همراه خواهد داشت. ابهامات و سوالات احتمالی ممکن است این سوال به ذهن متبادر شود که اگر قرار باشد بانکها و موسسات مربوطه سپردههای غیردیداری مردم با شاخصی را که با نرخ تورم تعدیل میشود، جذب کرده و با همان شاخص وامهای پرداختی به بنگاهها تعدیل کنند هزینههای سربار و حاشیه سود بانکها چگونه تامین خواهد شد؟ به عبارت دیگر، این موسسات به عنوان بنگاههای اقتصادی حداکثرکننده سود چه انگیزهای برای انجام این عملیات خواهند داشت؟ در پاسخ میتوان گفت سپردههایی که توسط بانکها جذب میشوند شامل دو دسته سپردههای دیداری و غیردیداری هستند که سپردههای دیداری سهم قابل ملاحظهای از آنها را تشکیل میدهند. این سپردهها برای بانکها هزینهای در حد کارمزد احتسابی دارند؛ در حالی که بانکها میتوانند از محل وام دادن آنها بر اساس معیار LU سود قابل توجهی کسب کنند. از طرف دیگر سپردههای غیردیداری میتوانند به عنوان منابع پایدار بانکها تلقی شده و قدرت وامدهی آنها را افزایش دهند. به علاوه، جذب سپرده بر اساس معیار SU و وامدهی بر اساس LU میتواند برای بانکها به میزان تفاوت قیمتهای داراییهای لحاظ شده در این معیارها در زمان جذب سپرده و بازپرداخت آن سودآور یا دارای زیان باشد. در عین حال، این حالت نیز قابل تصور است که در صورت فراهم آمدن الزامات حقوقی و قانونی، معیار واحد وام متفاوت با معیار واحد سپرده باشد و بهخصوص آنکه در صورت وجود بازارهای مالی توسعهیافته میتوان سبدهای دارایی متفاوتی برای جذب سپرده و اعطای تسهیلات تعریف کرد یا اینکه وزن داراییهای موجود در سبد را تا حدودی متفاوت در نظر گرفت. بنابراین در مدل پیشنهادی رابطه میان سپردهگذار و بانک و بانک و گیرنده تسهیلات رابطه داین و مدیون است؛ اما اینگونه نیست که بانک یا تسهیلگیرنده پول (ریال) را قبض نموده و طلا را متعهد شود؛ بلکه بانک واحدهای ریالی سپرده را در زمان سپردهگذاری بر حسب واحدهای طلا تعریف (تبدیل) میکند و در سررسیدها نیز بر حسب واحدهای طلا بازپرداخت خواهد کرد؛ اما از آنجا که پول کارکردهای بسیار مهمی دارد که طلا (یا هر دارایی واقعی یا مالی دیگر) نمیتواند آن کارکردها را به خوبی پول انجام دهد، بنابراین طبیعی است که واحدهای اقتصادی در هر مبادلهای از واحدهای پولی به صورت مستقیم یا غیرمستقیم استفاده کنند. امروزه حتی در مبادلات پایاپای نیز جهت تقریب به ذهن دو طرف مبادله، واحدهای پولی به طور غیرمستقیم نقش ایفا مینمایند. در این مدل نیز به جهت اینکه پول وسیله مبادله است و به خاطر تقریب به ذهن است که بانک هم در هنگام دریافت وجوه و نیز در موعد بازپرداخت دیون خود واحدهای پولی را وارد محاسبات میکند. در هر حال، واحد مبادله در این مقاله واحد طلا پیشنهاد شده است (البته همان طور که در بخشهای مختلفی از مقاله نیز ارائه شده است، این واحد سپرده یا واحد وام میتواند با توجه به شرایط اقتصادی و جاذبههای داراییهای مالی و اقتصادی در جوامع مختلف چیزی به غیر از طلا یا حتی در صورت وجود یک بازار مالی پویا و متشکل و سازمانیافته، سبدی از داراییهای واقعی و مالی باشد). به علاوه، در صورت اجازه بانک مرکزی، بانکها میتوانند سبدهای مختلفی برای انواع وامها و سپردهها تعریف کرده و از این طریق در عین رقابت با یکدیگر، مصارف و منابع خود را مدیریت کنند. ثانیا حتی در صورتی که واحدهای سپرده و وام به یک شکل تعریف شوند باز هم نگهداری سپرده قانونی و ذخیره احتیاطی به معنی زیاندهی بانکها نخواهد بود. دلیل اصلی این مدعا آن است که در وضعیت فعلی نیز بانکها موظف به داشتن سپرده قانونی بوده و ذخیره احتیاطی هم نگهداری میکنند و از این جهت تغییری حاصل نمیشود. بنابراین هر تمهیدی که در شرایط فعلی اندیشیده میشود در مدل پیشنهادی نیز قابل اعمال خواهد بود. به علاوه، باید توجه داشت که موضوع بحث مقاله حاضر سپردههای سرمایهگذاری است. از آنجا که سهم زیادی از سپردههای بانکها از نوع دیداری یا قرضالحسنه هستند، بانکها میتوانند همزمان از این دو مدل (روش فعلی بانکداری بدون ربا و مدل پیشنهادی) برای تجهیز و تخصیص منابع استفاده کنند. مضافا اینکه افزایش (یا کاهش) قیمت طلا فقط ارزش پولی سپردههای سپردهگذاران را افزایش نمیدهد، بلکه موجب افزایش (یا کاهش) ارزش پولی تسهیلات پرداختی توسط بانکها میشود و در صورت مدیریت بهینه منابع توسط بانکها سودآوری آنها را به همراه خواهد داشت. نکته دیگری که میتوان گفت این است که در شرایط مشابه، سپردهگذاران و درخواستکنندگان تسهیلات به دلیل انگیزههای مختلف رفتارهای مختلفی از خود بروز خواهند داد و همین موضوع بانک را قادر خواهد ساخت که سودآوری خود را بدون دریافت اضافه مبلغی تعقیب کند. ثالثا دریافت کارمزد در حد پوشش خدمات بانکها علیالظاهر منعی از نظر شریعت اسلام ندارد که در این صورت بخشی از هزینههای بانکها پوشش داده میشود. رابعا همانطور که پیشتر نیز اشاره شد، هدف نوشتار حاضر شناساندن یکی از قابلیتهای خارج از عقود بانکداری اسلامی است و به هیچ وجه به معنای نفی پتانسیلهای موجود در عقود مرسوم و کنار نهادن آنها و تجهیز و تخصیص وجوه صرفا با روش پیشنهادی نیست، بلکه بانکها میتوانند همزمان از این دو مدل (عقود اسلامی و مدل پیشنهادی) و حتی سایر روشهای تجهیز و تخصیص منابع سازگار با شارع مقدس استفاده نمایند که همین موضوع یکی از مصادیق متنوعسازی ابزارهای مالی در بانکداری اسلامی خواهد بود. در مورد سپردههای جاری، در بانکداری متعارف در کشورهای غربی مرسوم است که هزینهای بابت خدمات بانک دریافت میشود و در کنار آن، برحسب مبلغ و مدت ماندگاری سپرده دیداری، بهرهای به سپردهگذار تعلق خواهد گرفت. اما در بانکداری داخلی ایران از قاعده کارمزد احتسابی استفاده میشود که با استفاده از این مدل جدید نیز این موضوع همچنان به قوت خود باقی خواهد ماند. در مورد سایر سپردهها، اولا بانکها میتوانند از سبدهای متفاوتی از داراییها به منظور واحد محاسبه برای سپردههای مختلف استفاده کنند تا انگیزههای سپردهگذاران برای برقراری رابطه بلندمدتتر با بانک تامین شود (کما اینکه در حال حاضر از نرخهای متفاوت سود به این منظور استفاده میکنند). ثانیا راه دیگری که برای بانکها وجود دارد آن است که با توجه به مدت زمان سپردهگذاری، درصدی از تغییرات قیمت طلا را به صاحبان سپردهها متعهد شوند که با افزایش مدت سپردهگذاری این درصد تا سقف ۱۰۰ درصد افزایش یابد. ثالثا بانکها میتوانند برای این نوع از سپردهها یک حداقل دوره زمانی را شرط کنند تا مشکل عدم ثبات مرتفع شده و موجبات بورس بازی را نیز فراهم نکند. برخی مشکلات و انتقادات احتمالی پیش روی این روش ۱- فرهنگسازی و کسب مقبولیت از سوی سپردهگذاران و دریافتکنندگان تسهیلات. ۲- ریسکآمیز بودن روش پیشنهادی به خاطر نوسانات قیمت طلا یا ارز. ۳- ضرورت حضور فعال یک مرجع معتبر و بیطرف در تعیین قیمت طلا و ارز به صورت مداوم. ۴- نامعلوم بودن میزان بدهی وامگیرندگان؛ بهخصوص در مواردی که بازپرداخت بهصورت ماهانه انجام میگیرد. ۵- افزایش تقاضای بازپسگیری سپردهها توسط سپردهگذاران در زمان افزایش قیمت طلا یا ارز و افزایش عرضه پسانداز در زمانهای حضیض قیمت طلا یا ارز. ۶- وجود زمانهای پیک و حضیض قیمت در کشور با توجه با مناسبتهای ملی و مذهبی؛ بهخصوص چنانچه معیار منتخب طلا باشد. ۷- تاثیر زیاد درآمدهای نفتی بر قیمت ارز چنانچه معیار «واحد سپرده» و «واحد وام» ارز (بهخصوص دلار) انتخاب شود. البته وجود مشکلات احتمالی به شرح فوق به معنی چارهپذیر نبودن آنها نیست، بلکه میتوان از روشهای مختلف تنگناهای مذکور در بالا را یا از بین برد یا آنها را کاهش داد. به عنوان مثال، فرهنگسازی و تهیه الزامات سختافزاری و نرمافزاری و نیز ورود شرکتهای بیمه، مشاوران سرمایهگذاری و مالی به این عرصه میتوانند برخی از تنگناهای مطرح شده را خنثی کنند و نیز حضور یک بانک مرکزی قدرتمند بهعنوان یک مرجع معتبر و برخوردار از توان کارشناسی و قانونی لازم میتواند در این رابطه ایفای نقش کنند. در این راستا، ایجاد موسسات رتبهبندی (Rating Agencies) نیز میتواند نقشی کلیدی ایفا کند. این موسسات بانکها، شرکتهای بیمه، صندوقهای بازنشستگی، موسسات مالی و اعتباری، شرکتهای تولیدی، شرکتهای سرمایهگذاری و مشاورهای، مشتریان بانکها و سایر فعالان بازار سرمایه را مورد ارزیابی دقیق قرار میدهند و با ارائه اطلاعات درخصوص ریسکهای موسسات و عوامل محیطی موثر بر آنها به افراد حقیقی و حقوقی کمک میکنند تا در انتخاب پرتفوی مناسب دقیقتر عمل کرده و با اطلاعات بیشتری اقدام به سرمایهگذاری مالی کنند. وجود چنین موسساتی از طرفی باعث کاهش ریسک معاملات مالی شده و از سوی دیگر افزایش شفافیت در بازارهای مالی و کاهش رانتهای اطلاعاتی را به همراه خواهد داشت (ابوترابی، ۱۳۸۸:۱۰۱). در صورت اجرای روش پیشنهادی در این مقاله، به طور طبیعی یکی از عواملی که موسسات رتبهبندی در برآوردهای خود وارد خواهند بازده انتظاری و ریسک محتمل سبدهای معیار بانکها خواهد بود که در شفافیت بیشتر و در نتیجه انجام بهتر فرآیند تصمیمگیری مالی توسط مشتریان بانکها نقش بسزایی ایفا خواهد کرد. * استاد دانشگاه فردوسی مشهد ** دانشجوی دکترای علوم اقتصادی

ارسال نظر