نااطمیـنانی و بیمههای زندگی در ایران

بیمه بهعنوان یکی از بخشهای مهم اقتصادی میتواند نقش چشمگیری در تولید ناخالص داخلی داشته باشد. پیشرفت این صنعت، با توسعه اقتصادی کشور مقارن است و به جهت کاهش ریسک سرمایهگذاری، کمک به افراد و خانوادهها هنگام بروز حوادث غیرمنتظره و توانمندسازی کسبوکارها جهت فعالیت در محیطی باثبات، رشد اقتصادی را بهبود میبخشد. وجود بیمهگران، هم برای شرکتها و هم برای افراد، از اهمیت زیادی برخوردار است، زیرا زیانها را جبران کرده و بیمهگذاران را در موقعیتی که پیش از وقوع خسارت بودند قرار میدهد. در واقع مقدمه پایهریزی بیمه، وجود ریسک یا عدمقطعیت در فعالیتهای اقتصادی است. رشتههای بیمه به دو بخش زندگی و غیرزندگی تقسیم میشود.

بیمه زندگی: نوعی بیمه است که در آن بیمهگر متعهد میشود مبلغ معینی را به صورت سرمایه یا مستمری به بیمهگذار یا ذینفعانی که او تعیین کرده است پرداخت کند. بیمهگذار میتواند بر حسب شرط دریافت مزایای بیمهنامه زندگی (حیات یا فوت بیمهشده)، نحوه دریافت مزایا (به صورت یکجا یا مستمری)، زمان دریافت مزایا و نحوه دریافت حق بیمه، هر نوع بیمهنامهای را که پاسخگوی نیازهایش باشد خریداری کند. بیمههای زندگی (عمر) به دو صورت انفرادی و گروهی صادر شده و بیمهشدگان را تحت پوشش قرار میدهد. مزایای بیمهنامه انفرادی میتواند به شرط فوت بیمهشده به بازماندگان او (یا ذینفع بیمهنامه) تعلق یابد.

بیمه غیرزندگی: سایر رشتههای بیمه به جز بیمه زندگی تحت عنوان بیمههای غیرزندگی شناخته میشود. این مجموعه شامل بیمه آتشسوزی، بیمه باربری، بیمه حوادث، بیمههای اتومبیل، بیمه درمان، بیمه کشتی، بیمه هواپیما، بیمه مسوولیت، بیمه مهندسی، بیمه نفت و انرژی، بیمه پول، بیمه اعتبار و سایر انواع بیمه است.

بیمه زندگی و نااطمینانی تورمی: بیمه زندگی در جهان از اهمیت ویژهای برخوردار است که از مهمترین دلایل آن از جانب مصرفکننده میتوان به این موارد اشاره کرد؛ برای بازماندگان تضمین مالی ایجاد میکند و به جایگزینی درآمد ازدسترفته، پوشش بدهیهای معوق و حفظ استاندارد زندگی اعضای بازمانده خانواده کمک میکند. آگاهی از اینکه عزیزان فرد در صورت فوت بیمهشده از نظر مالی در امان خواهند بود، میتواند موجب آرامش خاطر و کاهش استرس در مواقع پرچالش شود. بیمهگذاران میتوانند در مواقع نیاز مالی، نقدینگی خود را از طریق وام بیمهنامه مهیا کنند. این امکان میتواند برای تامین مالی اضطراری یا درآمد تکمیلی نقش مهمی ایفا کند. از منظر مالی بیمهنامههای زندگی معمولا دارای مدت طولانی است و برخی از بیمهنامهها چند دهه یا حتی مادامالعمر هستند.

این امر به شرکتهای بیمه زندگی اجازه میدهد تا در پروژههای زیرساختی، اوراق قرضه شرکتی، توسعه املاک و مستغلات و سایر بخشهایی سرمایهگذاری کنند که ممکن است دوره بازپرداخت طولانیتر، اما بهطور بالقوه بازده بالاتری داشته باشند. حق بیمه زندگی، منبع تامین مالی پایدار و پیشبینیپذیر برای سرمایهگذاریها را فراهم میکند. برخلاف سایر موسسات مالی که بهشدت به سپردههای کوتاهمدت یا نوسانات بازار متکی هستند، بیمهگران زندگی جریان نقدی ثابتی از حق بیمه دارند که به آنها امکان سرمایهگذاری راهبردی و بلندمدت را میدهد. شرکتهای بیمه زندگی متخصص ارزیابی و مدیریت ریسک هستند. آنها از تکنیکهای پیچیده مدیریت ریسک برای تجزیه و تحلیل فرصتهای سرمایهگذاری استفاده کرده و اطمینان حاصل میکنند که پرتفوی آنها بهطرز مناسبی متنوع و با بدهیهایشان هماهنگ است.

این امر به محافظت از وجوه بیمهگذار کمک میکند و تضمین میکند که شرکت میتواند تعهدات مالی خود را در طول زمان انجام دهد. در نهایت میتوان گفت شرکتهای بیمه زندگی با هدایت وجوه، مدیریت ریسکها و سرمایهگذاریهای بلندمدت که به رشد و ثبات اقتصادی کمک میکند، نقش مهمی در چشمانداز سرمایهگذاری و بازارهای مالی ایفا میکنند. صنعت بیمه بهعنوان یکی از شاخصهای توسعهیافتگی از یکسو به عنوان یکی از نهادهای عمده اقتصادی مطرح بوده و از سوی دیگر فعالیت سایر نهادها را پشتیبانی میکند. براساس گزارش 2023 نشریه زیگما که توسط موسسه سوئیسری منتشر شده، میزان حق بیمه تولیدی جهان در سال 2022 بالغ بر 6.8هزار میلیارد دلار بوده است. صنعت بیمه کشور با سهم 0.09درصدی از کل حق بیمههای تولیدی جهان در رتبه 47 و بعد از کشورهای عربستان، امارات و ترکیه قرار گرفته است.

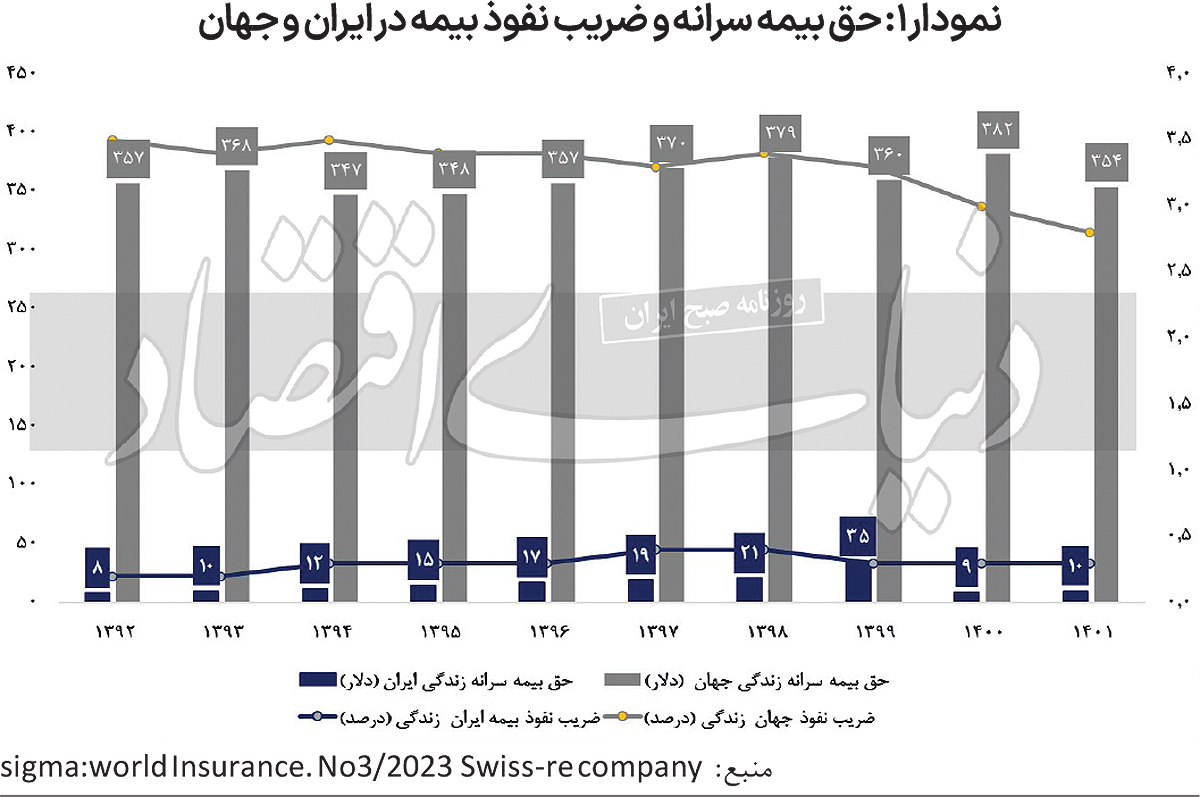

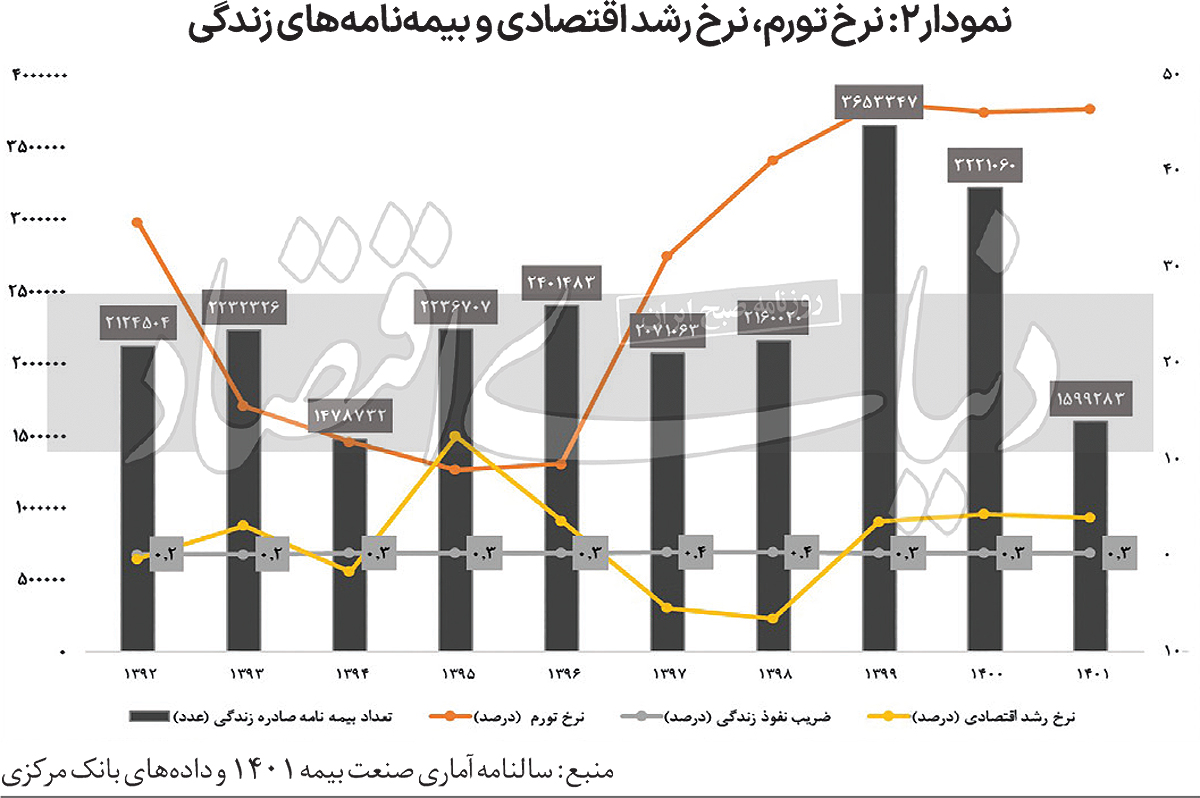

سرانه حق بیمه در ایران 70دلار است که در رتبه 77 جهانی قرار میگیرد. سرانه حق بیمه در جهان 853دلار است. بررسی سهم بیمههای زندگی در صنعت بیمه جهان نشان میدهد که سهم این بخش از کل صنعت بیمه 41.5درصد است، در حالی که در ایران این سهم تنها 14درصد است. مقایسه بیمههای زندگی در ایران و جهان طی سالهای 1392 تا 1401 نشان میدهد که همواره تفاوت بسیاری میان سرانه حق بیمه زندگی در ایران و جهان وجود دارد. حق بیمه سرانه زندگی در ایران در سال 1401 معادل10دلار بوده، در حالی که متوسط جهانی 354دلار است. ضریب نفوذ بیمه زندگی (نسبت حق بیمه تولیدی زندگی به تولید ناخالص داخلی) که میزان توسعه بخش بیمه زندگی را در کشور نشان میدهد، حکایت از آن دارد که با میانگین جهانی فاصله معناداری داریم. این عدد برای ایران 0.3 است که در برابر میانگین 2.8 جهانی قرار میگیرد. بررسی روند بیمههای زندگی طی 10سال اخیر در ایران نشان میدهد که همگام با افزایش تورم و افزایش نااطمینانی تورمی طی سالهای اخیر، تعداد بیمهنامههای صادره زندگی بهشدت کاهش یافته است؛ بهنحوی که تعداد بیمهنامههای صادره سال 1401 به طور تقریبی نصف بیمهنامههای صادره 1400 است.

این امر نشان از کاهش تمایل مردم نسبت به بیمهنامههای زندگی است. یکی از دلایل این کاهش تمایل میتواند ناشی از آن باشد که نااطمینانی تورمی به طور روزافزون در حال افزایش است و مردم نسبت به آینده نااطمینان هستند. عدمقطعیت در تورم موجب میشود مصرفکنندگان در مخارج خود محتاطتر باشند. خطر درکشده ناشی از بیثباتی اقتصادی، سبب میشود افراد نیازهای ضروری خود را نسبت به مخارج اختیاری در اولویت قرار دهند و تمایل خرید بیمهنامه که در واقع بخشی از مازاد پسانداز خانوار صرف تخصیص به این بخش میشود در شرایط فشارهای تورمی و افزایش هزینههای زندگی کاهش مییابد. از سوی دیگر بیمهگران ممکن است با تعدیل نرخهای حق بیمه به منظور افزایش ریسکها و هزینههای عملیاتی، به عدمقطعیت تورم پاسخ دهند. این نیز به نوبه خود میتواند بر تصمیمات مصرفکننده تاثیر بگذارد و تمایل به خرید بیمهنامه به دلیل کاهش قدرت خرید سیر نزولی پیدا کند. واکنشهای رگولاتوری به نااطمینانیهای تورمی نیز میتواند بازار بیمه را شکل دهد.

تغییر در مقررات یا سیاستهای دولت با هدف رسیدگی به چالشهای اقتصادی ممکن است بر عملیات بیمهگران، پویایی بازار و دستیابی به سود مشارکت بالا تاثیر بگذارد. بیمهگران اغلب برای جبران هزینهها و حفظ سودآوری بر بازده سرمایهگذاری تکیه میکنند. عدمقطعیت در تورم میتواند چالشهایی را برای سبد سرمایهگذاری ایجاد کند و به طور بالقوه بر ثبات مالی بیمهگران و توانایی آنها برای ارائه حق بیمههای رقابتی و نرخ بازدهی بالا تاثیر بگذارد. نرخ تورم 46.5درصدی سال 1401 در کشور باعث شده تا نرخ بازدهی بیمههای عمر که عموما حدود 25درصد است (با توجه به یکسان بودن میزان سود تضمینی در طول مدت قرارداد بیمه عمر، تفاوت اساسی سوددهی شرکتهای بیمه در میزان سود مشارکت است)، به صورت حقیقی منفی شود و بازدهی کمتری نسبت به بازارهای مالی موازی نظیر بازار سکه، طلا، ارز و بورس داشته باشد. درنتیجه حرکت سرمایه از صنعت بیمه به سایر بازارهای با بازدهی بالاتر رخ میدهد.

انتظارات تورمی بالا در ایران بر تصمیمات و نحوه خرج کردن مصرفکننده تاثیر بسزایی دارد. زمانی که مصرفکنندگان انتظار تورم بالایی را دارند، رفتار خود را بر مبنای این انتظار تغییر میدهند. صنعت بیمه با انتقال و کاهش ریسکها، حمایت از تداوم کسبوکار، هدایت سرمایه، تثبیت بازارهای مالی و ارائه تخصص در مدیریت ریسک، نقش مهمی در ثبات و امنیت اقتصادی ایفا میکند، اما این حقیقت که میزان تاثیرپذیری صنعت بیمه از اقتصاد بیش از میزان تاثیری است که صنعت بیمه بر اقتصاد دارد، امری انکارنشدنی است. این صنعت برای رشد و تابآوری نیازمند اقتصاد باثبات است؛ زیرا ثبات اقتصادی نقش مهمی در شکلدهی محیط عملیاتی صنعت بیمه، تاثیرگذاری بر تقاضا برای محصولات بیمه، بازده سرمایهگذاری، شیوههای مدیریت ریسک و چارچوبهای نظارتی ایفا میکند.