«دنیای اقتصاد» دو پیام ابلاغیه جدید صندوقهای با درآمد ثابت را بررسی میکند

کانال جدید تقاضا در بازار سرمایه

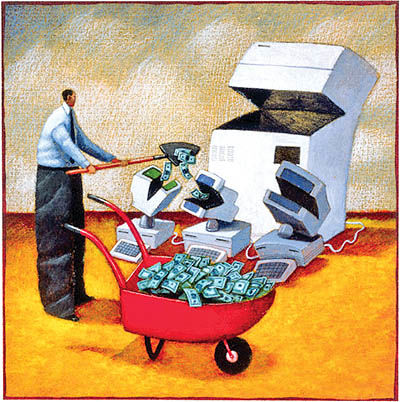

دنیای اقتصاد، مهرنوش سلوکی: در روزهای گذشته، رئیس سازمان بورس از تغییر سقف سپردهگذاری صندوقهای سرمایهگذاری خبر داد. بر همین اساس و با صدور ابلاغیهای از سوی این سازمان، صندوقهای با درآمد ثابت موظفند سقف سپردهگذاری در بازار پول را به میزان ۱۰ درصد کاهش دهند. با توجه به اینکه ارزش این صندوقها در حال حاضر حدود ۹۲هزار میلیارد تومان است، آزاد شدن ۱۰درصد از منابع و روانه شدن آن به سمت بازار سرمایه میتواند نتایج خوبی برای بازار سرمایه داشته باشد. بررسیهای «دنیای اقتصاد» در این گزارش حاکی از آن است که با روانه شدن این مقدار نقدینگی به سمت بازار سرمایه، میتوانیم شاهد موج جدید تقاضا دربازار بدهی باشیم.

دنیای اقتصاد، مهرنوش سلوکی: در روزهای گذشته، رئیس سازمان بورس از تغییر سقف سپردهگذاری صندوقهای سرمایهگذاری خبر داد. بر همین اساس و با صدور ابلاغیهای از سوی این سازمان، صندوقهای با درآمد ثابت موظفند سقف سپردهگذاری در بازار پول را به میزان ۱۰ درصد کاهش دهند. با توجه به اینکه ارزش این صندوقها در حال حاضر حدود ۹۲هزار میلیارد تومان است، آزاد شدن ۱۰درصد از منابع و روانه شدن آن به سمت بازار سرمایه میتواند نتایج خوبی برای بازار سرمایه داشته باشد. بررسیهای «دنیای اقتصاد» در این گزارش حاکی از آن است که با روانه شدن این مقدار نقدینگی به سمت بازار سرمایه، میتوانیم شاهد موج جدید تقاضا دربازار بدهی باشیم. همچنین برای بازار سهام که در حال حاضر از کمبود نقدینگی رنج میبرد، تزریق مقداری از این نقدینگی میتواند باعث تحرک قابل توجه این بخش نیز شود.

ابلاغیه جدید برای صندوقها

روز گذشته طی انتشار ابلاغیه از سوی سازمان بورس و اوراق بهادار اصلاحات نصاب سرمایهگذاری و شرایط جدید تمدید فعالیت این صندوقها اعلام شد. مدیریت نظارت بر نهادهای مالی سازمان بورس در این ابلاغیه آورده است، بر اساس مصوبه مورخ ۹ شهریور سال جاری، صندوقهای سرمایهگذاری برای راهاندازی مجاز به سرمایهگذاری حداکثر ۶۰ درصد از داراییهای خود در گواهی سپرده بانکی و سپردههای بانکی هستند. همچنین این صندوقها میتوانند تا حداکثر ۱۵ درصد از ارزش کل دارایی صندوق را در بازار سهام سرمایهگذاری کنند. در همین رابطه، شرایط برای تمدید مجوز صندوقها نیز با تغییراتی مواجه شد. بند دوم این ابلاغیه که درخصوص شرایط تمدید و افزایش سقف است بیان میکند، با تمدید فعالیت یا تقاضای افزایش سقف صندوقهایی که موارد امیدنامه خود را نقض کرده و بیش از ۸۵ درصد از داراییهای خود را بهصورت گواهی سپرده بانکی یا سپرده بانکی تشکیل میدهند موافقت نمیشود. این صندوقها تنها زمانی مجاز به ادامه فعالیت هستند که با ارسال تعهدنامه و ظرف مدت سه ماه اصلاحات در ترکیب داراییها را (بر اساس قوانین جدید) انجام دهند.

موج جدید نقدینگی در آستانه بازار سرمایه

ابلاغیه جدید در حالی منتشر شد، که پیش از این صندوقها با درآمد ثابت مجاز به سرمایهگذاری در بازار پول تا سقف۷۰ درصد بوده و تنها ۱۰درصد از نقدینگی خود را میتوانستند وارد بازار سهام کنند. همچنین طی تحول صورت گرفته میزان خرید سهام از سوی این صندوقها به میزان ۵ درصد افزایش یافت. به زعم بسیاری از کارشناسان، تحول صورتگرفته میتواند تا حد زیادی بر ورود نقدینگی به بازار سهام اثرگذار باشد. با توجه به اینکه در شرایط فعلی ارزش خالص صندوقها با درآمد ثابت حدود ۹۲ هزار میلیارد تومان است و با درنظر گرفتن کاهش سقف سپردههای بانکی از ۷۰ به ۶۰ درصد حداقل حدود ۹هزار و ۲۰۰ میلیارد تومان از منابع این صندوقها آزاد میشود(به شرط رعایت سطوح قبلی). بر اساس آمارها، مجموع کل ارزش معاملات بورس از ابتدای سال حدود ۲۵ هزار میلیارد تومان بوده است. حال، بر فرض اینکه حدود ۱۰هزار میلیارد تومان نقدینگی از طریق صندوقهای درآمد ثابت آزاد شود این رقم معادل ۴۰ درصد از ارزش کل معاملات از ابتدای سال است که رقم قابل توجهی به نظر میرسد.تجربههای اخیر نشان داده، که حتی با فرض اینکه اندکی از این مبلغ به سمت بازار سهام روانه شود میتواند تا حد زیادی از رخوت و رکود این بازار بکاهد. در تجربه تزریق نقدینگی از سوی صندوق گنجینه آرمان در اوایل مرداد ماه سال جاری به وضوح دیده شد که تحرک جدیدی وارد بورس شده و حجم و ارزش معاملات با افزایش قابل توجهی مواجه شد.

بیمیلی صندوقها برای ورود به بورس

نحوه سپردهگذاری صندوقها حکایت از تمایل نه چندان زیاد آنها برای سرمایهگذاری در بورس دارد. گواه این گفته نیز، بند دوم ابلاغیه سازمان بورس درخصوص تمدید اعتبار صندوقهای سرمایهگذاری است که بیان شده برخی از صندوقها بیش از ۸۵ درصد از نقدینگی خود را در بازار پول سرمایهگذاری کردهاند. اینکه صندوقها در قبل تمایل بسیاری برای سرمایهگذاری در بانکها داشتهاند، با وجود مصوبه جدید همچنان میتواند تهدیدی باشد که این نقدینگی وارد بازار سهام نشود. در این خصوص، علی اسلامی بیدگلی، رئیس هیاتمدیره شرکت مشاوره سرمایهگذاری آرمان آتی، دلایلی را بیان میکند که مرتفع نشدن هر یک از آنها میتواند برای بازار سهام نگرانکننده باشد.

اسلامی در ابتدا میگوید: بازار پول همچنان بهعنوان رقیب بازار سهام به شمار میرود.آمارها نشان میدهد بیش از ۹۰ درصد منابع از طریق صندوقهایی جذب شده که بانی آن بازار پول است. درست است که مجوز مدیریت صندوقها توسط سازمان بورس اهدا میشود، اما بدیهی است که انگیزه بازار پول برای ایجاد جذابیت و سوق نقدینگی به آن سمت بیشتر است.به همین دلیل برخی از بانکها از این ابزار بهعنوان جایگزین یا واسطهای برای جلوگیری از خروج منابع خود استفاده میکنند.

این کارشناس دومین دلیل برای عدم تمایل مدیران صندوقها به کوچ نقدینگی را رکود حاکم در بازار سهام میداند. وی دراین زمینه میگوید: در ماههای گذشته اگر سپردهگذاران و سرمایهگذاران منابع خود را در بازار سهام سرمایهگذاری کرده باشند، بازده کمتری را نسبت به بازار پول دریافت کردهاند. همچنین چشماندازی که برای چند ماهه آینده این بازار وجود دارد این پیام را میدهد که بازده تجمعی بازار سهام از بازده بازار پول بیشتر نخواهد بود. این یکی از دلایلی است که مدیران صندوقها انگیزهای برای پذیرش ریسک بیشتر نداشته و تمایلی برای حضور در بورس ندارند. رئیس هیاتمدیره شرکت مشاوره سرمایهگذاری آرمان آتی در ادامه با اشاره به ضعف پوشش ریسک در بازار سهام میگوید: بازار سهام ما همچنان پوشش ریسک قدرتمندی ندارد. ریسکها همچنان بالا است و ابزار پوشش ریسک مناسب نیز وجود ندارد. از قبل نیز ضعف در ابزارهای مشتقه نظیر آتی و اختیاردر بازار سهام وجود داشت. اما این روزها با این تحولات معضل ریسک بالا بیش از گذشته احساس میشود.

موج تقاضا به شرط عرضه بیشتر

اما بحث دیگر درخصوص بازار بدهی است. با توجه به اینکه حدود یکسال از تحرک جدی بازار بدهی میگذرد این سوال مطرح میشود که چرا صندوقها طی این بازه زمانی همچنان به بازار پول وفادار مانده اند؟ بازار بدهیای که از پوشش ریسک کافی برخوردار بوده و با سودهای جذاب مکان مناسبی برای سرمایهگذاری در اقتصاد کشور به شمار میرود.

طبق مصوبه جدید، صندوقها موظفند ۴۰ درصد از نقدینگی خود را وارد بازار سرمایه کنند که از این حجم ۱۵ درصد میتواند به بازار سهام اختصاص پیدا کند. با این حساب، صندوقها حداقل ۲۵ درصد یعنی حدود ۲۳هزار میلیارد تومان میتوانند تقاضا برای بازار بدهی ایجاد کنند. همانطور که در گزارشهای گذشته «دنیای اقتصاد» مطرح شد، بزرگترین مشکل این روزهای بازار بدهی ضعف در سمت عرضه است. براساس مصوبات بودجه و برنامه چشمانداز توسعه اقتصادی در سال ۱۴۰۴، باید حدود ۴۰هزار میلیارد تومان اوراق در سال ۹۵ عرضه شود.اما تاکنون و با گذشت حدود نیمی از سال فقط ۴ هزار و ۳۶۸میلیارد تومان اوراق بدهی منتشر شده که این رقم با توجه به پیشبینی تقاضا از سوی صندوقها بسیار ناچیز است. بهعنوان مثال امیر هامونی؛ مدیر عامل فرابورس همزمان با انتشار اوراق رهنی خبر از فروش کامل آن در دقایق ابتدایی داد و عمده متقاضیان آن را صندوقهای سرمایهگذاری بیان کرد.

در این شرایط به نظر میرسد یکی از دلایل اصلی عدم حضور صندوقها در بازار بدهی نبود عرضه کافی است. با تمام این تفاصیل و با فرض اینکه بازار سرمایه در نیمه دوم سال شاهد افزایش عرضهها و انتشار اوراق بیشتر باشد، بازار میتواند با موج جدیدی از تقاضاها روبهرو شود که رونق این بازار را افزایش میدهد و در کل میتواند نقش تامین مالی از طریق بازار سرمایه را افزایش دهد.

اسلامی بیدگلی در این زمینه نیز میگوید: حجم اوراق منتشر شده کفاف تقاضاها را نمیدهد. در حال حاضر برخی منابعی که گردآوری شده، به جای بازار سرمایه منجر به توسعه بازار پول شده است؛ یعنی این ابزارها تبدیل به راهکاری برای حل بحران بانکی و چالشهای صنعت بانکداری در کشور شدهاند. وی تصریح کرد: زمانی که این منابع به جای هدایت به بانکها به توسعه اوراق بدهی بازار سرمایه کمک کنند، بنگاهها نیز میتوانند تامین مالی بهتری را انجام دهند. چراکه اوراقی که بابت طرحهای توسعهای خود منتشر میکنند، شانس و موفقیت فروش بالاتری پیدا میکنند و میتوان انتظار داشت که بازده بالاتری هم در این صندوقها ایجاد شود و در نتیجه جذابیت بالاتری داشته باشند.

پیشبینی از موفقیت این تبصره

علی اسلامیبیدگلی، درخصوص میزان موفقیت قوانین جدید میگوید: طبیعتا با توجه به اینکه برخی از سپردهها درحال سررسید است، این انتظار بهوجود میآید که به مرور و با کاهش فرصتهای سرمایهگذاری جایگزین برای سپردههای سررسید شده، بخشی از منابع به سمت بازار سرمایه میل کند.این موضوع مستلزم آن است که سرمایهگذاران بتوانند نرخ رشد قابلتوجهی را در بازار سرمایه احساس کنند.با دادههایی که در حال حاضر در اختیار سرمایهگذاران است؛ به نظر نمیرسد که با نسبت P/ E متوسط بیش از ۷واحدی در بازار سهام، انگیزه بسیار زیادی برای مدیران شرکتهای سرمایهگذاری برای حضور در بازار سهام وجود داشته باشد که این بهعنوان یکی از مخاطرات کنونی قانون جدید بهشمار میرود. وی در پایان میگوید: انتظار میرود مدیران بازار سرمایه در کنارتصویب چنین قانونی بتوانند سرعت عرضهها در بازار بدهی را افزایش و با تبیین ابزارهای آتی تا حدی از ریسکهای کنونی بازار سهام بکاهند زیرا بهنظر میرسد بدون حل این چالشها تصویب چنین قانونی نمیتواند به ورود نقدینگی به بازار سرمایه کمک کند.

الزامی برای صندوقها وجود ندارد

اما درخصوص جزئیات این ابلاغیه «دنیایاقتصاد» گفتوگویی با رئیس اداره نظارت بر امور نهادهای مالی سازمان بورس دارد. چاووشی با تاکید بر این موضوع که ابلاغیه مزبور و افزایش بخش سرمایهگذاری ۱۵درصدی صندوقها در سرمایهگذاری در سهام، الزامآور نیست، گفت: بر اساس ابلاغیه منتشر شده در روز گذشته از این پس کلیه صندوقهای سرمایهگذاری با درآمد ثابت میتوانند در صورت اصلاح امیدنامه خود، ۱۵ درصد از داراییهای خود را به خرید سهام اختصاص دهند. وی در ادامه افزود: همچنین با توجه به افزایش ۱۰واحد درصدی در خرید انواع اوراق ثبتشده در نزد سازمان بورس در ابلاغیه مزبور، از این به بعد صندوقهای سرمایهگذاری با درآمد ثابت که تاکنون ملزم به تخصیص ۳۰ درصد از حجم داراییهای خود به انواع اوراق ثبت شده نزد سازمان بورس اعم از انواع اوراق قابلمعامله در بازار بدهی از قبیل صکوک، اجاره و مرابحه بودند، از این پس مجاز خواهند بود که این سطح را تا ۴۰ درصد افزایش دهند. چاووشی این موضوع را گامی مثبت در راستای افزایش و مشارکت صندوقها در بازار دانست و گفت: این تغییرات به منظور ارائه گزینهای جدید به صندوقها و افزایش فعالیت آنها در بازار سرمایه است و در نهایت با تایید مدیریت صندوق و در چارچوب امیدنامه قابلیت اجرا دارد.

وی درپاسخ به این سوال که آیا این موضوع منجر به افزایش جریان ورود پول جدید به بازار سرمایه، میشود؟ گفت: این تصمیم به منظور افزایش نقدینگی در بازار گرفته نشده و تنها برای فراهم شدن فرصتی برای استفاده هرچه بیشتر از ظرفیت موجود در بازار سرمایه برای مدیران حرفهای صندوقهاست اما در هر صورت چنانچه صندوقها تصمیم به افزایش سهم خود در پرتفوی بورسی داشته باشند، بالطبع به افزایش نقدینگی منجر خواهد شد. چاووشی در ادامه خاطر نشان کرد: بر اساس این ابلاغیه صندوقهای سرمایهگذاری با درآمد ثابت از این پس اختیار خواهند داشت تا ۱۵ درصد از منابع خود را به خرید سهام و ۲۵ درصد نیز به خرید انواع اوراق بدهی که نزد سازمان بورس ثبت شده اختصاص دهند و اگر هر دو شرط مزبور را رعایت نکنند، از سوی سازمان بهعنوان متخلف شناسایی خواهند شد.

ابلاغیه دوم سازمان بورس

همچنین روز گذشته طی اطلاعیهای دیگر میزان تغییرات قابل اعمال در برخی از هزینههای صندوقهای سرمایهگذاری بدون نیاز به دریافت تاییدیه از طرف سازمان به تمامی مدیران صندوقهای سرمایهگذاری ابلاغ شد. این موضوع نیز از برنامههایی بود که شاپور محمدی،رئیس سازمان بورس و اوراق بهادار در اولین نشست مطبوعاتی به آن اشاره کرده بود.محمدی در برنامههای خود با اشاره به واگذاری برخی از مسوولیتها به نهادهای زیر مجموعه از کوتاه کردن زمان فرآیندهای اداری خبر داد. بر اساس مصوبه هیاتمدیره این سازمان، از این پس میزان تغییرات هزینههای متولی، حسابرس و نرمافزار صندوقهای سرمایهگذاری به شرح مجموع موارد زیر و منوط به آنکه از مبلغ یک میلیارد ریال در هر دوره مالی صندوق تجاوز نکند، با رعایت تشریفات مقرر از جمله برگزاری مجمع و اطلاعرسانی طبق اساسنامه و بدون نیاز به تایید سازمان قابل اعمال است:

۱. معادل پنج در ده هزار از ارزش داراییهای تحت تملک صندوق تا سقف هزار میلیارد ریال دارایی صندوق.

۲. معادل یک در دههزار از ارزش داراییهای تحت تملک صندوق نسبت به مازاد از هزار میلیارد ریال و سقف ۵هزار میلیارد ریال دارایی صندوق.

۳. معادل پنج درصد هزار از ارزش داراییهای تحت تملک صندوق نسبت به مازاد از ۵ هزار میلیارد ریال دارایی صندوق.

بدیهی است؛ هرگونه تغییراتی خارج از سقفهای تعیین شده مطابق رویه کنونی و منوط به دریافت تایید از سازمان است.

ارسال نظر