حقیقیها در تالار شیشهای عقبنشینی کردند

احتیاط بورس در مسیر صعودی

بازار از دریچه آمار

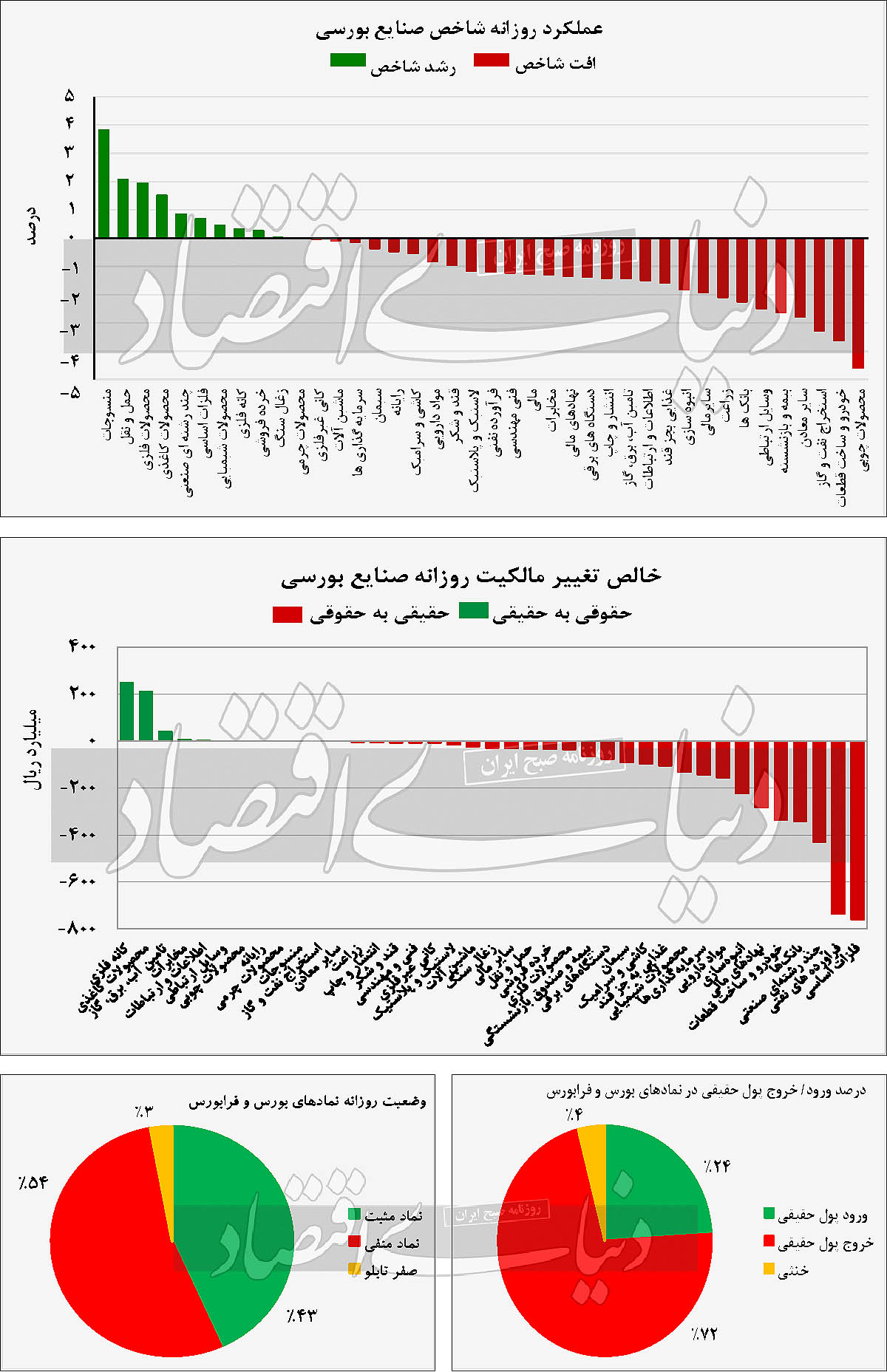

شاخصکل بورس تهران در معاملات آخرین روز هفته تغییر جهت داد تا هفته معاملاتی جاری در معاملات چهارشنبه، اولین روز منفی خود را تجربه کند. شاخصکل با افت ناچیز 2هزار و 816واحدی، در محدوده یکمیلیون و 656هزارواحدی آرام گرفت. نماگر هموزن اما وضعیت بدتری داشت و افت بیشتری را نسبت به شاخصکل متحمل شد. شاخص هموزن با افت 76/ 0درصدی به سطح 503هزار و 202واحدی عقبنشینی کرد. نتیجهای که از رصد تحرکات شاخصهای بازار حاصل میشود این است که بازار در ابتدای معاملات با فشار فروش و عرضه در کلیت خود روبهرو شد و این موضوع موجبات عقبنشینی و سرخپوشی نماگرهای اصلی بازار را فراهم کرد تا جایی که شاخصکل حتی تا محدوده یکمیلیون و 653هزار واحد نیز افت داشت، اما در ادامه جریان معاملات تقریبا فشار فروش در اکثر نمادها و بهخصوص نمادهای شاخصساز فروکش کرد و با حمایتهایی که در برخی نمادهای بزرگ بازار از سوی حقوقیها انجام گرفت، قیمتها مجددا وارد ریل صعودی شدند و بیشتربودن قیمتهای آخرین معامله از قیمت پایانی در اکثر نمادهای با ارزش بازار بالا، مهر تاییدی بر این مدعا است. معاملات سهام که در دو روز قبلی، مجموعا میزبان بیش ازهزارمیلیاردتومان پول از سوی حقیقیها بود، در روز گذشته شاهد خروج پول بود و حقیقیها اینبار بهجای حضور قدرتمند در سمت خرید سهام، ترجیح دادند تا در معاملات چهارشنبه راه خروج از بازار سهام را در پیش گیرند و خالص فروش 362میلیاردتومانی را ثبت کردند. صنایع استخراج کانههای فلزی، محصولات کاغذی و تامین آب و برق و گاز جزو سه صنعتی بودند که با بیشترین استقبال از سوی حقیقیها مواجه شدند. همچنین سه صنعت فلزات اساسی، فرآوردههای نفتی و شرکتهای چندرشتهای صنعتی نیز در زمره صنایعی قرار داشتند که بیشترین خروج پول حقیقی را ثبت کردند. ارزش معاملات خرد سهام نیز که شامل سهام و حقتقدم میشود، با افت نسبت بهروز معاملاتی قبل مواجه شد و رقم 4هزار و 734میلیاردتومان را ثبت کرد. شاخصهای گروه منسوجات، حملونقل و محصولات فلزی با بیشترین رشد و شاخصهای صنایع محصولات چوبی، خودرو و ساخت قطعات و استخراج نفت و گاز نیز با بیشترین افت نسبت بهروز معاملاتی قبل مواجه شدند. همچنین 43درصد نمادهای بازار در محدوده مثبت، 54درصد در دامنه منفی و 3درصد نمادها نیز در حوالی صفر تابلو بهکار خود پایان دادند.

سناریوهای آینده سهام

همانطور که در گزارش قبلی «دنیایاقتصاد» در روز سهشنبه دوم اسفند تحتعنوان«آغاز روند صعودی بورس» نیز اشاره شد، تداوم رشد سهام در مسیر صعودی، نیازمند حلشدن ریسکهای موجود در اطراف بورس تهران است. ریسکهای داخلی حل نشده و تعیینتکلیف نشدهای همچون اختلاف دلار نیمایی با دلار بازار آزاد، دغدغهها و نگرانیهای بودجهای بازار سهام، قیمتگذاری دستوری، سایه سنگین تفکرات سلیقهای سیاستگذار و تصمیمات خلقالساعه نهادهای مرتبط با بازار سرمایه که سودآوری برخی صنایع را تحتتاثیر قرار میدهد، پیرامون بازار سهام وجود دارد. به هرحال آنچه که سبب خواهد شد تا سهام به حرکت منطقی ادامه دهد، برطرفشدن این ریسکها است و تداوم روند شکلگرفته در روزهای قبل، مستلزم حلشدن و تعیین تکلیفشدن بخش اعظمی از ریسکهای مهم یادشده است. به هرحال اقدامات اخیر سیاستگذار در روزهای اخیر، سببشده تا بورس تهران به این موضوع واکنش مثبتی نشان دهد و در دو روز ابتدایی اسفند، شاخصکل در هر روز رشد 4درصدی را تجربه کند. بازگشایی مرکز مبادله ارز و طلا و عقبنشینی بانک مرکزی از تحمیل ارز 28.500تومانی به صنایع از جمله پتروشیمیها، فلزیها و معدنیها را میتوان اصلیترین دلیل رشد این روزهای بورس تهران نامید. چون یکی از بزرگترین دغدغههای سهامداران رفع شده و دیگر کسی نگران فاصله بیش از 70درصدی بین نرخ دلار نیما و فردوسی نخواهد بود. رانتی که نهتنها به مردم سودی نمیرساند، بلکه شرکتها را با مشکلات عمده کمبود نقدینگی، کاهش سودآوری، کاهش تولید و... مواجه میکرد و نتیجه نهایی آن نیز زیان دوباره مردم بود. حال این اتفاق میتواند امیدها را به رشد سودآوری شرکتها بهخصوص با نرخ دلاری که این روزها وجود دارد، افزایش دهد.

حذف دامنهنوسان، لازمه یک بازار کارآ

کاهش نقدشوندگی بهعنوان یک ریسک جدی برای تمام بورسهای اوراقبهادار شناخته میشود، در واقع مزیت اصلی بازارهای سهام در همین قدرت نقدشوندگی بالا است، بنابراین اعمال محدودیت و اتخاذ سیاستی که کاهش معنادار نقدشوندگی را بهدنبال داشته باشد، طبعا موجی از بیاعتمادی را میان عموم سرمایهگذاران بهدنبال خواهد داشت. در این میان دامنهنوسان قیمت سهام که از محدودیتهای مختص بورس تهران است، ضمن آنکه به کاهش نقدشوندگی سهام و در نهایت بازار میانجامد، سبب افزایش هیجانات مثبت و منفی، تشکیل صفوف خرید و فروش و فرسایشیشدن اصلاح در بازار میشود. با حذف دامنهنوسان که لازمه رسیدن به یک بازار کارآ است، اما شاهد افزایش گردش معاملاتی بازار، کاهش هیجان در مسیر صعود یا نزول، جلوگیری از علامتدهی به بازار و دستکاری قیمتها و افزایش نقدشوندگی خواهیم بود که بههمراه خود شفافیت، معاملات بیشتر و افزایش مشتری را بههمراه خواهد داشت. بازار سهام همواره از دیرباز بهعنوان یکی از نقدشوندهترین بازارهای مالی داخلی کشور شناخته میشود. پس از ریزش بورس در سال99، بسیاری از تازهواردان به بازار سرمایه در صفوف گسترده و پرحجم فروش بازار گیر افتادند و این موضوع باعث شد تا سهامداران تازهواردی که در سودای ترک بازار سرمایه بودند، به دلیل محدودیت خودساختهای بهنام دامنهنوسان در صفهای فروش گرفتار شوند و خروج این گروه از سرمایهگذاران از سهمها حتی تا ماهها به تعویق افتاد. با توجه به آنچه که گفته شد، میتوان نتیجهگیری کرد که در کنار عوامل مشخصی که در روزهای فعلی، جزو موانع افزایش قیمت در بازار سهام هستند، محدودیتهای معاملاتی مانند دامنهنوسان نیز یکی از مهمترین عواملی است که سبب تقویت نگاه ترس در سرمایهگذاران میشود و آنها را در ورود به گردونه معاملات سهام شکاک میکند. بعد از انتقاداتهایی که از سوی فعالان و کارشناسان به محدودیت دامنهنوسان انجام گرفت، متولیان نظارتی بورس تهران بارها در نطقهای مختلف قول مساعدت در موضوع افزایش دامنهنوسان را دادند. البته بخشی از این قولها در راستای افزایش نقدشوندگی سهام و برداشتن محدودیتهای معاملاتی اجرایی شد و دامنهنوسان در بازارهای اول بورس و فرابورس ابتدا به 6درصد و پس از آن به 7درصد افزایش یافت، اما قولهایی که در این زمینه داده شده بود بهطور کامل اجرایی نشد. قبلتر از سوی رئیس سازمان بورس و اوراقبهادار اعلام شده بود که دامنهنوسان بهصورت فصلی به میزان یکدرصد افزایش خواهد یافت تا به 10درصد برسد و آسیبهای منتج از این محدودیت خودساخته به حداقل برسد که متاسفانه ضعف و بدقولی سیاستگذار و مقام ناظر در این امر کاملا مشهود است.

بازیخوانی ریسک و بازار سهام

معمولا بازده یک دارایی در دورههای متفاوت، متغیر است و روند ثابت و یکنواختی را بههمراه ندارد، بنابراین نوسان و تغییرپذیری، جز لاینفک بازدهی موردانتظار داراییها در طول زمان است. با توجه به این تغییرات و نوسانپذیری، بازدهیها در دورههای آتی نیز قابلاطمینان نیستند و این عدماطمینان نسبت به بازدههای آتی، سرمایهگذاری را با ریسک همراه میکند. وجود ریسک به این معنا است که برای پیشبینی آینده، بیش از یک نتیجه وجود دارد و هیچیک از نتایج قطعی نیست و امکان دارد بازدهی تحققیافته ناشی از سرمایهگذاری، کاملا با انتظارات سرمایهگذار متفاوت باشد؛ از اینرو سرمایهگذاران همیشه بهدنبال کاهش ریسک و افزایش اطمینان بازدهی هستند. در دل ریسک پتانسیل رشد وجود دارد و بهعبارت دیگر با افزایش ریسک، سرمایهگذاران بازدهی بیشتری را برای سرمایهگذاری طلب میکنند. بازار سهام نیز همواره در بلندمدت در مقایسه با سایر بازارهای موازی، بازدهی بیشتری را به ثبت رسانده و برنده نهایی بازارها به لحاظ بازدهی در بلندمدت بودهاست. سهام در جریان معاملات خود همواره شاهد نوسانات زیادی است و به موازات این نوسانات و ریسک موجود، در بلندمدت بیشترین بازدهی را داشته است؛ بهعبارت دیگر صرف ریسک سرمایهگذاری در سهام بیشتر است. بازدهی مازادی که سرمایهگذار افزون بر نرخ بدون ریسک طلب میکند، صرف ریسک نام دارد و همانطور که گفته شد، چون صرف ریسک سهامداری بالا است، سرمایهگذار انتظار نرخهای بازدهی بالاتری را دارد. ریسکهای موجود در بازار سهام از جنبههای مختلف قابلتفکیک و بررسی است، بنابراین کسی که در گردونه معاملات سهام پا میگذارد باید از کلیه این ریسکها و اثرات آن بر بازار و صنایع مختلف آگاهی داشته باشد تا بتواند بنا به اقتضای اتفاقات رخداده در بازار، عکسالعمل مناسب نشان دهد.