«دنیای اقتصاد» سرگذشت ۲۰ ساله ادغام موسسات اعتباری را بررسی میکند

دومینوی ناترازی در بانکهای تو در تو

محمدصادق عبداللهیپور *

بعد از ادغامهای بانکی گسترده که پس از انقلاب رخ داد، موج دوم ادغام بانکها در کشور به پس از تصویب قانون تنظیم بازار غیرمتشکل پولی در دهه 80 شمسی برمیگردد. این قانون در شرایطی به تصویب رسید که براساس گزارش سال 1392 بانکمرکزی، در غیاب نظارت موثر نهاد ناظر، سهم موسسات غیرمجاز از بازار پول (سپردهها) به بیش از 25درصد و تعداد این موسسات در سراسر کشور با رشد قارچگونه به 3هزار شعبه رسیده بود. تاسیس و گسترش فعالیت این موسسات اعتباری غیرمجاز تحت عنوان تعاونیهای اعتبار آزاد یا موسسات و صندوقهای قرضالحسنه عمدتا در استان خراسان در سالهای 1388 تا 1390 رخ داد. بسیاری از کارشناسان معتقدند، ادغام موسسات اعتباری غیرمجاز و تشکیل موسسات اعتباری یا بانکهای بزرگتر در ابتدای دهه 90 شمسی، نتوانست ناترازیهای ایجادشده بهواسطه آنها را از بین ببرد و در عمده موارد موجب بزرگتر شدن مشکل و سرایت ناترازی به یک بانک بزرگتر شد. در این یادداشت و به بهانه ادغام موسسه نور در بانکملی، به بررسی سرنوشت ادغامهای صورتگرفته در دهه 90 شمسی بهمنظور صحتسنجی این ادعا پرداخته میشود.

موج اول ادغامها

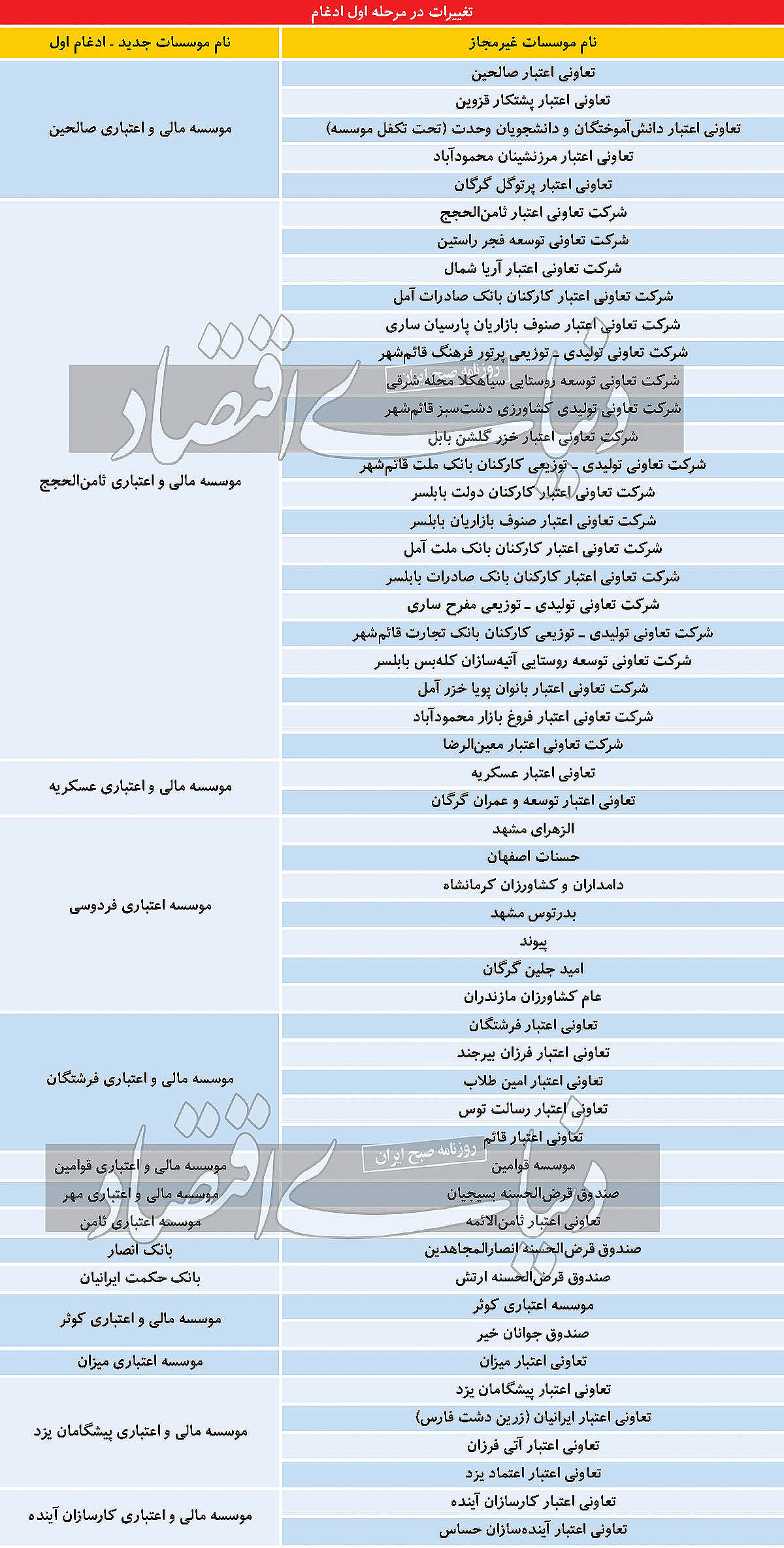

با بررسی گزارشهای متعدد منتشرشده توسط بانکمرکزی و تجمیع آنها میتوان شروع ادغام موسسات غیرمجاز در ابتدای دهه 90 را در جدول تغییرات در مرحله اول ادغام خلاصه کرد. مشاهده میشود که عمده تعاونیهای اعتبار، صندوقهای قرضالحسنه و موسسات اعتباری غیرمجاز، با تجمیع و ادغام در یکدیگر به موسسات مالی و اعتباری بزرگتری تبدیل شدند و مجوزهای اولیه بانک مرکزی را اخذ کردند. یکی از نکات مهم این جدول آن است که عمده موسسات غیرمجاز وابسته به نهادهای نظامی با توجه به مقیاس و اندازهشان به صورت مستقل به موسسات اعتباری دارای مجوز تبدیل شدند و سایرین با تجمیع چند نهاد، موسسه اعتباری بزرگتری را تشکیل دادند.

مشاهده میشود که پس از ساماندهی اولیه موسسات غیرمجاز، در گام اول 13موسسه اعتباری و دو بانک جدید ایجاد شد. اما سرنوشت این موسسات اعتباری تازه ایجادشده چه بود؟

موسسه مالی و اعتباری مولیالموحدین در سال 1390 با اخذ مجوز بانکمرکزی به بانک ایرانزمین تبدیل شد. موسسه مالی و اعتباری صالحین در سال 1391 با ادغام در موسسه مالی و اعتباری آتی و بانک تات، بانک آینده را تاسیس کردند. این بانک بعدا عهدهدار بدهیهای تعاونی اعتبار افضلتوس نیز شد. موسسه مالی و اعتباری فردوسی در سال 1391، با ادغام در موسسه مالی و اعتباری فرشتگان به موسسه آرمان ایرانیان و بعدتر در سال 1394 به موسسه کاسپین تبدیل و در همین سال با هجوم سپردهگذاران منحل شد.

موسسه مالی و اعتباری پیشگامان یزد و موسسه مالی و اعتباری کارسازان آینده همراه با دو صندوق قرضالحسنه ریحانهگستر و مشیز ادغام و در سال 1394 به موسسه اعتباری نور تبدیل شدند. این موسسه نیز در سالجاری نهایتا در بانک ملی ادغام شد. موسسه مالی و اعتباری عسکریه نیز همزمان با تقبل سپردههای تعاونی اعتبار وحدت به موسسه اعتباری ملل تبدیل شد. موسسه مالی و اعتباری ثامنالحجج خیلی زود و در سال 1395 با هجوم سپردهگذاران برای دریافت وجوه خود منحل و بانک پارسیان به عنوان بانک عامل پرداخت سپردهها و وصول اقساط تسهیلات معرفی شد.

برخی از کارکنان این موسسه نیز بعدا در این بانک استخدام شدند. در سال 1397 نیز موسسات اعتباری قوامین، مهر، ثامن و کوثر به همراه بانکهای انصار و حکمت ایرانیان در بانک سپه ادغام شدند. در همین سال، موسسه اعتباری میزان نیز منحل و بدهیهای آن توسط بانک صادرات تقبل شد. البته علاوهبر مواردی که اشاره شد، ادغامهای دیگری نیز در نظام بانکی وجود داشته که با توجه به سطح اهمیت پایینتر، از آنها صرفنظر شده است. برای مثال صندوق مهر وطن و صندوق نصر کردستان در سال 1392 در بانک قرضالحسنه مهر ایران ادغام شدند و تعاونی اعتبار البرز ایرانیان نیز در سال 1396 در بانک تجارت ادغام شد. موسسه اعتباری توسعه صنعت ساختمان نیز که بعدا به موسسه اعتباری توسعه تغییر نام داد، فعالیتش در همان دهه 80 محدود و نهایتا در سال 1400 منحل شد.

موج دوم ادغامها

سرنوشت موسسات اعتباری ادغامی در ابتدای دهه 90 که اشاره شد، در جدول تغییرات در مرحله دوم ادغام خلاصه شده است. ملاحظه میشود تمام موسساتی که در نتیجه ادغامهای اولیه در ابتدای 90 شکل گرفتند، نهتنها موفق به ساماندهی وضعیت موسسات غیرمجاز قبلی نشدند، بلکه با بزرگتر شدن مشکل، همه آنها بدوناستثنا منحل و در بانکهای دیگر ادغام شده یا با پذیرش تعهدات موسسه غیرمجاز دیگری، مقدمات ارتقا و تبدیل شدن به بانک را طی کردند. در جدول وضعیت سلامت بانکها آخرین وضعیت موسسات اعتباری یا بانکهایی که در نتیجه ادغام دوم ایجاد شدند یا ناترازی موسسات ادغام اول به آنها منتقل شد، ارائه شده است.

در این جدول ملاحظه میشود وارثان موسسات غیرمجازی که عمدتا در اواخر دهه 80 شمسی تاسیس شدند، هیچکدام در شرایط مناسبی قرار ندارند. بخشی از آنها پس از هجوم سپردهگذاران به صورت کامل ورشکسته و منحل شدند و ناترازی آنها براساس اظهارنظر مقامات رسمی توسط دولت تقبل شده و بالطبع اثر آن در پایه پولی و رشد نقدینگی تخلیه شد. برخی دیگر به بانکهای بزرگتری تبدیل شدند که وضعیت بهشدت ناسالمی از حیث شاخصهای ثبات و سلامت و بانکی دارند و با توجه به اضافه برداشتهای قابلتوجه از بانک مرکزی، ناترازی دارایی-بدهی و زیاندهی گسترده، نیازمند گزیر و حلوفصل بوده و در حال حاضر نقش مهمی در رشد پایه پولی نیز ایفا میکنند. دسته سوم نیز اوضاع خیلی بهتری از دو دسته قبلی نداشته و با توجه به شاخصهای نظارتی، ناسالم محسوب میشوند، اما درصورت اقدام بهموقع، امکان احیا را دارند؛ هرچند بهنظر نمیرسد با توجه به رویکردهای محافظهکارانه نهاد ناظر و تاخیر زیاد در تصمیمگیری، این امر امکانپذیر باشد.

ایستگاه آخر؛ ادغام موسسه اعتباری نور و چندپرسش

با نگاهی به تجربههای قبلی ادغام در نظام بانکی، پرواضح است که هیچیک از این موارد نهتنها موفق به رفع ناترازی اولیه نشدند، بلکه به سرایت بیشتر ناترازی و تعمیق مشکل نظام بانکی در ابعادی گستردهتر نیز دامن زدند. سرانجام در روزهای اخیر نیز شاهد تصمیم بانک مرکزی مبنی بر ادغام موسسه نور در بانک ملی بودیم. با توجه به اظهارنظر رئیس کل محترم بانک مرکزی بابت ناترازی دارایی-بدهی این موسسه، به بانک ملی خط اعتباری اعطا شده که براساس تجارب قبلی، درنهایت سرنوشت این خط اعتباری نیز احتمالا تبدیل شدن به بدهی این بانک به بانک مرکزی و رشد پایه پولی خواهد بود.

همچنین 47همت اضافهبرداشت این موسسه بر دوش بانک مرکزی مانده و با نگاهی واقعبینانه و باز براساس تجربه ادغام بانکهای نظامی (که حدود 160همت ناترازی بانکهای نظامی در نهایت به بدهی دولت به بانک سپه تبدیل شد)، در این مورد نیز احتمالا توسط دولت تقبل خواهد شد. سوالی که در ذهن کارشناسان و احتمالا عموم مردم ایجاد شده این است که چرا بانک مرکزی برای تصمیمگیری درخصوص موسسات اعتباری ناتراز، اولا با تاخیر قابلتوجه و ثانیا همچنان به همان رویه قبلی عمل میکند، بدون آنکه تجارب قبلی ادغامها را در تصمیمگیریهای جدید منظور کند؟ مرور آنچه بر نظام بانکی کشور گذشته است نشان داد وقتی موسسهای ناتراز با ادغام به موسسه ناتراز بزرگتری تبدیل میشود، تغییری در وضعیت آن ایجاد نمیشود و در نهایت سیاستگذار ناچار خواهد بود برای حل مشکل مجددا آن را در موسسه دیگری ادغام کند. وقتی ادغام و مدیریت موسسات اعتباری پس از ادغام، تجربه موفقی در حل مشکل ناترازی نبوده است، آیا ادامه این روش قابل دفاع است؟

آن هم وقتی که به تاخیر انداختن اقدام اصلاحی تنها به تعمیق بیشتر ناترازیها میانجامد و پیچیدگی، دشواری و تبعات تصمیمهای اصلاحی را بیشتر میکند. پرسش دیگر آن است که چرا بانک مرکزی همچنان قادر یا مایل به استفاده از سایر ابزارها و روشهای توصیهشده گزیر بانکی نیست؟ با ابلاغ قانون جدید بانک مرکزی در روزهای گذشته، اختیارات وسیعتری در حوزه گزیر موسسات اعتباری در اختیار این بانک قرار گرفته است، لایحه برنامه هفتم نیز مجموعه ابزارهای دیگری را در زمین حل مشکلات نظام بانکی در اختیار بانک مرکزی قرار میدهد، با این حال بانک مرکزی دستکم در مدیریت ناترازی موسسه نور همچنان تصمیم گرفته است به روال سابق عمل کند. بهعبارت دیگر، به نظر میرسد پارادایم فکری حاکم بر ذهن سیاستگذار در مساله مدیریت وضعیت بانکهای ناتراز، به دلایلی نامعلوم، همچنان بر مدار سابق میچرخد.

مساله سوم ناظر بر شیوه اطلاعرسانی و شفافیت است. واضح است که مدیریت ناترازی بانکها نمیتواند تماما در پشت درهای بسته و جلسات کارشناسی انجام پذیرد و دیر یا زود تبعات تصمیمات بانک مرکزی در سطح جامعه پخش میشود. آیا بهتر نیست در چنین شرایطی، بانکمرکزی بهجای آنکه نقشی انفعالی در فضای رسانهای ایفا کند و در مقام پاسخدادن یا رفع ابهام از برداشتهای رسانهای، شایعات و گمانهزنیها برآید، فعالانه ابتکار عمل را در مدیریت افکار عمومی به دست گیرد و با اطلاعرسانی بهموقع، منظم، شفاف و مستند نقشهراه اصلاحی موردنظر خود به کارشناسان، صاحبنظران و عموم مردم، از تبعات منفی احتمالی در اجرای برنامه اصلاح نظامبانکی نیز بکاهد. چنین کاری حتی بخش قابلتوجهی از کارشناسان و رسانههای اقتصادی را نیز با سیاستگذار همراه میسازد و از همینرو اقناع افکار عمومی را آسانتر میکند.

آیا ادغام راهحل مساله بانکهای ناتراز است؟

مطالعات متعددی به راهکارهای کلاسیک اصلاح نظام بانکی در دنیا پرداختهاند. در اینجا بهمنظور رعایت اختصار، به بخشی از سخنرانی امین آزاد، مدیرکل اسبق اداره مقررات و مجوزهای بانکی بانک مرکزی، در نشست کارشناسی «دنیایاقتصاد» (تیرماه 1402) بهمنظور بررسی سیاست ادغام بانکها استناد میشود. ایشان ابزارهای اصلاح بانکی را در هفت دسته اساسی قرار داده که عبارتند از: تعهد و خرید (P&A) بانک ناسالم توسط یک بانک سالم، بانک انتقالی، شرکت مدیریت دارایی برای فروش داراییهای ناسالم، انحلال (برای بانکهای بسیار کوچک یا تکشعبهای)، ادغام (M&A)، تبدیل بخشی از سمت چپ ترازنامه به سرمایه (Bail-in) و انحلال بانک و تامین زیان آن توسط دولت (Bail-out) که نیازمند قانونگذاری مفصل است. قانون بانکداری کامل باید تمامی این موارد را در بر گیرد و در هر بانک باید متناسب با وضعیت داراییهای آن، یکی از این روشها استفاده شود.

براساس نظر ایشان، آنچه تاکنون در کشور رخ داده، ادغام نیست، تعریف ادغام آن است که شخصیت حقوقی یک نهاد به طور کامل حذف شده و حقوق مالکانه آن به شخص حقوقی دیگری واگذار شود و درنتیجه حقوق مالکانه شخصیت اول در ترازنامه شخصیت دوم دیده میشود که این اتفاق در هیچ یک از موارد انجامشده در کشور صورت نگرفته است. آنچه تاکنون اتفاق افتاده، در عمل تعهد و خرید (P&A) بوده است. یکی از الزامات مهم برای اجرای ادغام، پیشبینی سازوکارهای آن در قانون تجارت است که در حال حاضر مکانیزمی برای این امر در قانون وجود ندارد. از طرفی تعهد و خرید هم توسط یک بانک سالم باید صورت پذیرد، نه بانکی که خود درگیر مسائل ناترازی باشد.

طی سالهای اخیر، چند مطالعه پژوهشی نیز درخصوص آسیبشناسی ادغامهای بانکی و بهطور کلی راهکارهای اصلاح نظام بانکی انجام شده است که در آنها ادغام موسسات اعتباری ناتراز در یکدیگر به عنوان یک راهکار بهینه اصلاح نظام بانکی تایید نشده است. در نظر نگرفتن این ملاحظات، کارآیی روش ادغام در حل ناترازی شبکه بانکی را مختل میکند. ضمن آنکه هزینه جبران خسارت سپردهگذاران با انتقال اثر آن به رشد پایه پولی، نقدینگی و تورم، نهایتا به دوش همه مردم کشور گذاشته میشود.

با در نظر گرفتن این ملاحظات و تجربههای قبلی، بهنظر میرسید که بانک مرکزی دیگر به این روش -دستکم به همان رویه سابق- متوسل نخواهد شد، اما درخصوص موسسه نور نهتنها ادغام برای بار سوم (1390، 1394 و 1402) اتفاق افتاد، بلکه بانک پذیرنده ادغام نیز بانکی انتخاب شده است که با 135همت بدهی به بانک مرکزی و سایر بانکها، 70همت زیان انباشته و نسبت کفایت سرمایه منفی 7درصدی در حالت خوشبینانه خود نیازمند برنامه احیاست. اگر سرنوشت ادغامهای قبلی در خصوص بانک ملی رخ دهد، این بانک نیز با تمام ظرفیتهای متمایزی که دارد، در مخاطره منتقل شدن به دسته بانکهای بهشدت ناسالم که نیازمند برنامه گزیر و حلوفصل هستند قرار خواهد گرفت.

![]()

* دانشجوی دکترا و تحلیلگر بانکداری