کدام واحدهای صنعتی برنده کورس هفت ساله تورم و تسهیلات بانکی بودهاند؟

شارژ مالی تولید در کما

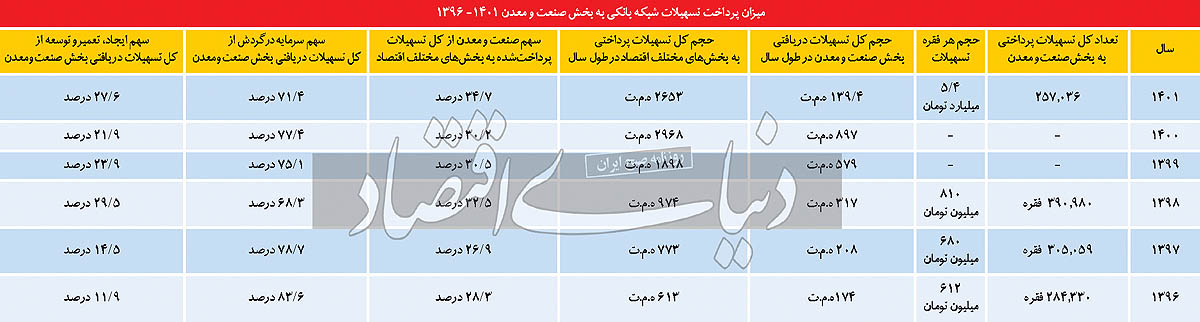

بررسی این موضوع در قاب الگوی بلندمدت تامین مالی در اقتصاد ایران نشان میدهد که در فروردین و اردیبهشت ۱۴۰۲ به اندازه کل سال ۱۳۹۶ منابع ریالی به بخش صنعت و معدن تزریق شده است. با توجه به اینکه سهم سرمایه در گردش از تامین مالی بانکی در سال ۱۳۹۶ نیز در محدوده ۸۰درصد بوده، بهروشنی میتوان از تحمیل هزینههای هنگفت به بخش صنعت سخن به میان آورد. سرمایه در گردش تزریقی به بنگاههای صنعتی و معدنی در سال ۱۳۹۶ که بهترین سال یکدهه اخیر ایران از منظر رشد اقتصادی است، حدود ۱۴۵هزار میلیارد تومان بوده، حال آنکه در اردیبهشت و فروردین ۱۴۰۲ همین میزان سرمایه در گردش به بخش صنعت و معدن تزریق شده است. برمبنای این اعداد که از گزارشهای مستمر بانکمرکزی در طول سالیان اخیر اخذ شده، فشار بالای هزینههای تولید به حدی رسیده است که نیاز مالی یکسال بخش واقعی اقتصاد تنها کفاف دوماه هزینههای بنگاههای صنعتی و معدنی را میدهد. همزمانی افزایش عطش بنگاههای صنعتی با کاهش تعداد وامهای پرداختی به صنایع میتواند به منزله پیشنگر ورشکستگی بنگاههای تولیدی تلقی شود.

چرا چنین شده است؟

بررسی بیشتر «دنیایاقتصاد» با توجه به آمارهای پرداخت تسهیلات به بخش صنعت و معدن نشان میدهد، واحدهای صنعتی بزرگتر احتمالا برنده کورس هفتساله تورم و تسهیلات هستند. دلیل این موضوع در افزایش حجم وامهایی است که از سوی بانکها پرداخت شده است. شواهد عددی نشان میدهد در حالی که حجم هر فقره وام پرداختی به هر بنگاه صنعتی در ابتدای بهار 1396 حدود 750میلیون تومان بوده، این عدد در انتهای سال 1401 به حدود 4/ 5میلیارد تومان رسیده است که گویای رشد هفتبرابری حجم هر فقره وام در یک دوره زمانی ششساله بوده است. جالب اینکه بررسی وضعیت تورم در کشور طی این دوره زمانی نشان میدهد در حالی که شاخص تورم در فروردین 1396 معادل 5/ 105 بوده این عدد در فروردین 1402 به 1/ 660 جهش کرده که به معنی 25/ 6برابر شدن شاخص تورم در این دوره زمانی است. تفسیر ساده این تحولات در دو بخش تسهیلات و تورم گویای این موضوع است که بانکها به سمت پرداخت تسهیلات بزرگتر به واحدهای صنعتی حرکت کردهاند. معنی چنین رویکردی این است که بانکها کمتر به واحدهای کوچک و متوسط وام میدهند یا اینکه ترجیح میدهند با توجه به ریسک بالاتر واحدهای کوچک و متوسط و احتمال بالای نکول وام، تسهیلات را به بنگاههای با ابعاد بزرگتر پرداخت کنند.

از آنجا که تعداد کل وامهای پرداختی در سال 1396 حدود 280هزار واحد بوده که در سال 1398 تا 390هزار فقره نیز افزایش یافته، ورشکستگی واحدهای کوچک و متوسط در این دوره زمانی که تورم اوج گرفته، احتمالا به همین دلیل است. برخی کارشناسان پیشتر با اشاره به لابی قدرتمند واحدهای صنعتی بزرگ در شبکه بانکی نسبت به سهم بالاتر این واحدها در زمینه دریافت وام و تبعات سختگیری دریافت اعتبار برای SMEها هشدار داده بودند؛ موضوعی که به نظر میرسد عمدتا در نرخ بهره حقیقی منفی بازار پول و جاذبه تسهیلات بانکی ارزان ریشه داشته که در چنین شرایطی طبیعی است واحدهای بزرگ گوی سبقت را از واحدهای کوچک و متوسط در زمینه اخذ وام میربایند. محاسبه این وامها از زاویه ارزش دلاری تسهیلات نشان میدهد حجم دلاری وامهایی که به بخش صنعت و معدن در فروردین 1396 پرداخت شده، بیش از 200هزار دلار بوده اما این عدد در ابتدای سال 1402 به محدوده 100هزار دلار عقب نشسته است که بهخوبی اثرات بالای جهش ارزی بر نیاز صنایع به سرمایه در گردش را نشان میدهد. از آنجا که بخش عمده صنایع ایران در توسعه زنجیره تامین خود وابستگی بالایی به خارج از کشور دارند و تحریم نیز هزینه دادوستد کالا را بهشدت بالا برده است، میتوان ادعا کرد افزایش حجم وامها و کاهش تعداد آنها در کمبود اعتبار در شبکه بانکی در کنار رشد هزینه خرید قطعات خارجی ریشه دارد.

روند کلی تامین مالی بخش صنعت

کدام الگو برای تامین مالی بخش صنعت مناسبتر است؟ به نظر میرسد خود صنعتگران به این سوال پاسخ دادهاند. مرور اعدادی که بهطور سالانه در شبکه بانکی به بخش صنعت اختصاص پیدا کرده، گویای تقاضای کمتر منابع مالی در برخی از سالهای دهه 90 بوده که نرخ تورم در کشور پایین بوده است. مصداق این موضوع در سطح تقاضای بخش صنعت برای منابع مالی در سالهای 95 و 96 مشهود است. در سالهای بعدی اما شدتگرفتن تحریم و افزایش تورم موجب شده است تا عطش صنایع برای دسترسی به منابع مالی جهت مصرف در دومحور سرمایه در گردش و تجهیز و توسعه بنگاه افزایش پیدا کند. با اعلام رسمی بانکمرکزی، امسال میزان تامین منابع مالی برای بخش صنعت در شبکه بانکی در دوماه نخست 1402 از مرز 183هزار میلیارد تومان عبور کرده است. این عدد بهتنهایی از کل تامین مالی بخش صنعت در سال 1395 بیشتر بوده است. تورم وضعیتی را به وجود آورده است که هر اندازه منابع به شبکه بانکی وارد میشود، میزان بیشتری وام برای تامین نیازهای بخش صنعت درخواست میشود. ریشه این مشکل که به کاهش توان بنگاهها برای سرمایهگذاری، خلق شغل صنعتی و افزایش ظرفیت تولید منجر شده، سیگنال غلط سیاستگذار پولی به فعالان اقتصادی است.

ثبات؛ مهمتر از تزریق پول

تامین مالی به عنوان روانساز توسعه صنعتی و تحول تولید یکی از پایهایترین نیازهای بخش تولید برای افزایش تیراژ کیفیت، تنوع یا مقیاس محصول است. چالش تامین مالی که پیوندی دیرین با عقبماندگی صنعتی ایران دارد، از عمده مسیرهای به انحراف بردن بخش صنعت در کشور طی بیش از نیمقرن بوده است. توهم تزریق منابع ریالی به اقتصاد برای رونق گرفتن صنعت و افزایش تقاضا موجب شده است تا به جای تحریک تقاضا وضعیت دام نقدینگی در کشور حادث شده و صنعت در تله تورم گرفتار شود. تورم که بهجز کسری بودجه شدید دولت، از مسیر نقدینگی فزاینده اقتصاد ایران به سطوح بیسابقهای رسیده است، در شبکه بانکی عمدتا از طریق دو مکانیزم تاراج وامهای ارزان و مطالبات سوختشده شدت میگیرد؛ موضوعی که «دنیایاقتصاد» بارها نسبت به تبعات آن هشدار داده است. این مسیرها که هردو به دلیل نرخ بهره حقیقی منفی رقم خوردهاند، موجب شدهاند تا تامین مالی و سرمایه در گردش بهجای تسهیل تولید صنعتی به نوساناتی بیسابقه در اقتصاد کلان بینجامد؛ موضوعی که به نظر میرسد در هر نوع سیاست صنعتی دولت سیزدهم باید به آن توجه شود.

در ماههای اخیر که دولت ابراهیم رئیسی از مسیر فشار بر ترازنامه بانکها به میزانی نظارت را بر اعطای وامهای ارزان به بخشهای صنعتی و اقتصادی شدت داده، امکان کاهش رشد نقدینگی نیز فراهم شده است. سیاستی که اگر با رفع تحریم و افزایش تعامل با جهان همراه شود و انضباط مالی دولت را نیز کنار خود ببیند، قطعا تورمهای پایینتر و ثبات نسبی بالاتری را برای صنعتگران به بار میآورد. براین مبنا آنچه اهمیت دارد این است که دولت افق ایجاد کند، نوسان را از اقتصاد بگیرد و چشماندازی باز پیشروی تولیدکنندگان و سرمایهگذاران قرار دهد. همین مهم اگر رخ دهد نهتنها عطش صنایع به وام کاهش مییابد بلکه امکان تامین مالی تولید از مسیرهای متنوع فراهم میشود. بنابراین بیش از هر چیزی و فراتر از حجم تزریق منابع بانکی به بخش صنعت و سایر زیربخشها، این ثبات است که زمینهساز رونق و تحریک سرمایهگذاری است.