یک هلدینگ چندرشتهای بااهمیت در بازار سرمایه بررسی شد

سرمایهگذاریهای ارزشمند «وامید»

شرکت گروه مدیریت سرمایهگذاری امید بهعنوان یکی از بزرگترین هلدینگهای معدنی، جایگاه ویژهای در اقتصاد ملی و بهخصوص بخش صنایع معدنی دارد، به طوری که سهم این شرکت از کل تولید سنگآهن کشور معادل 27درصد است. همچنین گروه امید با حرکت به سمت حوزههای سرمایهگذاری اولویتدار و دارای مزیت، در حال حاضر تولیدکننده 60درصد مخازن CNG، 13درصد لاستیک، 2/ 4درصد سیمان، 2/ 1درصد برق و 5درصد سفال در کشور است. علاوه بر این، سهم گروه امید از ذخیرهسازی نفتخام کشور با بهرهبرداری از طرح مخازن ذخیرهسازی نفت خام جاسک به 40درصد افزایش خواهد یافت و در بین تمامی شرکتهای خصوصی کشور، بزرگترین شرکت در صنعت ذخیرهسازی نفت خام خواهد بود. از سوی دیگر، با توجه به جایگاه بخش مسکن و ساختمان در رشد تولید و تقویت اشتغال مستقیم و غیرمستقیم، بخشی از پرتفوی گروه امید به آن اختصاص دارد و در این حوزه شرکت سرمایهگذاری ساختمانی سپه با اجرای پروژههای مسکونی و تجاری-اداری در شهرهای مختلف کشور به عنوان بازوی اجرایی گروه امید نقشآفرینی میکند.

شرکت گروه امید بهعنوان یکی از شرکتهای بورسی بزرگ کشور، معتقد است بازار سرمایه، بهترین بازار برای جذب نقدینگی و هدایت آن به سمت بخش واقعی اقتصاد است. در همین راستا، گروه امید با حضور در حوزه خدمات مالی از طریق شرکتهای تامین سرمایه، به بخشهای مختلف اقتصادی خدماترسانی میکند. ماحصل سرمایهگذاریهای گروه امید تاثیر بسزایی بر توسعه اقتصادی و رفاه اجتماعی داشته و به صورت مستقیم و غیرمستقیم فرصتهای شغلی زیادی در کشور ایجاد کرده است، بهطوری که این شرکت با سرمایهگذاری (مستقیم یا مشارکتی) در مناطق مرزی و کمتر توسعهیافته استانهای کرمان، یزد، بوشهر، هرمزگان، ایلام، سیستان و بلوچستان، کردستان و... توانسته است برای بیش از 30هزار نفر به صورت مستقیم و 100هزار نفر به صورت غیرمستقیم اشتغالزایی کند.

عمده فعالیت گروه امید در صنعت استخراج کانههای فلزی (سنگآهن) بوده که با توجه به آینده روشن این صنعت، جذابیت «وامید» برای ارزشگذاری دوچندان شده است. در ادامه به بررسی پرتفوی بورسی و غیربورسی شرکت پرداخته و همچنین ریسکها و فرصتهای مرتبط با زیرمجموعههای آن عنوان خواهد شد. در آخر با در نظر گرفتن مجموع عوامل خالص ارزش داراییهای «وامید» بهازای هر سهم (NAV) محاسبه و برآورد میشود.

شرکت 15ساله بورسی

شرکت گروه سرمایهگذاری امید در تاریخ 29دیماه 1383 از سهامی خاص به سهامی عام تبدیل و سهسال بعد یعنی دیماه 1386، بهعنوان چهارصد و سی و هشتمین شرکت در بازار اول بورس تحت نماد «وامید» پذیرفته شد. در این میان براساس اساسنامه موضوع فعالیت سرمایهگذاری امید عبارت است از: تشکیل و راهاندازی انواع شرکت و سرمایهگذاری در سهام، سهمالشرکه، واحدهای سرمایهگذاری صندوقها یا سایر اوراق بهادار دارای حق رای با هدف کسب انتفاع، بهطوری که بهتنهایی یا به همراه شاخص تحت کنترل یا اشخاص تحت کنترل واحد، کنترل شرکت، موسسه یا صندوق سرمایهپذیر را در اختیار گیرد یا در آن نفوذ قابل ملاحظه یابد.

سرمایهگذاریهای غالبا بورسی

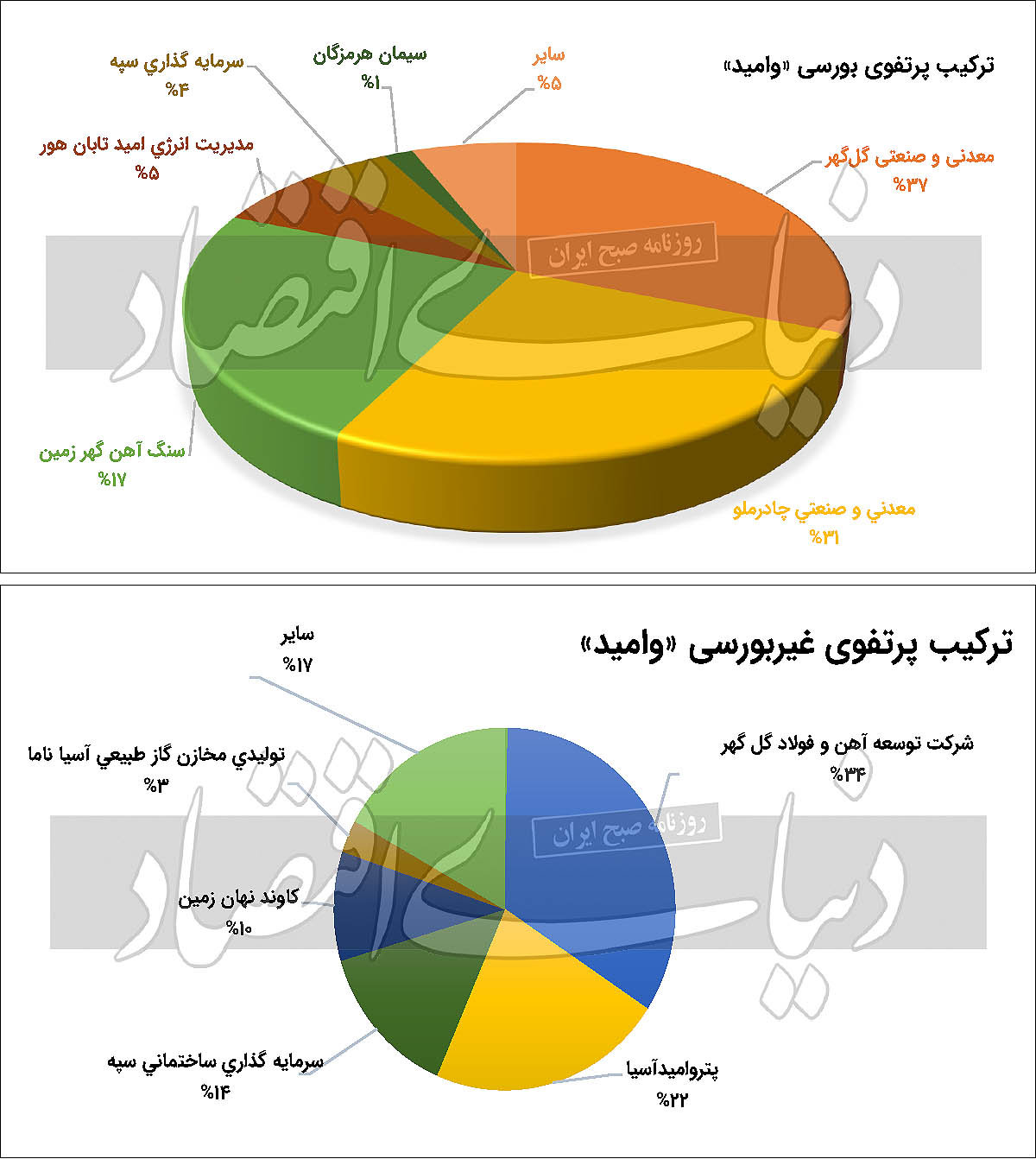

شرکت سرمایهگذاری امید همواره تلاش کرده است با توسعه سرمایهگذاری از طریق مدیریت بهینه منابع و مصارف بتواند درآمد و سودآوری خود را افزایش دهد و سهم بیشتری از بازار را بهدست آورد. در این میان ماموریت «وامید» سرمایهگذاری و تکمیل زنجیره ارزش در حوزههای اولویتدار و دارای مزیت، تقویت تولید داخل با نگاه کاهش وابستگی به خارج، ایجاد اشتغال پایدار، محافظت و تقویت دارایی و سرمایه سهامداران با تکیه و توجه به دانش فنی روز و حرکت به سمت حوزههای سرمایهگذاری با ارزش افزوده بالا و دانشبنیان با شناسایی و بهکارگیری سرمایه انسانی متعهد و متخصص است. بررسی پرتفوی سرمایهگذاری «وامید» نشان میدهد که 81درصد این سبد مربوط به سهمهای موجود در بازار سرمایه و 19درصد آن مربوط به شرکتهای غیربورسی است.

بررسی حوزههای سرمایهگذاری شرکت نشان میدهد که شرکت در صنایع مختلف سرمایه خود را تقسیم کرده که این امر یک مزیت برای آن محسوب میشود. اما مهمترین صنایع که بیشترین ارزش را برای این شرکت خلق کردهاند به ترتیب عبارتند از: استخراج کانههای فلزی و فلزات اساسی با سهم 66درصد، واسطهگریهای پولی و مالی با سهم 14درصد، انرژی و صنایع وابسته با سهم 9درصد و ساخت و صنایع وابسته با سهم 6درصد.

سهم بالای کانههای فلزی در پرتفوی «وامید»

براساس آخرین صورتهای مالی حسابرسیشده گروه امید به بهای تمامشده بیش از 14هزار میلیارد تومان در حدود 60شرکت بورسی و غیربورسی سرمایهگذاری کرده است. از 23شرکت بورسی سرمایهپذیر، 6شرکت مدیریتی، 9شرکت غیرمدیریتی و 8شرکت جزو سایر شرکتها هستند. همچنین، از 34شرکت غیربورسی، 11شرکت مدیریتی، 6 شرکت غیرمدیریتی و 17 شرکت نیز جزو سایر شرکته به شمار میروند.

ارزش بازار «وامید» در تاریخ 20اسفند 1401 حدود 137هزار میلیارد تومان بوده است. از مهمترین شرکتهای بورسی پرتفوی امید میتوان به شرکت معدنی و صنعتی گلگهر، معدنی و صنعتی چادرملو، سنگآهن گهرزمین، مدیریت انرژی امید تابانهور، سرمایهگذاری سپه، سیمان هرمزگان، کویرتایر و سرمایهگذاری گوهران امید اشاره کرد.

تنوع در سبد غیربورسی

شرکت سرمایهگذاری امید همواره تلاش کرده است زیرمجموعههای خود را در بازار سرمایه عرضه کند تا به شفافتر شدن ارزش روز سرمایهگذاریهای خود کمک برساند. در این راستا، گروه امید نسبت به برنامهریزی برای عملیات عرضه اولیه کلیه شرکتهای تابعهای که حداقل ویژگیهای لازم برای این امر را دارند، اقدام کرده که شرکت مخازن گاز طبیعی آسیاناما با نماد «ناما» در خردادماه سالجاری در فرابورس ایران پذیرفته و درج نماد شده است و دو شرکت سرمایهگذاری ساختمانی سپه و پتروامید آسیا نیز جزو شرکتهایی هستند که مراحل پذیرش در فرابورس ایران را طی میکنند.

در میان شرکتهای غیربورسی وابسته «وامید»، شرکت توسعه آهن و فولاد گلگهر و کاوند نهان زمین از مهمترین سرمایهگذاریهای شرکت محسوب میشوند.

ریسکهای احتمالی و فرصتهای

پیشروی «وامید»

ریسک مربوط به نوسانات نرخ ارز: شرکتهای سرمایهپذیر گروه امید بهواسطه ماهیت عملیات خود با ریسک نوسانات نرخ ارز مواجهاند. ساختار قیمتگذاری مواداولیه، هزینههای تعمیر و نگهداری و بهرهبرداری، قیمت فروش محصولات تولیدی

(حتی در بازار داخلی) شرکتهای فعال در حوزه صنعتی، پالایشی و پتروشیمی و ساختار بهای تمامشده آنها بهصورت ارزی تعیین میشود. به این ترتیب تغییرات نرخ ارز، رقم ریالی حاصل را تغییر داده و تاثیر زیادی بر سود شرکتهای سرمایهپذیر میگذارد. علاوه بر این، واحدهایی که بدهی ارزی دارند با ریسک افزایش هزینه مالی و شناسایی زیان ناشی از تسعیر بدهی ارزی مواجه هستند. حتی در صورت ثبات نرخ ارز آزاد برخی شرکتها با ریسک تکنرخی کردن ارز و حذف ارز مبادلهای مواجهاند که بهای تمامشده و هزینه مالی عمده شرکتها را افزایش میدهد.

ریسک نوسانات نرخ سود: افزایش یا کاهش نرخ سود میتواند بر نرخ بازده مورد انتظار سرمایهگذاران و هزینه تامین مالی اثرگذار باشد و به نوبه خود میتواند بر توجیهپذیری طرحهای توسعه و تامین مالی شرکتهای زیرمجموعه تاثیر منفی (مثبت) داشته باشد. همچنین افزایش نرخ سود در بازارهای موازی باعث خروج منابع از بازار سرمایه میشود و این بازار را با رکود مواجه میسازد.

ریسک نقدشوندگی: ریسک مذکور محدودیت در تامین منابع مالی لازم بهدلیل کاهش توانایی در فروش یک دارایی یا سهام برخی از شرکتهایی را که درصد شناوری و حجم معاملات روزانه اندکی دارند به دنبال دارد. شرکتهایی مانند گروه مدیریت سرمایهگذاری امید که حجم پرتفوی بزرگی از داراییها را دارا هستند، معمولا معاملاتشان در اندازه بزرگ انجام میگیرد. بههمین دلیل ممکن است زمان و هزینه این معاملات زیاد باشد و بعضا فروش به قیمت منصفانه انجام نشود که همگی مصداقی از ریسک نقدینگی هستند.

ریسک بازار: ریسک بازار از نوسانات قیمت داراییهای موجود در بازار سرمایه ایجاد میشود. یکی از شاخصهای مورد استفاده برای اندازهگیری ریسک بازار، ضریب بتاست که حساسیت نوسانات بازده به کل بازار را اندازهگیری میکند. اگر بتای سهم با پرتفوی کمتر از یک باشد به این معنی است که حساسیت نوسانات بازده آن سهم یا پرتفوی نسبت به بازار کم است. در طرف مقابل اگر بتای سهم یا پرتفوی بیش از یک باشد به این معنی است که حساسیت نوسانات بازده آن سهم یا پرتفوی نسبت به بازار زیاد است. براساس ارزیابی سبد سرمایهگذاری شرکت «وامید» عدد بتای آن 81/ 0واحد

(طی دوره 5ساله) به دست آمده که نشان میدهد نوسانات سهمهای زیرمجموعه شرکت بدون توجه به بازار صورت میگیرد و این موضوع در شرایط رکودی بازار موجب کاهش ریسک سبد سرمایهگذاری آن میشود.

از جمله طرحهای توسعهای مهم که میتواند بهعنوان فرصتهای رشد تولید و فروش این شرکتها محسوب شود میتوان به احداث واحد خردایشدو در شرکت «کگل» با هدف تامین سنگآهن شکسته برای خوراکدهی به خطوط 5، 6 و 7 کنسانتره اشاره کرد که این طرح در سال 1400 به بهرهبرداری رسیده و مبلغ سرمایهگذاری آن 42میلیون یورو و 890میلیارد ریال بوده است.

دومین طرح بااهمیت در این شرکت افزایش ظرفیت و بهبود کیفیت خطوط کنسانتره طرحهای توسعه بوده که این پروژه بهمنظور ارتقای کیفی و کمی محصولات خطوط 5، 6 و 7 تعریف شده که علاوه بر ارتقای کیفی روی دانهبندی و درصد گوگرد، میزان 1/ 2میلیون تن به ظرفیت مجموع سه خط اضافه میشود. هزینه برآوردی این طرح 1/ 42میلیون یورو و 7,418میلیارد ریال و در حال حاضر در دست اجراست.

از طرحهای توسعهای مهم شرکت چادرملو میتوان به طرح گندلهسازی شماره 2 با مبلغ سرمایهگذاری 205میلیون یورو، کارخانه مجتمع فروآلیاژ با مبلغ سرمایهگذاری 46میلیون یورو و احداث نیروگاه سیکل ترکیبی 546مگاواتی با مبلغ سرمایهگذاری 245میلیون یورو اشاره کرد.

یکی از بااهمیتترین طرحهای توسعه زیرمجموعههای «وامید» مربوط به احداث خط اول گندلهسازی به ظرفیت 5میلیون تن در سال در شرکت «کگهر» است که سرمایهگذاری آن 2/ 100میلیون یورو و 5,362میلیارد ریال است که طی دوسال اخیر به بهرهبرداری رسیده است و طرح دیگر این شرکت خط3 کنسانتره به ظرفیت 2 میلیون تن به مبلغ 60 میلیون یورو و هزارمیلیارد ریال بوده که در سال 1400 به بهرهبرداری رسیده است.

طرح توسعه بعدی مربوط به شرکت «پتروامید آسیا» است که احداث مخازن ذخیرهسازی نفت خام در بندر جاسک به ظرفیت 10میلیون بشکه بوده و درصد پیشرفت کل طرح تا امروز با مبلغ سرمایهگذاری 73,029میلیارد ریال بالغ بر 68درصد است. یکی از طرحهای مهم زیرمجموعههای «وامید» مربوط به شرکت «کویرتایر» بوده که عنوان آن افزایش تولید تایرهای رادیال سواری به میزان 14هزار تن است که اردیبهشتماه سال 1402 به بهرهبرداری میرسد. دومین طرح شرکت مذکور طرح توسعه تولید تایرهای سنگین رادیال به ظرفیت 50هزار تن بوده و در مرحله بررسی طرح توجیهی قرار دارد.

طرح توسعه بعد مربوط به شرکت «وهور» بوده که عنوان آن نیروگاه جاسک به ظرفیت 18مگاوات و مبلغ سرمایهگذاری آن 7,583میلیارد ریال است و در حال حاضر 36/ 87درصد پیشرفت فیزیکی دارد.

آخرین طرح توسعه بااهمیت در زیرمجموعههای «وامید» احداث بلوک 546 مگاواتی در نیروگاه سیکل ترکیبی سیرجان بوده که هزینه سرمایهگذاری آن 66,600میلیارد ریال برآورد شده و تا امروز 6/ 13درصد پیشرفت فیزیکی داشته است.

p/ nav «وامید»

براساس محاسبات انجامشده مجموع ارزش روز پرتفوی گروه سرمایهگذاری امید در تاریخ 10اسفند 1401 مبلغ 206هزار میلیارد تومان بوده که با توجه به بهای تمامشده شرکت به مبلغ 15هزار میلیارد تومان، ارزش افزوده قابل ملاحظهای برای شرکت به ارمغان آورده است. براساس آخرین اطلاعات منتشرشده در تارنمای کدال، NAV هر سهم وامید بدون لحاظ ارزش افزوده پرتفوی غیربورسی به ترتیب مبلغ 2هزار و 438تومان و 2هزار و 263تومان است. بر این اساس با توجه به قیمت هر سهم «وامید» در تاریخ 10اسفند 1401، نسبت p/ nav بدون لحاظ ارزش افزوده پرتفوی غیربورسی به ترتیب 59درصد و 64درصد محاسبه میشود.