با وجود اقتصاد انعطافپذیر و رونق بورس، عرضههای اولیه همچنان ناچیز هستند

جان دوباره بورس نیویورک با ورود Arm

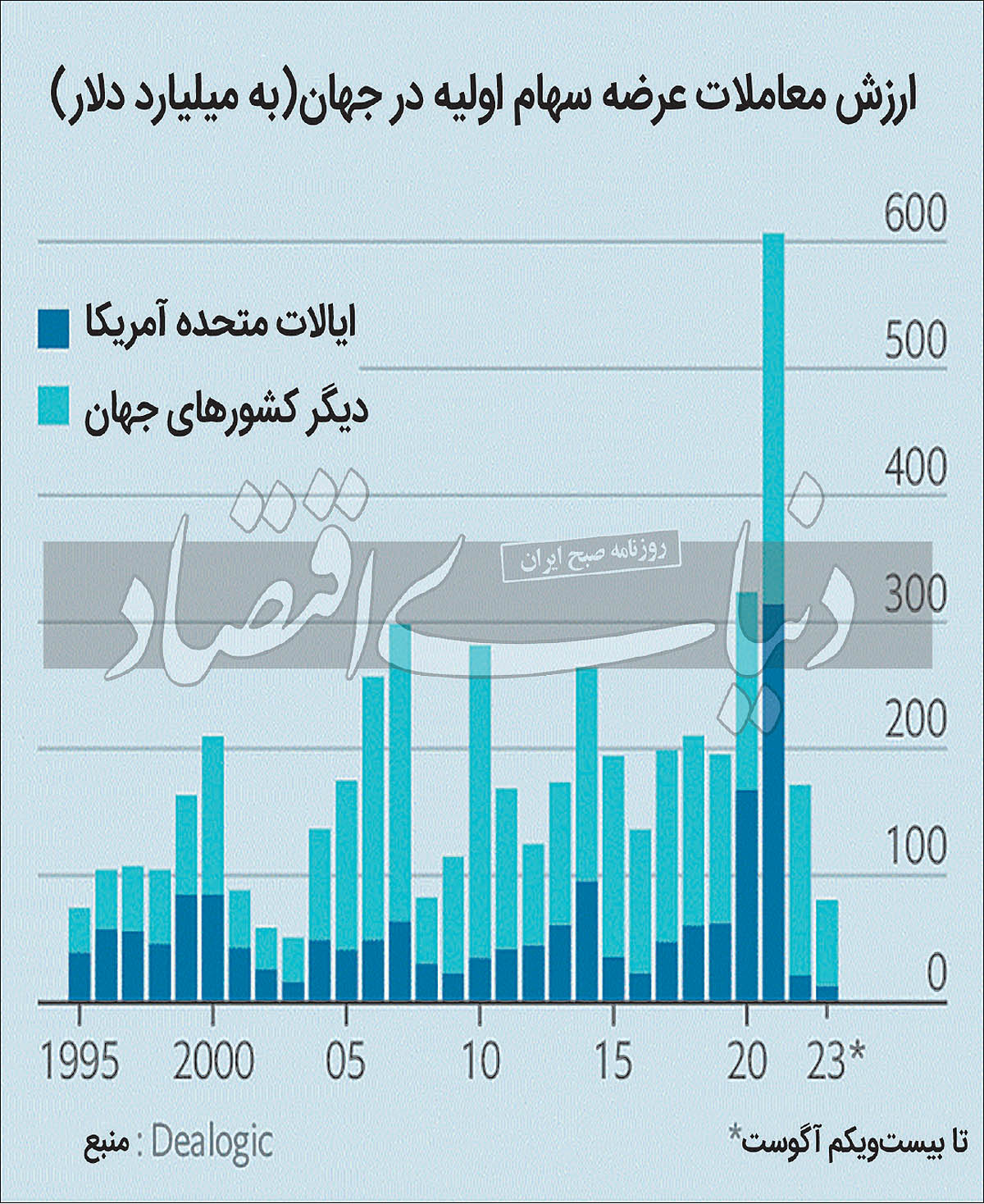

این رقم بیش از دو برابر میزان معادلش در سال ۲۰۰۷ (در زمان رشد چشمگیر بازار عرضههای اولیه پیش از وقوع رکود جهانی اقتصاد) و حدود سه برابر میزان معادلش در سال ۲۰۰۰ (زمان انفجار حباب داتکام) است. اما رشد تورم بعد از آن، پایان سناریوی پول ارزان و بازارهای شلوغ، به این جشنها منتهی شد. در بعضی بازارهای سهام در سراسر جهان، عرضههای اولیه به کلی ناپدید شدند: در سال ۲۰۲۲ سودهای حاصل از عرضههای اولیه در بورس آمریکا نسبت به سال پیش از خود تا بیش از ۹۰درصد کاهش یافت. در سال ۲۰۲۳ - تا حالا- وضعیت تیره و تار همچنان ادامه یافته است.

به زودی این موسیقی یک بار دیگر به گوش خواهد رسید. در روز بیستویکم اوت شرکت بریتانیایی طراح تراشه Arm سرانجام بهطور جدی اسناد و مدارک اولیهاش برای ورود به شاخص نزدک و عرضه اولیه در بورس نیویورک را ارائه کرد. در حالی که انتظار میرفت این اتفاق در نیمه اول ماه سپتامبر رخ بدهد. ارزش تخمینی و احتمالی بین 60 تا 70 میلیارد دلاری این شرکت، عرضه اولیه سهام آن را به بزرگترین عرضه اولیه دو سال گذشته در بورس آمریکا تبدیل خواهد کرد.

موضوع فقط مربوط به Arm نیست. با وجود نوسانات ماه اوت، بازارهای سهام بعد از حدود یک سال در حال رشد هستند: شاخص اساندپی 500 که بسیاری از شرکتهای بزرگ آمریکایی در آن فهرست شدهاند، بعد از رکود شدید ماه اکتبر سال گذشته رشد بیش از 24 درصدی را به ثبت رسانده است. شاخص گستردهتر MSCI از سهام شرکتهای بینالمللی هم تا 24 درصد رشد کرده است. چنین رشد قابلتوجهی به معنای وسوسهای اجتنابناپذیر برای مدیران سرمایهگذار است که توجه آنها را به شرکتهای خصوصی جلب میکند. با توجه به رشد قیمتها، شاید حالا زمان فروش بخش زیادی از سهام شرکت Arm به سرمایهگذاران عمومی است تا بازگشت سرمایهای هر چند کند، اما تضمینپذیر و سالم را به همراه بیاورد.

جیمز پالمر از بانک آمریکا معتقد است که نوسانات چند ماه اخیر، حالا کمی فروکش کردهاند و نباید از این موضوع مهم چشمپوشی کرد.

این اتفاق احتمال مواجهه شرکتهایی که چند هفته برای فهرست شدن و ورود به بازار سهام در انتظار بودهاند، با رکود بازار و کاهش ناگهانی ارزش سهامشان را به حداقل میرساند. آلوکه گوپته از بانک سرمایهگذاری JPMorgan Chase، حتی خوشبینتر هم هست. به گفته او، سرعت طی فرآیند ورود به بورس برای شرکتهایی که این بانک به آنها کمک میکند، در هفتههای اخیر چندین برابر شده است.

فهرست شدن شرکتهای تازه برای ورود به بورس در حالی اتفاق میافتد که بازار سهام تشنه چنین رویدادهای جدیدی است. گروه تولید لوازم و محصولات زیبایی Oddity Tech که از هوش مصنوعی برای توسعه محصولاتش بهره میبرد، در روز نوزدهم جولای در فهرست شاخص نزدک قرار گرفته است. این شرکت که از آن زمان شاهد تقاضای خوبی برای خرید سهامش بوده است، 424 میلیون دلار از سهامش را به فروش رسانده، در حالی که سفارش و تقاضای سرمایهگذاران برای خرید سهام این شرکت به بیش از 10 میلیارد دلار میرسد. بعد از عرضه اولیه سهام شرکت Arm، گروه ارسال کالاهای سوپرمارکتی Instacart، شرکت نرمافزاری Databricks و شرکت تشخیص و تایید چهره Socure احتمالا در مسیر عرضه اولیه سهامشان قرار میگیرند.

این قطرههای کوچک اما یکنواخت به جریانی تبدیل میشود که در ادامه نیازمند توسعه و پیشرفتهایی در سه زمینه خواهد بود. نخستین قدم رسیدن به تصویری شفاف از مسیری است که نرخ بهره طی میکند.

یک بانکدار باتجربه به آشفتگی و نابسامانی اشاره میکند که دلیل کندی فرآیند عرضههای اولیه و انجام معاملات دیگری مانند ادغام و خرید شرکتها در نیمه اول سال جاری میلادی بوده است.

با توجه به آنکه چرخه انعطافپذیری بانک مرکزی در دهههای اخیر به سرعت بهبود یافته و نوسانات گروهی از بانکهای آمریکایی روبهپایان است، انتظار میرود نرخ بهره در بلندمدت به رقم نامعلومی برسد. با این همه شرکتهای تعیینکننده هزینههای تامین مالی، همچنان معیار نهایی در برابر معیار سرمایهگذاران در عرضههای اولیه هستند که میتوانند پتانسیل بازگشت سرمایه آنها را تخمین بزنند. به همین دلیل بدون در نظر گرفتن اینکه نرخ بهره بدون ریسک کجا به ثبات میرسد، قیمتگذاری یک گروه سهام جدید با هر میزان اطمینانی، غیرممکن میشود.

حالا هم فعالان بازار و هم اقتصاددانان در یک حس مشترک هستند که نرخ رشد بهره تعیینشده توسط بانک مرکزی در حال فروکش است. با این وجود بیثباتی فعلی باعث شده است که این نرخ همچنان بالا باشد. همین موضوع، قیمتگذاری سهام شرکتها برای عرضه اولیه در بورس را با مشکل جدی مواجه کرده است.

دومین فاکتور مورد نیاز برای فهرست شدن و ورود به بازار سهام، تداوم رشد برای این شرکتهاست. جیمز پالمر از بانک آمریکا در این مورد میگوید: «گاهی فکر میکنم که آمادگی بازار بر آمادگی شرکت، اولویت دارد.» به عقیده او یک عرضه اولیه موفق شامل مجموعهای از اطمینانخاطرهای تجاری از جمله برای رگولاتورها، سرمایهگذاران و تحلیلگران است. شرکت Arm راهنمایی از عملکرد مالی خود ارائه کرده است که نه تنها پیشبینی یک فصل آینده را شامل میشود، بلکه احتمالا دربرگیرنده پیشبینیهای مربوط به سال آینده هم هستند.

تا زمانی که تنشهای ژئوپلیتیک - به خصوص در میان آمریکا و چین- شدت دارند، شرکتهایی که بهطور جدی به تجارت بینالمللی تکیه دارند، چنین اطمینانخاطرهایی به سختی به دست میآیند. در عمل، بیثباتیهای مربوط به تورم و نرخ بهره و نحوه مواجهه اقتصادهای بزرگ جهانی با آنها، تمام این اعتمادسازیها را مختل میکنند. در این میان بعضی شرکتها (مانند شرکتهای متعلق به صندوقهای سرمایهگذاری خصوصی با طول عمر محدود) ممکن است چند گزینه محدود داشته باشند، اما همچنان برای جهش و ورود به بازار سهام ناچارند مه بیثباتی را کنار بزنند. درست به همین دلیل هم هست که کارشناسان و تحلیلگران بازار سهام معتقدند که چنین شرکتهایی که آزادی انتخاب دارند، به احتمال زیاد منتظر میمانند تا این مه و ابهام کنار برود.

در نهایت همه موافقند که بازگشت به دوران رونق بازار سهام و معاملات کمرشکن با وجود شرایط فعلی در هالهای از ابهام قرار دارد. بانکهای مرکزی، دیگر بازارها را با نقدینگی تغذیه نمیکنند، نرخ بهره در طول 18 ماه گذشته افزایش یافته و باعث شده است که بعضی از اقتصادهای جهان در معرض رکود قرار بگیرند. در چنین شرایطی بازار سهام آمریکا در گرانترین روزهایش در دهههای گذشته قرار دارد. درست به همین دلیل بسیاری از کارشناسان بازار سرمایه معتقدند که عدهای کمی از شرکتها باید به دنبال عرضه اولیه سهام خود در بازار سهام در سال 2024 باشند. حالا همه چشم به عرضه اولیه سهام شرکت Arm در بورس نیویورک دوختهاند تا ببینند که آیا سبد خرید آن همچنان میتواند پر بماند یا خیر. اگرچه Arm قبلا سهامش را در بورس لندن عرضه کرده است، اما حالا در انتظار ورود به بورس نیویورک است؛ اتفاقی که انتظار میرود جان دوبارهای به بازار سهام آمریکا بدهد.