نسل جدید بانکداری درباره تجربه مشتریان چه میگوید؟

مشتری مداری در بانکداری هوشمند

در مقالهای با عنوان «تجربه مشتری در بانکداری هوشمند» که در دهمین همایش سالانه بانکداری الکترونیک و نظامهای پرداخت ارائه شد به بررسی بانکداری هوشمند و شناخت دقیقتر مفهوم آن پرداخته شده است. به گفته این مقاله بانکداری هوشمند علاوه بر ایجاد فرصتهایی برای بهبود و تحول در حوزه تجربه مشتری برخی موارد هشدارآمیز و به طور ویژه حفظ حریم شخصی و دادههای شخصی مشتریان نیز در بر دارد که نیازمند توجه بیشتر مدیران بانکها و نهادهای رگولاتور است. در نهایت مدیران در دو سطح بانک و نهادهای رگولاتور نیازمند اتخاذ مجموعهای از استراتژیها برای استقرار هرچه بیشتر و بهتر بانکداری هوشمند هستند. واژههایی مانند هوشمند، هوش مصنوعی و دیجیتال در ترکیب با پیشوندهای جامعه، اقتصاد، فناوری و مواردی مانند اینها از پرتکرارترین واژههای چند سال اخیر است. به طور کلی مدتهاست با انقلاب نسل ۴، فناوریهای هوشمند و دیجیتال محور رشد جامعه بشری در همه ابعاد و از جمله اقتصاد و بانکداری شده است. واژه بانکداری هوشمند ذیل مفاهیم جامعتر اقتصاد هوشمند و جامعه هوشمند قرار میگیرد.

بر اساس پیمایش سال ۲۰۲۲ اکونومیست از مدیران فناوری اطلاعات بانکها مشخص شده است که 85درصد بانکهای مورد بررسی، استراتژی مشخص و شفافی در مورد یکپارچهسازی هوش مصنوعی در توسعه محصولات و خدمات جدید بانکی دارند. از طرفی ۸۰درصد بانکها معتقد هستند هوش مصنوعی عامل تعیینکننده برنده و بازنده در بازار بانکی خواهد بود. همچنین 62درصد باور دارند که موضوع پیچیدگی و ریسکهای مرتبط با دادههای شخصی مشتریان در پروژههای هوش مصنوعی در بانک مهمتر از تجربه مشتریان است. اگرچه 44.5درصد سازمانها باور دارند که تجربه مشتری عامل عمده و ۴۵درصد به عنوان عامل نسبی در تمایز رقابتی است.

بر اساس این مقاله که در دهمین همایش بانکداری الکترونیک و نظامهای پرداخت ارائه شده است؛ مطالعات معتبری نشان میدهد که میزان اهمیت و استفاده از مفهوم تجربه مشتری در کسب و کارهای منطقه اروپا، خاورمیانه و آفریقا به طور معناداری پایینتر از سایر مناطق جهان است. این در حالی است که سفارشیسازی محصولات و خدمات که در نتیجه ابزارهای هوشمند تسهیل میشود میتواند تا 10درصد د رآمد بنگاهها را افزایش دهد.

بانکداری هوشمند چیست

بانکداری هوشمند اصطلاحی ترکیبی از واژههای بانکداری و هوشمندی است. از نگاه روانشناسی هوش عبارت است از: توانایی استخراج اطلاعات، یادگیری از تجربه، سازگاری با محیط، درک و بهرهبرداری صحیح از تفکر استدلال. از طرفی بانکداری هوشمند عبارت است از کاربرد فناوریها و ابزارهای هوشمندسازی عملیات بانکی و واکنشهای بانک به مشتری.

مهمترین تفاوت بانکداری هوشمند با بانکداری دیجیتال ارزش و اهمیت دادههای مشتری است. در بانکداری دیجیتال تمرکز بر دیجیتالسازی تعاملات بانک و مشتری و نقاط تماس است. این امر زمینهساز گردآوری و ذخیرهسازی حجم انبوهی از دادههای مشتری میشود. در حالی که در بانکداری هوشمند دادههای مشتری به منظور ایجاد ارزش پیشنهادی به مشتری و در نتیجه کسب مزیت رقابتی استفاده میشود. بنابراین بانکداری دیجیتال زمینهساز و زیرساختآفرین بانکداری هوشمند است. بانکداری هوشمند به معنای توقف یا جانشینی بانکداری دیجیتال نیست بلکه به عنوان فاز بهرهبرداری از بانکداری دیجیتال است. هرچه بانکداری دیجیتال سطح بلوغ بیشتری داشته باشد امکان اجرای کاملتر بانکداری هوشمند بیشتر خواهد بود. با توجه به تنوع هوش در فضای انسانی نمیتوان بانکداری هوشمند را صرفا به جنبههای منطقی و تحلیلی محدود کرد و تقریبا تمامی انواع هوش منتسب به انسان در فضای بانکداری هوشمند نیز قابل استفاده است.

تجربه مشتری در بانکداری هوشمند

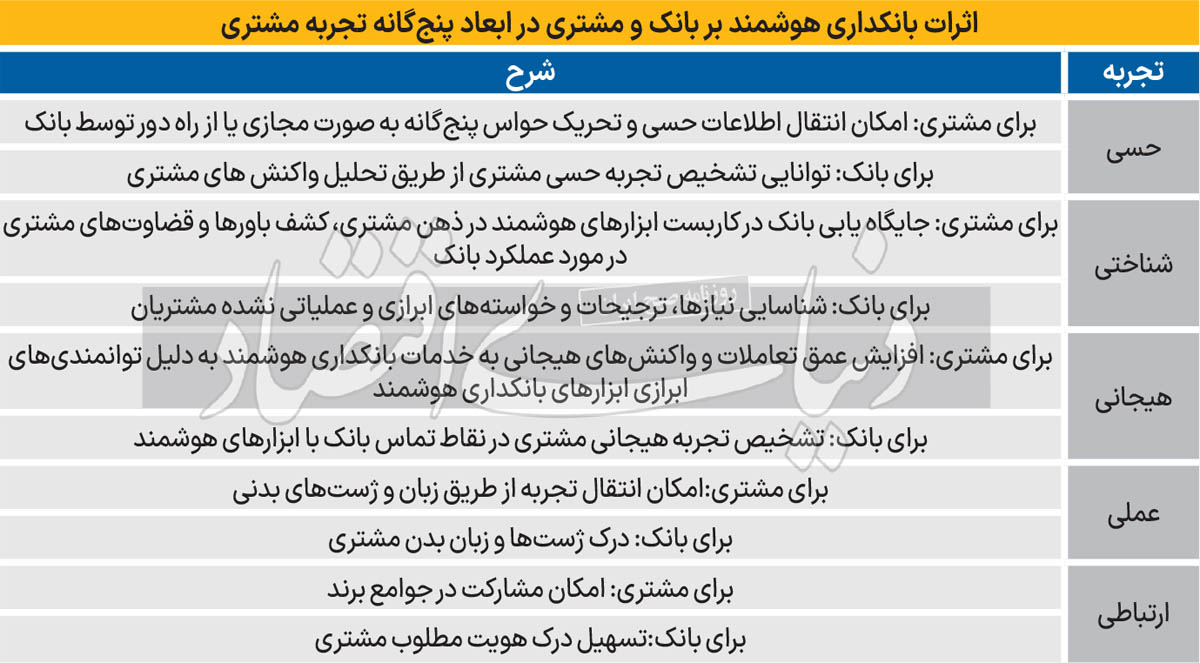

کسب مزیت رقابتی در گرو خلق تجربه متمایز برای مشتریان است. تجربه مشتری هدف غایی و فلسفه وجودی بانکداری دیجیتال و هوشمند است. بانکداری دیجیتال و هوشمند درصدد بهبود تجربه مشتری و در صورت امکان متمایزسازی آن است. به گفته نویسنده مقاله یکی از اولین مقالات دانشگاهی در حوزه تجربه مشتری در کسب و کار هولبروک و هریشمن (1982) است و این دو محقق مفهوم تجربه را در برابر هژمونی مکتب پردازش اطلاعات یا اصطلاحا شناختی و منطقی و به عنوان دو مکتب مکمل مطرح و بر ابعادی مانند سرگرمی، فانتزی و احساسات و عواطف دانستند. تحلیل تجربی اقدامات بانکهای ایرانی و سایر موسسات مالی داخل کشور نشان میدهد مدیران و نهادهای حاکمیتی بر این کسب و کار غلبه گسترده دارند وتوجه به فلسفه و هدف غایی یعنی تجربه مشتری بسیار کمرنگتر است. حجم و میزان تلاشها، ابتکارات، پروژههای تعریفشده و حجم سرمایهگذاری شاخصهایی از این واقعیت است.

اگرچه واقعیت غالب فضای بانکداری ایران بهرغم وجود جرقههای پیشرفته هنوز در مراحل اولیه و نوزای بانکداری دیجیتال قرار دارد اما این امر مانع از ورود و برنامهریزی در حوزه بانکداری هوشمند نیست. تنوع ابزارهای هوشمند قابل استفاده در بانکداری زمینه را برای ورود به این موضوع تسهیل کرده است. به دلیل ویژگیهای ذاتی مشتریان حقیقی و شخصی این بخش بازار جذابیت بیشتری برای اجرای بانکداری دیجیتال و هوشمند دارد و عمده مشتریان حقوقی و بهویژه شرکتی هنوز در مرحله انتظارات اولیه (تامین مالی) قرار دارند. در نهایت باید گفت در قلمرو تجربه مشتری، میزان پیشرفت بانکها و اکوسیستم بانکداری ایران از جنبه سختافزاری بسیار بیشتر از حوزه نرمافزاری و فرهنگی است. صرف استقرار و استفاده از ابزارهای هوشمند بدون توجه به ارتقای واقعی تجربه مشتری اثرات مخرب در بازار ایجاد میکند.

چند پیشنهاد برای مدیران

این مقاله سه پیشنهاد برای مدیران و سیاستگذاران نهادهای حاکمیتی ارائه کرده است که عبارتند از: ابتدا تدوین دستورالعملهای متناسب با بانکداری هوشمند و پیشرفت فناوری، دومین مورد، تغییر و اصلاح دستورالعملهای موجود با رویکرد حمایتی از بانکداری هوشمند و اکوسیستم آن. و در آخر توجه به اصل «بهبود تجربه مشتری» در دستورالعملها و قوانین نظارتی.

همچنین پیشنهادهای کاربردی این مقاله برای مدیران بانکها عبارتند از: اول الزام در تدوین و تامین پیوست تجربه مشتری، پیوند دادن هرگونه ابتکار، پروژه و تلاش در فناوریهای نوین بانکی با بهبود تجربه مشتری. دوم. پایش و سنجش مستمر تجربه مشتری در مواجهه با بانکداری هوشمند. سوم، سنجش و تشخیص سطح بلوغ هوشمندی بانک و تدوین نقشه راه بانکداری هوشمند. چهارم، توسعه سرمایهگذاری در ابزارها و برنامههای هوش مصنوعی با تمرکز بر زبان فارسی.