صندوق بینالمللی پول در یک گزارش هشدار داد

خطر نرخ بهره ماندگار برای بانک ها

ریسکهای تجمیعی جدید در سیستم بانکی و نظام مالی برای صندوق بینالمللی پول به این معنی است که زمان آن فرا رسیده است که در راه شناسایی ضعیفترین وامدهندگان و بانکها تلاش مضاعفی صورت گیرد.به این سبب، IMF ابزارهای «آزمون استرس» خود را بهجهت برآورد بهتر از ریسکهای ناشی از افزایش نرخهای بهره و ترکیب فشارهای مالی که برخی بانکها را در مارس گذشته سرنگون کرد، تقویت کرده است. این نهاد همچنین ابزار نظارتی جدیدی برای ردیابی شکنندگیهای بانکی با استفاده از پیشبینیهای تحلیلگران و معیارهای سنتی بانک توسعه داده است. هدف این ابزارهای نظارتی، تکمیل آزمونهای استرس توسط مقامات نظارتی و تیمهای IMF و بانک جهانی در برنامههای ارزیابی بخش مالی است که از دادههای نظارتی محرمانهتر استفاده میکنند.

«تداوم افزایش نرخها» برای بانکها فاکتور ریسکزا به حساب میآید، حتی اگر بسیاری از آنها با دریافت نرخهای سود بالاتر از وامگیرندگان و در عین حال پایین نگه داشتن نرخ سپرده سود کنند. در چنین شرایطی احتمال نکول وامها نیز میتواند افزایش یابد؛ چراکه افراد اکنون با هزینههای استقراض بالاتری روبهرو هستند؛ بهویژه اگر شغل یا کسبوکار خود را از دست بدهند. بانکها علاوه بر وامها، در اوراق قرضه و سایر اوراق بدهی نیز سرمایهگذاری میکنند که با افزایش نرخ بهره، از ارزش آن اوراق کاسته میشود. در صورت مواجهه با برداشت ناگهانی سپرده یا سایر فشارهای مالی، بانکها ممکن است مجبور شوند اوراق خود را با قبول ضرر نقد کنند. ورشکستگی بانک سیلیکونولی نمونه کاملی از این شرایط بوده است.نتیجه آزمون استرس جدید IMF که حدود 900بانک در 29کشور را در آخرین گزارش ثبات مالی جهانی مورد بررسی قرار داده است، از تابآوری کلی سیستم بانکی خبر میدهد.

در آخرین چشمانداز اقتصاد جهانی IMF، در سناریوی تورم کنترلشده، 30گروه بانکی با سطح سرمایه پایین شناسایی شدهاند که سهم تنها 3درصدی از داراییهای بانکهای جهانی را در اختیار دارند.در سناریوی دیگری IMF وضعیتی را در نظر گرفته است که در آن رکود تورمی شدید (تورم بالا و کاهش 2درصدی در اقتصادی جهانی) با نرخهای بهره بالاتر بانکهای مرکزی همراه است. تحت سناریوی دوم تعداد موسسات ضعیف به 153عدد خواهد رسید که بیش از یکسوم داراییهای بانکهای جهانی را تشکیل میدهند. به استثنای کشور چین، تعداد بانکهای ضعیف در اقتصادهای پیشرفته بسیار بیشتر از بازارهای نوظهور است.بانکهای در معرض خطر در سناریوی دوم، از افزایش نرخ بهره، رشد نکول وام و کاهش قیمت اوراق رنج میبرند .مهمتر از همه، تجزیه و تحلیل جدید IMF نشان میدهد که ضررهای ناشی از فروش اوراق بهادار تحت فشار بدهی، زمانی که بانکها از تسهیلات بانک مرکزی؛ همچون پنجره تخفیف فدرالرزرو برخوردارند، کمتر است.

IMF در ابزار نظارتی جدید خود از معیارهای نظارتی سنتی، مانند «نسبت سرمایه به داراییها» و همچنین شاخصهای بازار، مانند «نسبت قیمت بازار به ارزش دفتری حقوق صاحبان سهام» کمک گرفته است. اگر بانکی در سه یا بیشتر از پنج معیار ریسک از جمله کفایت سرمایه، کیفیت دارایی، درآمد، نقدینگی و ارزشگذاری بازار، دچار مشکل شناخته شوند، از سوی این نهاد برای بررسی بیشتر معرفی میکند.در طول دورههای استرس، بسیاری از بانکها ممکن است «بهطور بالقوه» آسیبپذیر دیده شوند؛ درحالیکه در حالت معمول تنها تعداد کمی از بانکها دچار مشکل جدی هستند.

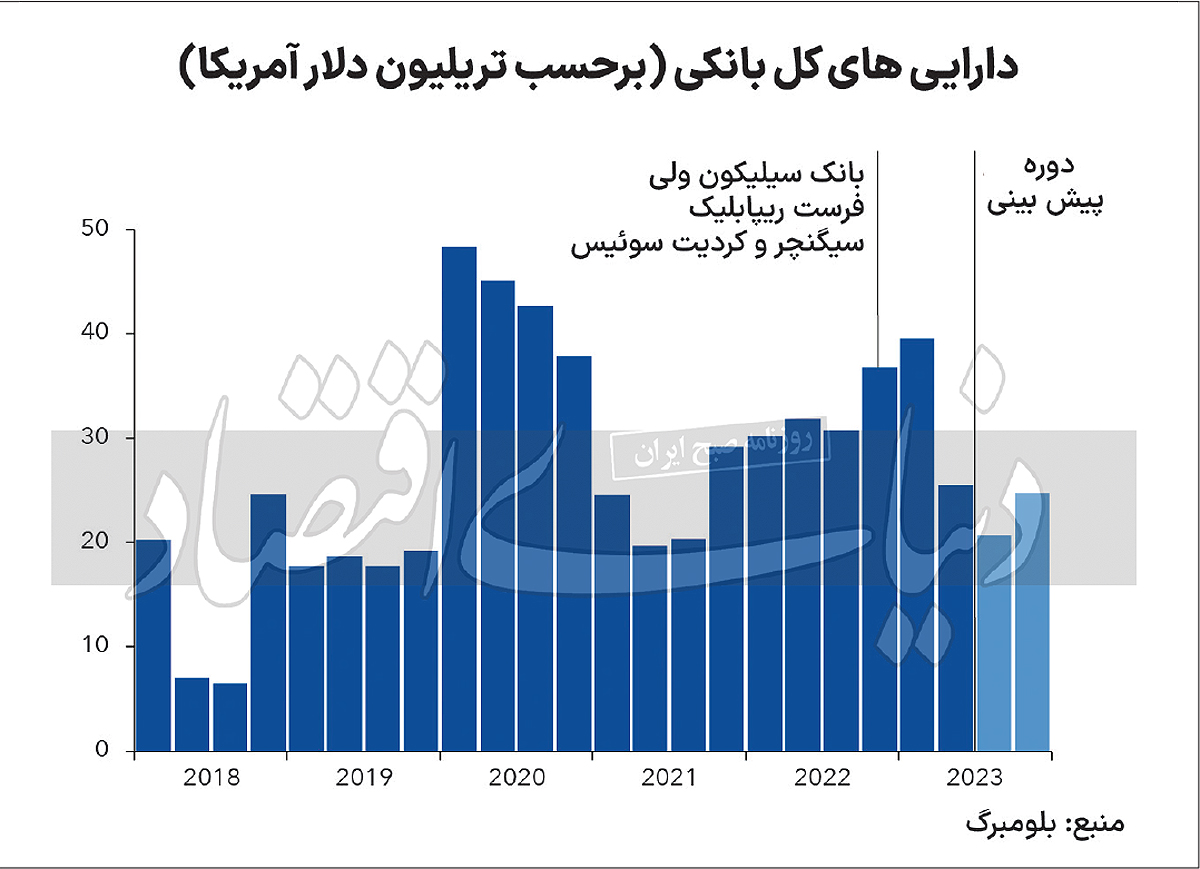

بررسی دورههای مالی اخیر توسط آزمون استرس جدید IMF نشاندهنده آن است که موسساتی که بهطور بالقوه آسیبپذیر هستند از زمان «شروع همهگیری» و همچنین «افزایش مداوم نرخهای بهره» در اواخر سال2022، رشد داشته است. این گروه اخیر شامل چهار بانکی بود که در مارس گذشته ورشکسته شدند یا داراییهای آنان واگذار شد.براساس دادههای فعلی بازار و پیشبینیهای تحلیلگران، با توجه به شاخصهای موردنظر IMF گروه قابلتوجهی از بانکهای کوچکتر آمریکایی در معرض ریسک شناخته شدهاند و به تداوم فشار نقدینگی و درآمد برای برخی از بانکها در آسیا، از جمله چین و اروپا، اشاره شده است.این نهاد بین المللی در یادداشت خود بر نیاز به اقدامات سیاستی جدید در بخش بانکداری تاکید دارد:

- آزمون استرس بانکها باید شامل تجزیه و تحلیل مبتنی بر بازار، شامل وامدهندگان کوچکتر و آزمون بانکها، در برابر سناریوهایی باشد که بهشدت نامطلوبتر و در عین حال قابل پیشبینی هستند.

- سیستم نظارت بر بانکها باید فعال باشد و آماده به رفع نقاط ضعف باشند. نتایج ارزیابی بخش مالی IMF نشان داده است که در بیش از نیمی از کشورها ناظر بانکی مستقل با منابع کافی وجود ندارد.

- استانداردهای بینالمللی باید برای جلوگیری از ریسک نقدینگی و نرخ بهره در بانکها بهروز شود. در حال حاضر حداقل یکپنجم اقتصادها رویههای نظارتی ضعیفی در نظارت و رسیدگی به ریسک دارند و آشفتگیهای ماه مارس تاییدی دیگر بر اهمیت بهبود استانداردهای فعلی است.

- اگر آمادگی بیشتری برای دریافت از تسهیلات بانکهای مرکزی داشته باشند، بانکها از تابآوری بیشتری برخوردار خواهند بود.