رمزگشایی از تصمیم طلایی بانکهای مرکزی

۲۰۲۴ ترسناک است؟

محمدامین مکرمی : آخرین دادههای تورم آمریکا، انتظار بازار برای اینکه اقتصاد این کشور سال آینده به سمت «فرود نرم» حرکت کند را تقویت کرده است. این شرایط به فدرالرزرو اجازه میدهد که با وجود رونق نسبی بازار کار، دست به تسهیل سیاست پولی بزند. درچنین سناریویی، منطقی خواهد بود که سرمایهگذاران، سهام و حتی اوراق بدهی را به طلا ترجیح دهند. از نظر تاریخی، طلا در شرایط رکود اقتصادی که معمولا منجر به کاهش نرخ بهره و افزایش نااطمینانیها میشود یا در شرایط رونق بیش از حد اقتصاد که با تورم فزاینده همراه است، عملکرد بهتری دارد.

اما فایننشالتایمز در گزارشی تحلیلی استدلال میکند که در سال آینده حتی اگر امیدواریها به «فرود نرم» تحقق پیدا کند، حداقل سه عامل به فلز زرد کمک خواهند کرد که درخشش خود را حفظ کند. بهنظر میرسد که بانکهای مرکزی تصمیم دارند که ذخایر طلای خود را افزایش دهند و بهویژه بانک مرکزی چین ظرفیت این کار را دارد. علاوه بر این، وضعیت نامطلوب فعلی بازار املاک چین که باعث تضعیف اقتصاد این کشور و داراییهای مربوط به بازارهای مالی داخلی آن شده است، میتواند خانوارهای چینی را ترغیب کند که به طلا بهعنوان دارایی مطلوب برای ذخیره ثروت نگاه کنند و در آخر، سرمایهگذاران ممکن است بخواهند سهم فلز زرد در سبد داراییهای خود را افزایش دهند تا بتوانند ریسک بالاگرفتن تنشهای ژئوپلیتیک را پوشش دهند.

باید توجه کرد که سال2024 سالی شلوغ از نظر رویدادهای سیاسی در سطح جهان خواهد بود که این امر میتواند باعث افزایش عدم قطعیتها شود. در ادامه به بررسی دقیقتر این سه عامل میپردازیم. اولین عامل حمایت از قیمت طلا، تمایل بانکهای مرکزی به متنوعسازی سبد داراییهایشان است. باید توجه کرد که معیار اصلی بانکهای مرکزی برای انتخاب داراییهای ذخیرهای خود، نقدشوندگی و توانایی ایجاد ثبات توسط این داراییهاست و نه بازده آنها. این ملاحظه دلیل اصلی نگهداری حجم عظیم اوراق دولتی آمریکا نزد بانکهای مرکزی سایر کشورها را توضیح میدهد. اما تحولات سالهای اخیر اولویت دیگری را به این ملاحظات افزوده است و آن اصل متنوعسازی داراییها برای ایجاد مصونیت در مقابل شوکهای ژئوپلیتیک است.

الحاق شبه جزیره کریمه به روسیه در سال2014 و شروع بحران اوکراین در سال2022 منجر به افزایش تحریمهای غرب علیه داراییهای روسیه از جمله ذخایر بانک مرکزی این کشور شد. این فشارها توجه مجدد کشورها بهویژه روسیه و شرکای تجاری آن را به لزوم متنوعسازی ذخایر معطوف کرد و این کشورها به سمت کاستن از وابستگی ذخایر خود به داراییهای دلاری و همچنین داراییهای تحت کنترل متحدان آمریکا حرکت کردند. فلز زرد از این شرایط منتفع شد. طلا دارایی باثبات و نسبتا نقدپذیری است که میتوان از آن خارج از سیستمهای پرداخت بینالمللی همچون سوئیفت استفاده کرد. این فلز ارزشمند همچنین بهطور تاریخی در دورههای تشدید نااطمینانیها عملکرد خوبی از خود نشان داده است. براساس گزارشهای شورای جهانی طلا، بانکهای مرکزی در سال2022 با خرید هزار و 136 تن طلا رکورد جدیدی ثبت کردند. بانکهای مرکزی در سه فصل اول سال2023 نیز 800تن طلا خریداری کردند.

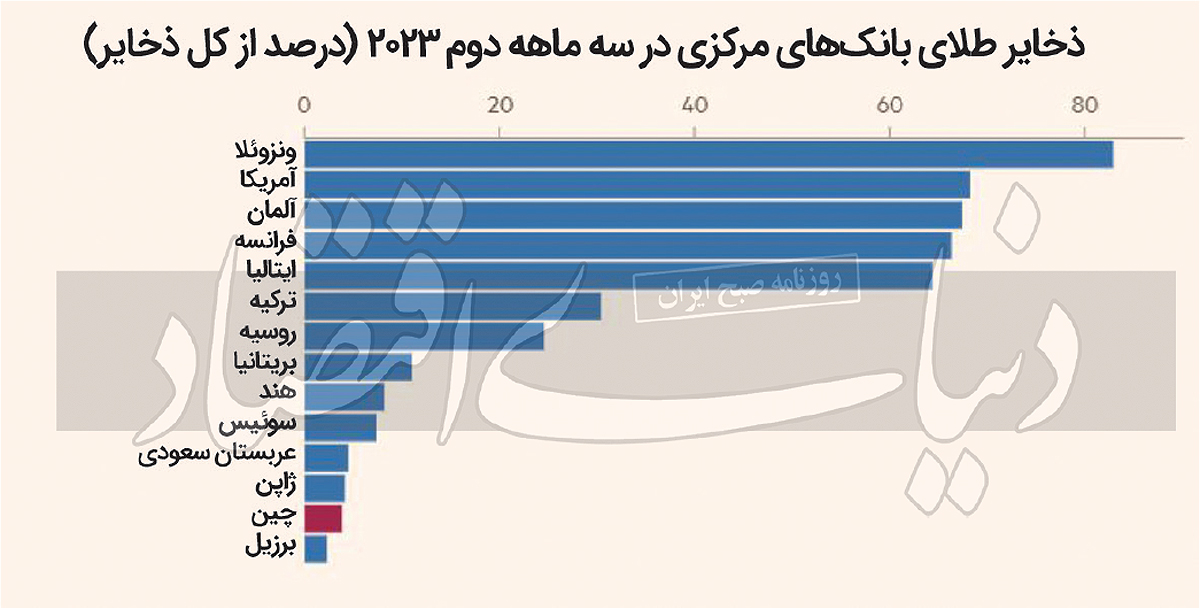

اقتصادهای نوظهور بهویژه چین و ترکیه در زمینه خرید فلز زرد پیشتاز بودهاند. چین درسال جاری با خرید 181تن طلا در 9ماه منتهی به 30سپتامبر، با فاصله بزرگترین خریدار طلا بوده و ذخایر خود را به 2هزار و 192 تن افزایش داده است. اما اگر این کشور بخواهد متنوعسازی بیشتری در ذخایر خود انجام دهد، ظرفیت بیشتری برای خرید طلا دارد. تنها 4درصد از مجموع ذخایر دارایی چین به این فلز ارزشمند اختصاص یافته است که جزو کمترین نسبتها درمیان بانکهای مرکزی جهان محسوب میشود. درمقایسه، ذخایر طلای روسیه مقداری کمتر از یکچهارم کل ذخایر این کشور است و طلا 26درصد ذخایر دارایی ترکیه را تشکیل میدهد. حدود دوسوم ذخایر خارجی آمریکا و آلمان نیز بهصورت طلا نگهداری میشود. نظرسنجی شورای جهانی طلا در ماه مه نشان داد که بانکهای مرکزی دوسوم اقتصادهای نوظهور و 39درصد اقتصادهای پیشرفته انتظار دارند که ذخایر طلایشان تا پنج سال آینده به حداقل 16درصد از کل ذخایر دارایی آنها افزایش یابد.

علاوه بر بانک مرکزی چین، خانوارهای این کشور که از دیرباز بزرگترین مصرفکنندگان طلا در جهان بودهاند، برای خرید بیشتر فلز زرد انگیزه دارند. حساب سرمایه بسته این کشور و بازارهای مالی کمتر توسعهیافته آن، گزینههای مدیریت ثروت را برای چینیها محدود میکنند. بهطور تاریخی، نگاه خانوارها در چین برای سرمایهگذاری به مسکن، بازارهای سهام محلی و سپرده بانکی بوده است. اگر دولت موفق نشود که ثبات پایداری در قیمت املاک ایجاد کند، اقتصاد چین و بازارهای سهام این کشور کماکان با چالش روبهرو خواهند بود. در چنین شرایطی معقول بهنظر میرسد که پسانداز خانوار برای حفظ ارزش سرمایه به سمت بازار طلا حرکت کند. تلاش سرمایهگذاران برای پوشش ریسکهای ژئوپلیتیک و اقتصادکلان نیز میتواند عامل دیگری باشد که باعث شود طلا در سال2024 نقش بزرگتری بازی کند.

سال آینده در بسیاری از کشورها انتخابات برگزار خواهد شد و بیش از نیمی از مردم جهان رهبران خود را برمیگزینند. نتایج این رقابتهای سیاسی پتانسیل ایجاد تغییرات سیاستی عمده در کشورهای کلیدی مانند آمریکا، تایوان و مکزیک را دارد. این رایگیریها همچنین ممکن است باعث تشدید نااطمینانیهای ژئوپلیتیک شده و انتظارات برای رشد اقتصادی را بهطور منفی تحت تاثیر قرار دهد. عدم تحقق امیدها برای وقوع «فرود نرم» و بیثباتی اقتصادی میتواند شرایط مساعدی برای رشد قیمت طلا ایجاد کند.

راه صعود طلای جهانی در سال آینده هموار میشود؟

مسیریابی اقتصاد ۲۰۲۴آمریکا

دنیای اقتصاد: تحلیلگران دویچه بانک در چشمانداز جدید جهانی روز دوشنبه با اشاره به ملایم شدن دادههای اقتصادی تاکید کردند: «شواهد گویای آن است که یک رکود خفیف میتواند در نیمه اول سال 2024 در آمریکا رخ میدهد و اقتصاد این کشور را تحت تاثیر قرار خواهد داد.» همچنین آنها اعلام کردند: «انتظار میرود نرخ بیکاری در سال 2024 به 4.6 درصد برسد که نسبت به ارقام منتشر شده در اکتبر با نرخی معادل 3.9 درصد، رشد چشمگیری خواهد داشت.» در راستای این موضوع برخی از اقتصاددانان اعلام کردند که در سازوکار اقتصادی اثر سیاستهای انقباضی در بلندمدت آشکار خواهد شد، اما زمان آن مشخص نخواهد بود. بر این اساس به نظر میرسد که برخی از تبعات عملکرد ضد تورمی پاول خود را در اوایل سال 2024 نشان دهد.

جیم رید، رئیس اقتصاد جهانی نیز گفت: «زمان مورد نظر برای آشکار شدن تبعات سیاستهای پولی انقباضی بانک مرکزی باید از زمان اتخاذ سیاستهای ضد تورمی حدود 19 تا 28 ماه گذشته باشد. آمارها نشان میدهد که از نخستین سیاست پولی فدرال رزرو حدود 20 ماه گذشته است. بر این اساس وقوع رکود احتمالی در سال 2024 دور از انتظار نخواهد بود، اما این رکود ادامهدار و شدید نیست. بنابراین برآورد ما این است که سیاستگذاران فدرال رزرو در ژوئن 2024 سیاستهای انبساطی را آغاز کرده و آن را حدود 0.5 واحد درصد افزایش دهد.» این درحالی است که شاخص قیمت مصرفکننده همچنان بالاتر از هدف بانک مرکزی قرار دارد و در ماه اخیر به 3.2 درصد رسید.» اما در مقابل رکود احتمالی ایالاتمتحده در سال آتی باید گفت که بازارهای جهانی رکوردهای قیمتی متعددی را میتوانند تجربه کنند؛ زیرا با کاهش نرخ بهره شاخص دلار در مسیر نزولی قرار خواهد گرفت و حمایت سه رقمی را از دست میدهد.

با وقوع این رویداد طلای جهانی نیز که اکنون در سقف شش ماهه خود قرار گرفته است به 2300 دلار نیز خواهد رسید. در پیرامون این بحث برخی از افراد صاحبنظر افزودند که با وقوع فرضیه احتمالی، فلز زرد پتانسیل کسب کانال 3هزار دلاری را در سال 2025خواهد داشت. قابل ذکر است که با افزایش قیمت اونس طلا در روزهای اخیر و تداوم روند نزولی دلار جهانی، دارایی بازارهای ریسکی شیب کاهشی به خود گرفتند. دلیل این امر را میتوان هجوم سرمایه ریسکگریز بازار کریپتو به بازار طلا دانست. آنها با صعود قیمت طلا به بالاترین میزان خود در نیمسال اخیر ترجیح دادند تا داراییهای خود را با هدف کسب سود بیشتر به این بازار انتقال دهند. بر این اساس لیدر بازارهای ریسکی در نخستین روز معاملاتی بازارها در روز دوشنبه حمایت کانال 37 هزار دلاری را از دست داد و به 36 هزار و 900 دلار رسید. اما سوالی که مطرح میشود این است که این روند در سال آتی نیز قابل مشاهده خواهد بود؟ در پاسخ به این سوال تحلیلگران گفتند واکنش معاملهگران و سرمایهگذاران عملکردی هیجانی به شمار میرود و به نظر میرسد با نزول شاخص دلار به محدوده دورقمی و افزایش پابهپای بازارهای جهانی، شاهد چنین رفتاری نخواهیم بود.