«دنیایاقتصاد» اصلاحات ۳۶۰ درجهای برای صندوقهای بازنشستگی را بررسی میکند؛ طرحهای بازنشستگی در کشورها

چتر بورسی بازنشستهها

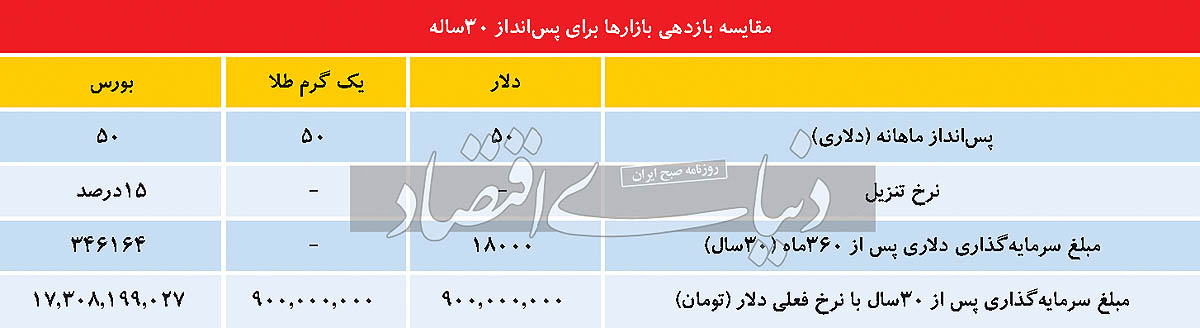

علی قاسمی: ناترازی صندوقهای بازنشستگی، به یکی از معضلات اقتصادی و اجتماعی روز ایران تبدیل شده و شرایطی را رقم زده است که معلوم نیست نسلهای آینده پشتوانه مناسبی برای دوران ازکارافتادگی یا بازنشستگی خود دارند یا خیر. مجلس نیز چاره کار را افزایش سن بازنشستگی دانسته و به جای حل بحران این صندوقها و جبران کاستیهای دولت در قبال این صندوقها ترجیح داده است از نیروهای کار استفاده بیشتری شود. این سیاست مجلس هفتههاست که مورد انتقاد قرار گرفته است و همچنان سطح نااطمینانیها نسبت به آینده صندوقها رو به افزایش است. بنابراین انگیزه مردم نیز برای پرداخت پول بیمه کاهش یافته است. اگر صندوقهای بازنشستگی در آینده به بحران تبدیل شوند، نهتنها مسائل اقتصادی مورد تهدید قرار میگیرد، بلکه یکی از بحرانهای اجتماعی پیشروی کشور خواهد بود. بنابراین به نظر میرسد، اکنون که مسوولان کشور برای درمان بیماری ناترازی در کشور راهحل جامعی پیدا نکردهاند، خود مردم باید با سرمایهگذاری صحیح، آینده خود را تضمین کنند. حتی ممکن است برخی از سرمایهگذاریها با ریسک بالایی همراه باشند، اما پولی که در بازنشستگی پرداخت میشود بسیار کمتر از آن است که برخی را به فکر سرمایهگذاری همراه با ریسک سوق ندهد. در این گزارش به بررسی سهگزینه سرمایهگذاری پرداخته شده است که میتواند در 30سال آینده بازدهیهای مختلفی را به همراه آورد. اولین گزینه، سرمایهگذاری دلاری پول ماهانه بیمه؛ گزینه دوم، خرید یکگرم طلا به طور ماهانه و گزینه سوم سرمایهگذاری در بورس است که میتواند نسبت به دو گزینه دیگر خطرات بیشتری به همراه داشته باشد. در ادامه به بررسی بازدهی این سه گزینه پرداخته شده و با مستمری بازنشستگان مقایسهای صورت خواهد گرفت. به نظر میرسد صندوقهای بازنشستگی با حفظ شرایط فعلی ناتوانتر از آن باشند که بتوانند آیندهای حداقلی را برای واریزکنندگان حق بیمه فراهم کنند.

نگهداری حق بیمه به صورت دلاری

در اقتصادی که در حال حاضر با بهره حقیقی منفی دست و پنجه نرم میکند، نمیتوان سرمایه آینده را به بانکهای آن سپرد تا تضمینی برای آینده باشند. با تورم 45درصدی بعید است بانکها و صندوقهای درآمد ثابت بتوانند سرمایه خوبی را برای دوران ازکارافتادگی جمعآوری کنند. اما یکی از گزینههای سرمایهگذاری میتواند پسانداز دلاری باشد. اگر حق بیمه فعلی 2میلیون و 500هزار تومان باشد، احتمالا حق بیمه دلاری 50دلار در ماه خواهد بود. با احتساب اینکه فرد در پایان 30سال بازنشسته شود، به ارزش امروز 18هزار دلار یا 900میلیون تومان سرمایه خواهد داشت. این در حالی است که ارقام پرداختی به بازنشستگان 10میلیون تومان است؛ البته مستمری بازنشستگان به اندازه دلار رشد نخواهد کرد. سرمایهگذاری دلاری این ریسک را دارد که دولت قوانینی را نسبت به پسانداز ارزی وضع کند و حتی مالیات سنگینی را نیز به آن تخصیص دهد. با این حال، سرمایهگذاری دلاری گزینه مناسبی برای حفظ ارزش پول است.

طلا؛ سرمایهگذاری امن

طلا نیز که همواره گزینه امنی برای سرمایهگذاران جهان و ایران بوده است، میتواند یکی از انتخابها برای پسانداز باشد. با توجه به آنکه مظنه هر گرم طلای 18عیار حدود 2میلیون و 500هزار تومان است، اگر هر ماه یکگرم طلا پسانداز شود، احتمالا در پایان 30سال، فرد 360گرم طلا خواهد داشت که حدود یکمیلیارد تومان ارزش دارد. این گزینه نیز مانند دلار میتواند بهعنوان پسانداز بهتر از مستمری اندک بازنشستگی باشد. قطعا نگهداری طلا بسیار سخت است و مسائل امنیتی را برای افراد رقم خواهد زد. اما اکنون با رونق صندوقهای بورسی میتوان سبدی از طلای فیزیکی و صندوقهای طلا را نگهداری کرد. برخی از صندوقهای طلا عمده سرمایه خود را در شمش طلا و برخی در سکه طلا سرمایهگذاری میکنند. انتخاب گزینه مناسب در میان صندوقهای طلا میتواند تضمین مناسبی برای آینده افراد باشد.

بورس؛ پرریسک اما جذاب

بورس با وجود آنکه ریسک بالایی دارد و همواره یکی از بازارهایی است که از ریسکهای سیاسی و اقتصادی تاثیر بالایی میپذیرد، همواره قدرت سودآوری خود را نمایان کرده است. بازار سهام طی چند سال اخیر موفق شده است بازدهی را نصیب سرمایهگذاران کند که از دلار بسیار بهتر بوده است. همواره بازار سرمایه طی بلندمدت گزینه جذابتری بوده است. اما دوام آوردن در این بازار با ریسکهایی که دولت هرساله بر آن وارد میکند کار طاقتفرسایی است. اگر به طور کاملا ساده حق بیمه 50دلار فرض شود، با پسانداز ماهانه این مبلغ در بورس و خرید سهام متنوع و کمریسکتر میتوان بازدهی بسیار بالاتری نسبت به دلار و طلا کسب کرد. بازدهی متوسط دلاری بازار سهام حدود 15درصد است و ارزش آتی اقساط مساوی 50دلار در ماه عدد بزرگی را حاصل میکند؛ به طوری که اگر این عدد محاسبه شود، در پایان 30سال رقمی معادل 346هزار دلار را نصیب سرمایهگذاران خواهد کرد که به نرخ دلار امروز، حدود 17میلیارد تومان خواهد بود؛ رقمی که دستیابی به آن با ریسک بالایی همراه است. اما توسعه نهادهای مالی نظیر سبدگردانها و شرکتهای مشاور سرمایهگذاری میتواند به کمک سرمایهگذاران غیرحرفهای آید. همچنین بهبود و گسترش ابزارهای معاملاتی جهت پوشش ریسک میتواند تا حدودی خطرات ناشی از سرمایهگذاری در بازار سهام را کاهش دهد. رونق صندوقهای مختلف سهامی درآمد ثابت صندوقهای سرمایهگذاری و بخشی و همچنین صندوقهای پوشش ریسک که به زودی وارد بازار خواهند شد، احتمالا ریسکهای بازار سرمایه را برای پسانداز تا حدودی کاهش خواهد داد. همچنین تجربه سالهای گذشته این اطمینان را به سرمایهگذاران خواهد داد که بازار سرمایه بهتر از دلار و طلا به آنها بازدهی خواهد داد.

منوی سرمایهگذاری بازنشستگان

نگاه۳۶۰ درجه به اصلاح صندوقها