P/E به کمتر از میانگین ۱۴۰۲ رسید

تقابل ریسک و ارزندگی

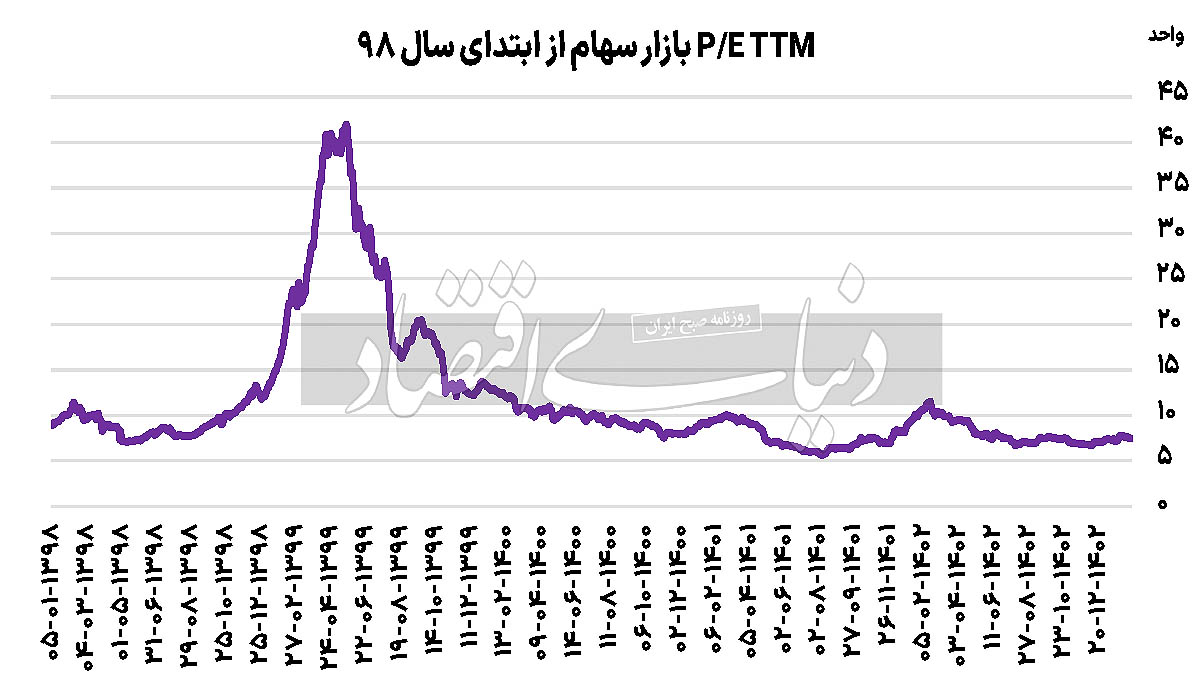

علی عبدالمحمدی : بررسی نسبت قیمت به سود گذشتهنگر بازار سهام نشان میدهد که P/E TTM بورس در روز گذشته به 7.44 رسیدهاست. میانگین این نسبت در سالگذشته، 8.17 بودهاست و با ارقامی که در روزهای فعلی در این نسبت تجربه میشود، میتوان گفت که بازار به لحاظ محدوده ارزندگی از نظر سود ساختهشده در 12 ماه گذشته، در نقاط ارزندهتری نسبت به سالقبل قرار دارد.

یکی از نسبتهای مالی پرکاربرد در تجزیه و تحلیل وضعیت سهام شرکتهای مختلف، نسبت قیمت به سود (P/E) است. در صورت این کسر، قیمت حالحاضر سهام قرار دارد و در مخرج نیز سود ساختهشده به ازای هر سهم قرار گرفتهاست. صنایع مختلف با توجه به نوع پارامترهای تاثیرگذار بر سودآوری آنها و چشمانداز کسب بازدهی، میانگینP/Eهای مختلفی دارند. طبیعتا در حالت عادی و در یک صنعت خاص، اگر سهم P/E پایینتر از متوسط سهمهای آن صنعت باشد، برای سرمایهگذاری گزینه مناسبتری تلقی میشود، البته گفتنی است که سایر فاکتورهای تحلیلی سهم موردنظر نیز در کنار P/E باید مورد بررسی قرار بگیرد. همچنین ذکر این نکته ضروری است که بعضا P/Eهای بالا در بعضی سهمها، نشانگر سودآوری احتمالی آتی آن سهم است، یعنی بازار احتمال افزایش سودآوری شرکتی را پیشبینی کرده و به همین دلیل قیمت بیشتری برای سهام آن شرکت درنظر گرفتهاست. طبیعتا کاهش قیمت سهم در بازار و افزایش سودآوری شرکت سبب میشود که این نسبت با کاهش مواجه شود و متقابلا افزایش قیمت سهم و کاهش سودآوری شرکت، موجبات افزایش این نسبت را فراهم میکند.

منظور از P/E TTM چیست؟

TTM مخفف Trailing Twelve Months است که این عبارت بهمعنای 12ماه گذشته است. دلیل نامگذاری TTM این است که برای محاسبه این نسبت، عملکرد 12 ماه اخیر شرکت مورد بررسی قرار میگیرد. شرکتها در پایان هر فصل، صورتهای مالی سهماهه خود را منتشر میکنند و به همیندلیل برای محاسبه سود TTM باید سود گزارش شده در 4 فصل اخیر موردتوجه قرار گیرد؛ در واقع نسبت قیمت به سود گذشتهنگر بازار، نشاندهنده مقدار پولی است که سرمایهگذاران حاضرند به ازای هر یک ریال سود ساختهشده در دوازده ماه اخیر شرکت بپردازند؛ مثلا اگر قیمت سهام شرکتی در بازار هزارتومان باشد و شرکت در 4 فصل اخیر، 200تومان سود به ازای هر سهم ساخته باشد،

P/E TTM سهم 5 خواهد بود. یکی از مزایای اصلی نسبت P/E این است که یک پارامتر ساده و قابلمحاسبه است که تصویری فوری از ارزشگذاری یک شرکت را ارائه میدهد. نسبت P/E میتواند تحتتاثیر انتخابهای حسابداری، دستکاری سود و متغیرهای خاص صنعت قرار گیرد که آن را به معیاری با قابلیت اعتماد کمتر برای تجزیه و تحلیل سهام در برخی صنایع (مانند شرکتهای فصلی یا شرکتهای فناوری با رشد بالا) تبدیل میکند. همچنین بررسی مدل TTM برای شرکتهایی که دارای نوسانات زیادی در فعالیت خود هستند و با تغییرات شدیدی همراه هستند، کاربردی نیست.

بررسی نسبت در سنوات اخیر

بررسی این نسبت در سالهای اخیر نشان میدهد که با رشد تاریخی قیمتها در بورس تهران در سال99، این نسبت به مقادیر تاریخی بیش از 40واحد رسیدهاست. بعد از ریزش قیمتها در سال99 دو عامل سبب تعدیل این نسبت و بازگشت به سمت میانگین تاریخی شدهاست. اول اینکه صورت این کسر که در واقع قیمت سهام مختلف بازار است، با افت قیمتی که تجربه شد، کوچکتر شد که این موضوع موجبات افت این نسبت را فراهم کرد. از سوی دیگر با افزایش نرخ ارز در آن سال، در فصول بعد، اثر آن افزایش نرخ ارز در سود شرکتها نمایان شد و با افزایش سود شرکتها، مخرج کسر بزرگتر شد و این موضوع نهایتا به تعدیل نسبت P/E ختم شد. در پاییز سال1401، این نسبت به حوالی کف چندین ماهه خود رسیده بود و از همان نقاط رشد بازار آغاز شد و تا اردیبهشت1402 نیز ادامهدار بود. بهنظر میرسد که در مقطع کنونی، ریسکهایی که حوالی بازار سهام وجود دارد، مانع از آن میشود که کلیت بازار P/E بالایی به خود بگیرد. ریسک تصمیمات خلقالساعه و ریسک تنشهای ژئوپلیتیک منطقهای از مهمترین عواملی است که مانع از افزایش قیمتها در بازار سهام شدهاست، پس همانطور که مشاهده میشود ریسکها مانع از آن شدهاند که بازار P/E بالایی به خود بگیرد.