بلومبرگ در گزارش خود بررسی کرد

تبخیر پساندازهای آمریکاییها

رکود یا رونق؟ مساله این است

در سهماهه گذشته، به نظر میرسید افزایش بازدهی واقعی و اسمی از تلاشهایی نشات میگیرد که برای کاهش تورم بدون رکود در آمریکا صورت گرفته است. اکنون این پویایی بر اساس چنین نتیجه خوشبینانهای کمترقانعکننده به نظر میرسد، زیرا بازیگران بازار اوراق قرضه طرفهای خود را تغییر میدهند و به دنبال بازدهی بالاتر در وضعیت مازاد عرضه اوراق خزانهداری هستند. این امر با افزایش دلار آمریکا و افزایش نرخها در سراسر سیستم مالی جهان، از وام مسکن گرفته تا اوراق قرضه پربازده و فراتر از آن، پیامدهای گستردهای داشته است. ترکیبی از بازدهی بالاتر، دلار قویتر آمریکا و قیمتهای بالاتر نفت، وضعیتی آسیبزا برای شرکتهاست. این موضوع باید در اظهارات آیندهنگر در رابطه با سود در اواخر این ماه آشکار شود. نتیجه احتمالا این خواهد بود که رکود درآمدی در این سه ماه ادامه یابد و سهام همراه با بازده اوراق قرضه پایین بیاید. این دیدگاه که اقتصاد حتی در مواجهه با افزایش تاریخی نرخهای بهره کوتاهمدت میتواند شکوفا شود، خود باعث افزایش نرخهای بلندمدت میشود و همین پیشبینیها را محکوم میکند. این دیدگاهی بود که بر این چرخه تجاری و نتایج بازارمحور متمرکز بود.

تام اورلیک و آنا وونگ، اقتصاددانانی که با بلومبرگ مصاحبه کردهاند، نیز همین دیدگاهها را تایید کردهاند و با دید گستردهتری این چرخهها را بررسی کردهاند. پیشبینی رکود برای اقتصاددانان بسیار دشوار است، زیرا ارائه یک پیشبینی درباره رکود بسیار پیچیده است. معمولا فرض میشود آنچه بعدا در اقتصاد اتفاق میافتد نوعی بسط آنچه قبلا اتفاق افتاده است در اصطلاح تخصصی این وضعیت یک فرآیند خطی نامیده میشود، اما رکودها رویدادهای غیرخطی هستند. ذهن انسان در فکر کردن درباره فرآیندهای غیرخطی چندان خوب نیست. تفکر خطی به معنای برونیابی وضعیت موجود بدون در نظر گرفتن تاثیر تاخیر افزایش نرخ بر استقراض خانوارها و شرکتهاست. برای مثال، در ماه مارس دیدیم وقتی بانک سیلیکون ولی و چند بانک منطقهای دیگر شکست خوردند، این تفکر چگونه ناقص بود. در پشت پرده در اواخر سال 2022 و اوایل سال 2023، استرسهای سیستم بانکی ناشی از کاهش شدید قیمت داراییها، دامن خود را میگرفت. سپس تقریبا بدون هشدار به نظر میرسید که ما در یک بحران کوچک بانکی قرار داشتیم. این همان نوع غیرخطی بودن اورلیک و ونگ است.

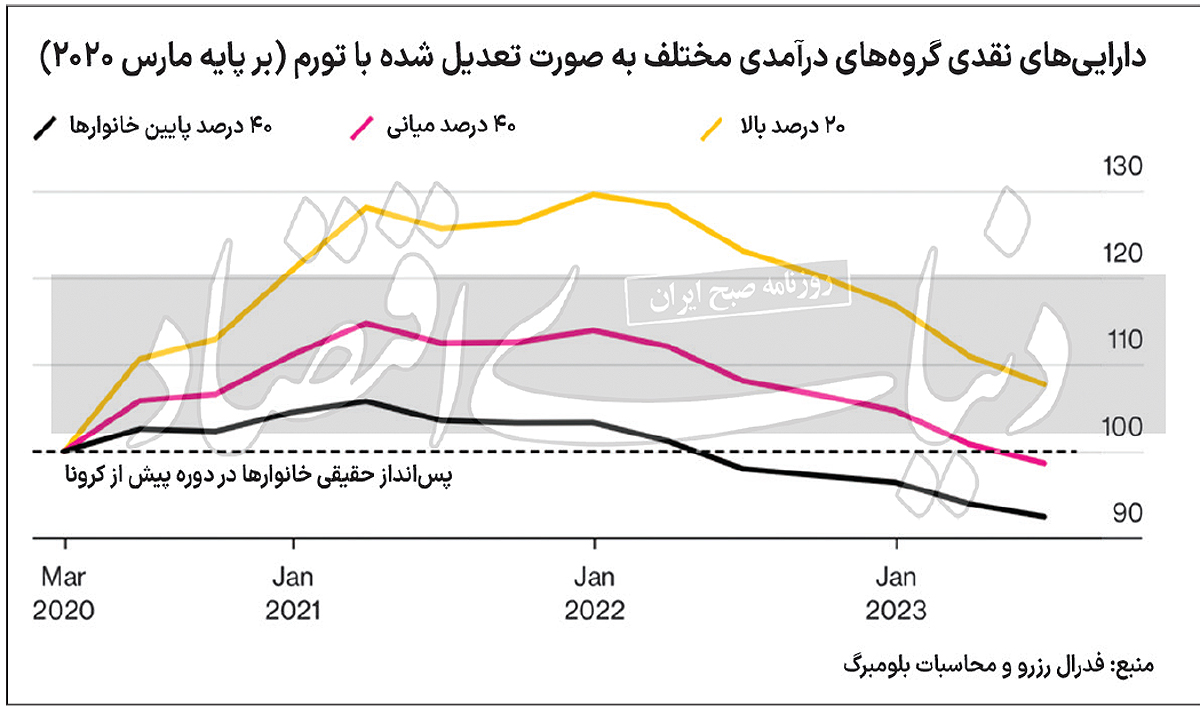

پسانداز اضافی در حال کاهش

در طول همهگیری و تا سال جاری، اثر حاصل از نقلوانتقالات دولتی عامل موثری برای رشد بخش خصوصی بوده است. اما فدرال رزرو سانفرانسیسکو اخیرا محاسبه کرده است که پساندازهای اضافی ناشی از همهگیری تا سپتامبر تمام خواهد شد. درواقع، بخش اقتصاد بلومبرگ محاسبه کرده است که 80درصد از کارگران کمتر ثروتمند درحالحاضر در مجموع پول نقد کمتری نسبت به زمان شروع همهگیری دارند. از آنجایی که تورم، افزایش هزینههای اجاره و نرخهای بهره بالاتر در اوایل سال 2022 رخ داد، این پسانداز برای 40درصد پایین خانوارها تمام شده بود. اما امسال همین اتفاق برای 40درصد میانی رخ داده است، و پساندازهای ناشی از همهگیری برای 20درصد بالای جامعه نیز در یک مسیر نزولی قرار دارد. از آنجایی که خانوارهای با درآمد بالاتر تمایل دارند بههرحال بیشتر پسانداز کنند، به نظر میرسد حمایت از هزینههای مصرفکننده کم و بیش از بین رفته است. پی بردن به اینکه این چرخه تجاری چگونه پیش میرود بستگی به اتفاق بعدی با نرخ پسانداز شخصی دارد. در ماه اوت، نرخ پسانداز خانوارهای ایالات متحده به 9/ 3درصد از درآمد قابلتصرف کاهش یافت.

مانند بسیاری از چیزها، نقطهعطف واقعی در نمودار دوران همهگیری است، زیرا زمانی که ایالات متحده در یک قرنطینه سراسری بود، نرخ پسانداز به 32 درصد رسید. اما میبینید که ما درحالحاضر به پایینترین حد این محدوده نزدیک شدهایم. در نظر گرفتن میانگین ساده هر ماه از سال 1959 تا به امروز نشان میدهد که خانوارهای ایالات متحده در شش دهه گذشته هر ماه حدود 5/ 8درصد از درآمد قابلتصرف خود را پسانداز کردهاند. اگر تمام دادههای ماهانه از سال 1991 به بعد را نیز حساب کنید، این رقم 4/ 9درصد است. پس باید 9/ 3درصد پسانداز را رقم پایینی در نظر بگیریم.

ما نرخهایی داریم که معمولا در طول حبابهایی مانند دوره پس از سال 2004 با شکلگیری حباب مسکن یا تحت فشارهای رکودی مانند سال 2008 بسیار پایین آمده است. اواخر دهه 1990 نیز نمونه دیگری بود، زمانی که نرخ پایین پسانداز، ناشی از اثرات ثروت بازار سهام، از طریق حباب ادامه یافت. اگر نرخ پساندازهای شخصی به اندازه کافی افزایش یابد، با توجه به اینکه 20درصد خانوارها پساندازهای دوره همهگیری خود را کاهش میدهند، اقتصاد ایالات متحده را وارد رکود خواهد کرد. البته اقتصاد تنها مربوط به عادات خرج کردن خانوارها نیست، بلکه تصمیمات سرمایهگذاری کسبوکارها و در دسترس بودن اعتبار است. فروپاشی بانک SVB یک ضربه در آن جبهه بود، اما این ضربه چندان مرگبار نبود، زیرا اعتبار فقط کمی کاهش یافت.

واکنش محتاطانه

تحلیلگر بلومبرگ انتظار دارد تا زمانی که بازدهی بالاست، ترازنامهها را تحت فشار نگه دارد. در نتیجه از آنجایی که برنامه تامین مالی مدت بانکی که در ماه مارس آغاز شد، اجازه میدهد اوراق خزانه به فدرال رزرو با نرخ همتراز وام داده شود، موسسات اعتباری مجبور نخواهند شد با افزایش نرخهای بهره، اقدام به وامدهی سریع بکنند. این بدان معناست که سیگنال داراییها در بازار فروش برای اکثر موسسات مالی خطرناک نیست. بااینحال، از آنجایی که آنها همچنان به دلیل نرخهای پایین سپرده با فشار مالی مواجه هستند، انگیزهشان برای دستیابی به بازدهی با شرطبندیهای پرخطر افزایش مییابد.

درست همانطور که در دهه 1980، آخرین باری که با افزایش نرخها با این مشکل مواجه شدیم، ناشران اوراق قرضه با بازدهی بالا واقعا میتوانستند سود ببرند. البته، در دهه 1980، تحمل مقررات برای پسانداز و وامهای ورشکسته در نهایت منجر به یک مشکل گسترده شد. واکنش دیگر و محتاطانهتر به زیان مهار در دسترس بودن اعتبار است که به انتقال فشارهای فدرال رزرو از طریق کانال اعتباری به اقتصاد کمک میکند. این همان چیزی است که فدرال رزرو میخواست اتفاق بیفتد و انتظار دارد با تاخیر اتفاق بیفتد. اما تجربه بحران S&L در دهه 1980 به شما میگوید که حتی پس از رکود اقتصادی، مشکلات بلندمدتتر ترازنامه میتواند به دلیل انگیزههای نادرست منجر به نتایج بد شود.