چرا ربط دادن کل ناترازی شبکه بانکی به بنگاهداری بانکها پر ابهام است؟

آدرس غلط در بنگاهداری بانکها

در سالهای اخیر هم که دیوار کج نظام بانکی کشور بر روی آن خشت کج اول سر برآورد و مشکلات عمیق و نگرانکننده آن عیان شد، نقد نظام بانکی به نقل رایج همه مجالس تبدیل شده است و در غیاب اراده جدی و منسجم نهاد ناظر، همگان بدون دغدغه داشتن شناختی تخصصی، روشن و دقیق، به خود اجازه میدهند تا راهحلهای اصلاح نظام بانکی را به سلیقه خود بر در و دیوار شهر نقاشی کنند و در تریبونهای رسمی برای آن رپورتاژ بروند. هرکسی از ظن خود یار اصلاح نظام بانکی شده است. موضوع این یادداشت پرداختن به یکی از چالشهای پرحاشیه نظام بانکی است که در محافل عمومی تحت عنوان «بنگاهداری» از آن یاد میشود. در ادامه با اشاره به بسترهای قانونی و مقرراتی ایجاد آن و مروری کوتاه بر تجارب جهانی موجود، تلاش خواهد شد ضمن ریشهیابی این چالش، جایگاه واقعی آن از نظر سطح اهمیت و اثرگذاری در مقایسه با سایر دلایل ناترازی نظام بانکی مورد ارزیابی قرار گیرد.

تصویب قانون رفع موانع تولید و مقررات مربوطه

فرض کنید هرکدام از ما مدیرعامل فرضی یک بانک در دهه 80 و 90 بودهایم. هیچ مقررات محدودکنندهای برای سرمایهگذاری در بخشهای اقتصادی مختلف وجود ندارد و اساسا نهاد ناظر بانکی حساسیتی روی دامنه فعالیتهای مجاز بانکها ندارد. با توجه به بازدهی بخش مسکن یا سایر بخشهای اقتصادی، تصمیم به هدایت اعتبار به سمت بخشهای پربازدهتر در اقتصاد میگیرید. این هدایت اعتبار ممکن است از طریق اعطای تسهیلات به شرکتهای وابسته خود بانک - که در بخشهای مختلف اقتصادی سرمایهگذاری میکنند- صورت گیرد و هم از طریق اعطای تسهیلات به شرکتهایی که در ابتدا لزوما از اشخاص وابسته بانک تحت مدیریت ما نیز نبودند. دور از انتظار نیست که به مرور بانک به سمت ایجاد اشخاص وابسته جدید یا تملک آنها نیز حرکت کند تا گردش منابع در تمام زنجیره را تحت کنترل خود داشته باشد.

نوعی گرایش برای تبدیل شدن به هلدینگهای بزرگ اقتصادی که نمونه مشابه آن در پیشینه صنعت بانکداری اغلب کشورهای دیگر نیز وجود داشته است. همزمان و در چنین فضایی، دولت نیز گاهی بانکها را نه فقط به اعطای تسهیلات بلکه به سرمایهگذاری مستقیم در بخشهای زیربنایی مانند انرژی و زیرساخت -مانند ساخت آزادراه- که اتفاقا دوره بازگشت سرمایه طولانیمدتی نیز دارند، تشویق میکند. حال در وضعیتی که به دلیل شرایط تورمی، انگیزههای اقتصادی حضور در سایر بخشهای اقتصاد همچنان به قوت خود باقی هستند و داراییهایی از این جنس نیز تا حدی وارد ترازنامه بانکها شدهاند (و در نبود سازوکارهای نظارت، احتمالا مملو از تعارض منافع و مخاطرات مالی و حقوقی هستند) بهیکباره قانونی تصویب میشود که هر نوع سرمایهگذاری برای بانکها را ممنوع میسازد و حتی مدیران بانکها را با جرایم و تنبیهات سنگین، مجبور به واگذاری سریع داراییهایی میکند که از امروز دیگر «مازاد» تلقی میشوند.

بیش از 8 سال از زمانی که قانونگذار و بهتبع آن نهاد ناظر بانکی مسیری افراطی درخصوص حلوفصل مساله سرمایهگذاریهای غیربانکی و داراییهای مازاد بانکها را آغاز کرده است میگذرد. تصویب قانون رفع موانع تولید و مفاد مواد 16 و 17 آن در سال 1394، شروع چالشهایی برای مدیریت بانکها بود. بر اساس بند الف ماده 16 این قانون، کلیه بانکها و موسسات اعتباری موظف شده بودند تا ظرف مدت سه سال (تا سال 1397)، سالانه حداقل 33درصد از اموال مازاد خود و شرکتهای تابعه خود را (به تشخیص شورای پول و اعتبار) واگذار کنند. همچنین بر اساس بند ب این ماده، بانکها باید طی همین مدت، سهام تحت تملک خود و شرکتهای تابعه خود را در بنگاههایی با فعالیت غیربانکی (با تشخیص بانک مرکزی) واگذار میکردند.

در ماده 17 این قانون آمده است؛ درصورت عدمانجام تکالیف فوق، علاوه بر مجازاتهای مذکور در ماده 44 قانون پولی و بانکی کشور و مجازاتهای حرفهای برای مدیرعامل و اعضای هیاتمدیره، سود بانکها با منشأ فعالیتهای غیربانکی (شامل بنگاهداری و نگهداری سهام) در سال اول اجرای قانون مشمول 28درصد مالیات خواهد شد و هرساله 3 واحددرصد به آن افزوده میشود تا به 55درصد برسد. در بند بعدی همین ماده، نرخهای مالیاتی فوق برای عایدی سالانه (از محل افزایش ارزش) املاک غیرمنقول مازاد در مالکیت بانکها نیز تعیین شده است.

پس از تصویب قانون رفع موانع تولید، دو دستورالعمل «سرمایهگذاری در اوراق بهادار» و «نحوه واگذاری اموال مازاد موسسات اعتباری» برای تعیین حدود فعالیتهای بانکی و اموال مازاد بانکها توسط شورای پول و اعتبار تصویب و ابلاغ شد. براین اساس تعریف مشخصی برای فعالیتهای بانکی ارائه و سقف سرمایهگذاری در این دسته از فعالیتها به میزان 20درصد سرمایه پایه موسسه اعتباری تعیین شد. همچنین سرمایهگذاری در فعالیتهای غیربانکی بهطور کامل ممنوع اعلام شد. از طرفی در دستورالعمل دوم، بانکها موظف به واگذاری اموال مازاد خود و شرکتهای تابعه خود بدون تفکیک قابلتوجهی بین ارادی یا قهری بودن آن و صرفا از طریق مزایده شدند.

از ابتدای ابلاغ این دو دستورالعمل، نقدهایی بر ترتیبات مقرر در آنها وارد میشد. برخی از این اشکالات پس از چند سال و بعد از ازبین رفتن فرصتهای مناسبی برای بانکها که بسیاری از آنها اتفاقا در راستای مولدسازی و واگذاری داراییهای مازاد بود، به مثابه نوشدارویی بعد از مرگ سهراب در دستورالعملها اعمال و اصلاح شد.

تردیدی نیست که نیت سیاستگذار در آن مقطع، حرکت در مسیر اصلاح نظام بانکی و کاهش ناترازی بانکها از طریق واگذاری داراییهای منجمد بوده است. در واقع نهاد ناظر، به یکباره متوجه آنچه در غیاب نظارت موثرش در شبکه بانکی رخ داده بود شد و در واکنش به آن، شتابزده کوشید با تصویب قوانین و مقرراتی محدودکننده مساله را سامان دهد. اما اکنون با گذشت 8 سال از تصویب این قانون، مشاهده میشود که توفیق قابلتوجهی در این خصوص به دست نیامده است. بررسی تجارب سایر کشورها نشان میدهد که مقررات محدودکننده مشابه (البته صرفا درخصوص فعالیتهای غیربانکی و نه فعالیتهای بانکی) در برخی از کشورها در حین و پس از بحرانهای بانکی نیز وجود داشته است.

در واقع اصل اقدام نهاد ناظر بانکی در قبض و بسط دامنه فعالیتهای بانکها در واکنش به شرایط اقتصادی هر کشوری طبیعی است، اما بهنظر میرسد آنچه در کشور ما رخ داده است نوعی «افتادن از دو سوی بام» بوده است؛ غیبتی تام و تمام برای مدتی طولانی در حوزه نظارت بانکی و ورودی ناگهانی با هدف ساماندهی مساله در مدت زمانی کوتاه. دور از انتظار هم نیست که این تلاش به دیوار سخت موانع اجرایی برخورد و ناکام ماند. موانعی از جمله ضعفهای کارشناسی در ترتیبات مقرر در قانون رفع موانع تولید و دستورالعملهای مربوطه، تنگناهای اجرایی مختلف و همراستا نبودن انگیزههای اقتصادی بانکها (مشابه هر کسب و کار دیگری) در شرایط تورمی کشور با مقررات مذکور.

عواقب منع سرمایهگذاری بانکها

استمرار شرایط تورمی و نرخ بهره حقیقی منفی و دستوری در مقاطع متعدد، دسترسی به تسهیلات بانکی را به یک رانت قابلتوجه در اقتصاد ایران تبدیل کرده است. درچنین شرایطی، بانکها خود به مثابه یک کسب و کار- در حالی که بر اساس مقررات مذکور از سرمایهگذاری منع شدهاند و در فقدان یک پایگاه اطلاعاتی جامع و سازوکار صحیح اعتبارسنجی- یا باید تسهیلات بانکی را بدون اطمینان از بازپرداخت اقساط به خیل متقاضیان آن (که بسیاری از آنها بهصورت تکلیفی از جانب دولت تعیین شدهاند) اعطا کنند یا اینکه خود رأسا در فرآیندی که طبیعتا بانک را درگیر مساله تعارض منافع نیز میکند، اقدام به شناسایی بخشها و صنایع پربازده کرده و تسهیلات را عمدتا با ایجاد ساختارهای غیرشفاف، تودرتو و بعضا شرکتهای کاغذی بهشکل غیرمستقیم به اشخاص مرتبط خود که توسط مقررات فوقالذکر قابل رهگیری نیستند، اعطا کنند.

نکته قابلتوجه دیگر آن است که به جز برخی از بانکهای خاص که سوءاستفاده از ظرفیت بانک و سوءمدیریت مدیران آنها مشهود بوده است، با وجود قوانین و مقررات غیرکارشناسی و درنظرنگرفتن انگیزههای اقتصادی بانکها، بسیاری از مدیران بانکی عملا راه دیگری برای زنده نگاه داشتن کسب و کار بانکی خود نداشتهاند. اگر بهصورتهای مالی تلفیقی بانکها در سالهای گذشته نگاهی بیندازیم میبینیم که اتفاقا در بسیاری از موارد سود ناشی از همین سرمایهگذاریها بوده است که زیان عملیاتی یک بانک را -که میتوان ادعا کرد بخش قابلتوجهی از آن ریشه در ضعفهای قانونی و عوامل بیرونی دارد- در تلفیق به سود رسانده است.

بهعبارتی شاید اگر نرخ بهره متناسب با شرایط تورمی تعدیل میشد، میتوانست انگیزه بانکها برای فعالیت در بخشهای غیربانکی و اعطای تسهیلات به اشخاص مرتبط را کاهش دهد. از طرفی عدمتوجه قانونگذار به جنبه کسب و کاری بانکها، باعث شده است تا در نگاه حاکمیت و به دلایلی حتی در نگاه افکار عمومی، بانکها صرفا ابزاری برای اجرای سیاستهای کلان حاکمیت پنداشته شوند. در چنین شرایطی مدیران بانکها نیز برای سودآوری بنگاه تحت مدیریت خود (بانک)، از خلأهای قانونی و مقرراتی برای بهرهمندی از فرصتهای سودآوری استفاده کردهاند. این سخن به معنای چشمپوشی بر تخلفات و نادیدهگرفتن نقش خود بانکها در پدیدآمدن چالشهای امروز نیست، اما نقش حاکمیت، قانونگذار و نهاد ناظر نیز نباید در این فرآیند مغفول بماند.

آدرس غلط حاکمیت و قانونگذار

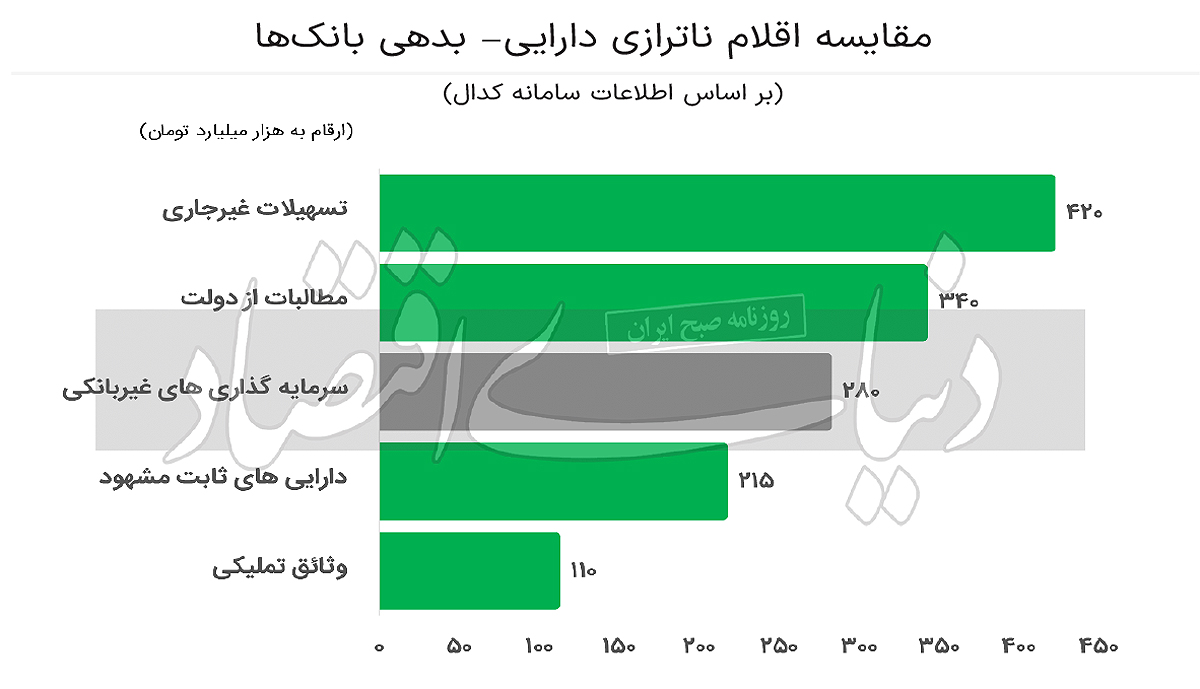

از طرفی درشرایطی که نقصانهای اساسی در قانون عملیات بانکی بدون ربا وجود داشته، سازوکار صحیح اعتبارسنجی در کشور بهصورت کامل پیادهسازی نشده و حاکمیت نیز اجرای سیاستهای کلان خود را بیتوجه به تبعات آن، از طرق مختلف از جمله تکالیف بودجهای، وضع مستمر قوانین غیرکارشناسی و بعضا عجیب مانند قانون جهش تولید مسکن و اجبار بانکها به خرید اوراق دولتی با نرخهای غیراقتصادی بر دوش نظام بانکی میگذارد، بهنظر میرسد فشار به بانکها درخصوص بنگاهداری و بزرگنمایی آن بهعنوان عامل ناترازی شبکه بانکی، بهشکلی آدرس غلط نیز محسوب میشود. اگر نگاهی به ترازنامه بانکهای کشور بیندازیم، مشاهده میشود که تنها 3.8درصد معادل 280هزار میلیارد تومان از داراییهای بانکهایی که صورتهای مالی آنها در کدال منتشر میشود، در دسته سرمایهگذاریهای غیربانکی (آن هم با تعریف تقریبا سختگیرانه بانک مرکزی) قرار میگیرد.

این درحالی است که برای مثال بدهی دولت به شبکه بانکی خود بهتنهایی 4.6درصد معادل 340هزار میلیارد تومان از داراییهای بانکها را به خود اختصاص داده است و تسویه این مطالبات، بیش از تمام مانورهایی که روی فعالیتهای غیربانکی بانکها داده میشود، میتواند اوضاع ناترازی بانکها را بهبود بخشد. در نظر داشته باشید که برخلاف سرمایهگذاریهای بانکها، اتفاقا قلم «مطالبات از دولت» به مفهوم واقعی کلمه منجمد و غیرمولد است.

یا به طور مثال تسهیلات غیرجاری بانکها به تنهایی بیش از 5.3درصد از داراییهای شبکه بانکی را به خود اختصاص داده است که اقدام عاجل درخصوص آنها در شرایطی که تسهیلات تکلیفی بدون توجه به اهلیت اعتباری مشمولین، یکی پس از دیگری بر دوش نظام بانکی قرار داده میشود، میتواند در اولویت بالاتری قرار گیرد. در نمودار ذیل، مقایسهای بین اقلام داراییهای شبکه بانکی که میتواند بهعنوان ناترازی دارایی-بدهی قلمداد شود، صورت گرفته که سطح اهمیت سرمایهگذاریهای غیربانکی (یا آنچیزی که تحت عنوان «بنگاهداری بانکها» یاد میشود) را، در میان آنها نشان میدهد.

تجارب جهانی درخصوص سرمایهگذاریهای غیربانکی

بررسی قوانین و مقررات بانکداری در کشورهای مختلف، رهنمودهای نهادهای ناظر بینالمللی و تجارب جهانی، میتواند بینش خوبی در اختیار قانونگذار قرار دهد تا از تصویب قوانین افراطی و غیرقابل اجرایی چون مواد 16 و 17 قانون رفع موانع جلوگیری کند. برای مثال درحال حاضر و در ایالات متحده، به هلدینگهای بانکی (BHC)، اجازه داده میشود تا با رعایت ملاحظاتی، به طور مستقیم یا غیرمستقیم، در هر شرکتی (با فعالیت غیربانکی) تا 25درصد سهام آن شرکت، سرمایهگذاری کنند.

در هلدینگهای بانکی، بانک بهعنوان شرکت در ساختار هلدینگ قرار میگیرد. هلدینگهای مالی (FHC) که خود مالک یک یا چند بانک هستند، اجازه انواع سرمایهگذاری را بهصورت بیقید و شرط در انواع شرکتها شامل فعالیت بانکی و غیربانکی دارند. البته در همین کشور و در سال 1956، هرگونه سرمایهگذاری هلدینگهای بانکی در فعالیتهای غیربانکی ممنوع اعلام شده بود. این تغییر قوانین در سایر کشورها نیز در گذر زمان وجود داشته است و بنا به شرایط خاص هر مقطع زمانی، قوانین و مقررات بهصورت پویا بهروزرسانی میشوند.

اساسا در بسیاری از کشورها بانکها اجازه دارند تا در نهادهای غیرمالی (Non-financial Firms) با رعایت حدود نظارتی، سرمایهگذاری کنند. البته این اصل که مالکیت بانکها در شرکتها موجب تضاد منافع میشود در قوانین بانکداری کشورها پذیرفته شده اما در کمتر کشوری، مشابه ایران نهتنها سرمایهگذاری بخشهای غیربانکی به صورت کامل ممنوع اعلام شده است که سرمایهگذاریهای بانکی نیز با محدودیت روبهرو هستند. از طرفی تعریف فعالیتهای بانکی در دستورالعمل بانک مرکزی نیز جامعیت تعاریف قوانین سایر کشورها را ندارد.

برای مثال در اکثر کشورها خدمات مالی مرتبط با عملیات بانکی شامل صندوقهای سرمایهگذاری، کارگزاریها، بیمهها و... نیز در زمره خدمات بانکی شناخته میشود و امکان ارائه خدمات بانکداری سرمایهگذاری (Investment Bank) نیز به عنوان مکمل خدمات بانکداری تجاری برای ایشان وجود دارد. در حالی که در ایران برای مثال بهرغم اصلاح دستورالعمل سرمایهگذاری در اوراق بهادار در سال 1399، نه تنها اجازه تاسیس شرکت تامین سرمایه به بانکها داده نمیشود، بلکه حتی ترمز توسعه و گسترش فعالیت آنها نیز کشیده شده است. در حالی که خدمات بانکداری سرمایهگذاری اساسا امروزه بخشی لاینفک از بانکداری بهشمار میروند و میتوانند منجر به درآمدزایی قابلتوجه برای بانکها شوند.

بنابراین بهنظر میرسد در حالی که قانون مادر بانکی کشور مربوط به نیم قرن پیش بوده و قانونگذار هنوز موفق به ایجاد اجماعی بین متخصصان برای تصویب قانونی جدید و جامع برای بانکداری در کشور نشده است، وضع قوانین غیرکارشناسی مانند آنچه در این یادداشت به آن اشاره شد، نهتنها کمکی به رفع مسائل نظام بانکی نمیکند، بلکه گره تودرتوی آن را کورتر هم میکند. توصیه کارشناسی آن است که نظرات صاحبنظران بانکی درخصوص قوانین و مقررات قبلی و درحال تدوین، اخذ شده و برای اصلاح آنها اقدام عاجل صورت گیرد. اساسا پویایی قوانین و بهروز ماندن آنها بهویژه در حوزه سرمایهگذاریهای بانکها میتواند کمک شایانی به خروج از بنبست اصلاح نظام بانکی و حتی رفع دغدغههای سیاستگذار درحوزههایی مانند هدایت اعتبار نیز بکند.

علیالخصوص که در شرایط فعلی و با توجه به سیاست انقباضی بانک مرکزی برای مهار رشد نقدینگی، نگرانیهایی از تعمیق رکود و آسیب دیدن نقش شبکه بانکی در تامین مالی اقتصاد و توسعه وجود دارد. معقولانهتر آن است که به «اصلاح نظام بانکی» به مثابه فرآیندی مستمر و پویا برای هدایت نظام بانکی جهت حرکت در جاده درست نگریسته شود تا متوقف کردن بانکها به این بهانه که قبلا بیمحابا و پرخطر بودهاند.