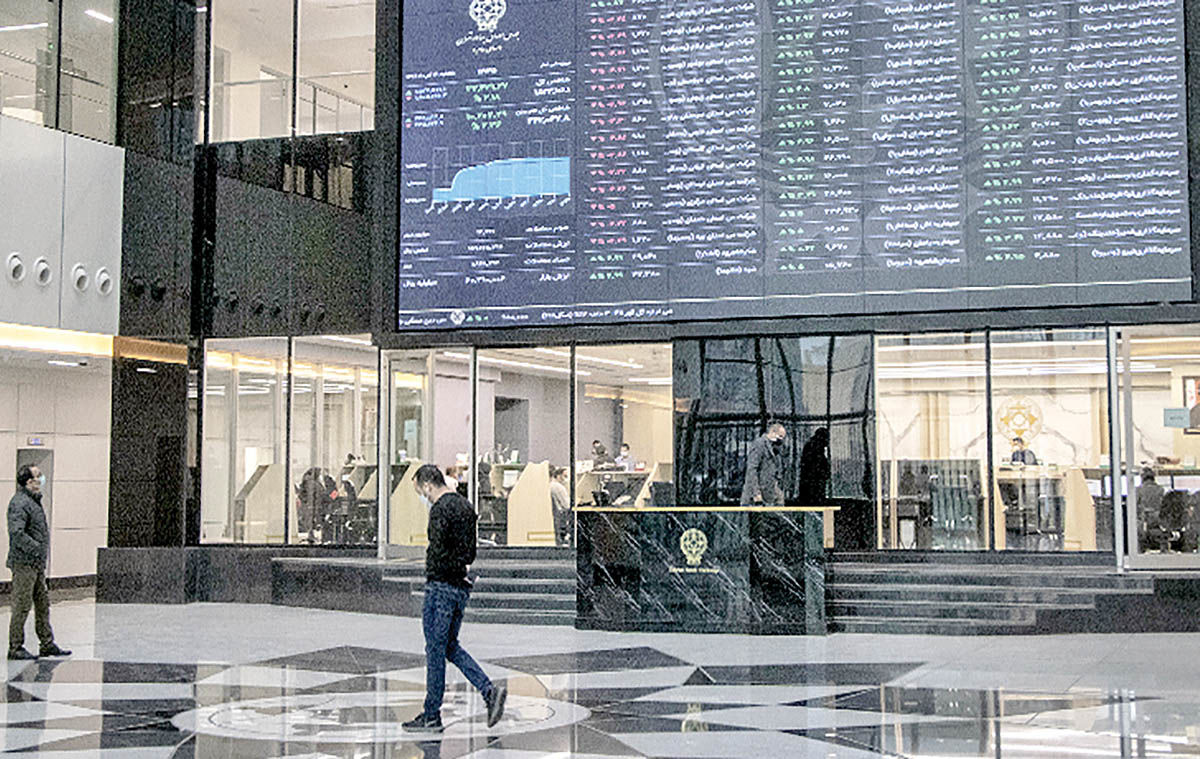

چرا سیاستگذار نتوانست بازار سهام را احیا کند؟

بنبست حمایت پولی از بورس

حالا سوال این است که با وجود آنچه که در بازار در حال وقوع است و کنترل و دخالت در مکانیزم بازار و پولپاشیها در این حوزه، این دستورها و دخالتها حاصلی هم داشته یا هرچه بوده بیحاصلی بوده است؟ کارشناسان حوزه بورس در گفتوگو با روزنامه «دنیایاقتصاد» به این سوال پاسخ دادهاند.

ترس و بیاعتمادی همچنان در بازار

الناز جمالی: ترس، عدماعتماد، عدمورود پول و جذابیت بازارهای بدون ریسک نسبت به بازار سرمایه موجب شده که فعالان بازار نسبت به خبرهای خوب مثل افزایش بهای جهانی نفت واکنش خوبی نداشته باشند.

همچنین رئیس سازمان بورس در حاشیه نشست کمیسیون بازار پول و سرمایه در اتاق بازرگانی ایران در رابطه با حمایت از بورس اظهار کرد، حمایت از بورس اینگونه نیست که دولت بهصورت مستقیم پول تزریق کند. تصمیماتی که درخصوص صنایع و شرکتها گرفته میشود، اگر منطقی باشد شرکتها سودآوری خواهند داشت و به این ترتیب هیچ نیازی به حمایت ندارند. در این روزها بیشترین عاملی که در کنار ترس از ریزش بیشتر در بازار سرمایه به چشم میخورد، عدماعتمادی است که در بازار وجود دارد و هر روز بیشتر از روز گذشته این موضوع خود را در بازار نشان میدهد.

از سوی دیگر نکته نگرانکننده حالحاضر بازار، خروج همزمان پول از بازار سرمایه و صندوقهای سرمایهگذاری است. سهامداران در شرایط فعلی که اعتمادی وجود ندارد ترجیح به خروج از بازار میدهند، انتظار میرود همچنان شاهد بیاعتمادی سهامداران و اهالی بازار سرمایه به وعدههای دولت جدید و خروج پول حقیقی از بازار سرمایه باشیم. با توجه به رشد سریع شاخص و کاهش پلکانی آن باید دید بورس تا چه زمانی به این روند ادامه خواهد داد.

با دستور دردی دوا نمیشود

حمیدرضا فاروقی: حمایتهای دستوری منجر به این اتفاق شده که خریدارها از بازار خارج شوند و دیگر وارد بازار نشوند در نتیجه فایدهای ندارد. در این چند وقت بهرغم خریدهای صورتگرفته، سرمایهگذارها تمایلی برای سرمایهگذاری نشان ندادهاند، برای همین هم در کنار حمایتهای دستوری باید متوجه این موضوع بود که عوامل دیگری هم در بهبود وضعیت بورس نقش دارند.

ابهامات و یکسری ریسکهایی که صنایع ما و شرکتهای بورسی با آن مواجهه هستند، باید رفع شوند. این ریسکها، ریسکهای ساختاری هستند. ابهاماتی هستند که در حوزه صنعت وجود دارند و برمیگردد به دولت و نهادهای قانونگذار. بهطور مثال میتوانیم به بحث قیمتگذاری در برخی از صنایع اشاره کنیم که از سمت دولت انجام میشود.

میتوانیم به ابهامات ارز ۴۲۰۰تومانی و قیمتگذاری دستوری خودرو اشاره کنیم، یا حتی میتوانیم به بحث بانکداری اشاره کنیم که یکسری دستورات و بخشنامههایی به بانکها تحمیل میشود که ریسکی را برای آنها ایجاد میکند. برای همین هم نهاد ناظر در کنار بحث حمایت، باید ریسکها و ابهاماتی که باعثشده از سمت سرمایهگذار ریسک جدیای تلقی شوند را رفع کند.

پس صرف حمایتهای دستوری یا کوتاهمدت نمیتواند دردی از بازار دوا کند. البته که رفع و رجوع کردن ابهامات از شرکتها زمانبر و کار سختی است، اما اینکه سازمان بورس سراغ این کار نرفته است و شاهد نتیجهاش نیستیم، برمیگردد به این موضوع که تمرکز روی چیزهایی بوده است که دمدست بودهاند. مثل دستور به چند ارگان برای خرید سهم و ...، اما در مقابل رفع ابهامات و ریسکهای بازار زمانبر است و نیاز بهکار و توجه ویژه دارد. پس بهتر است که بهجای تمرکز به حد اعتبار را بالا بردن و اینچنین موارد دمدستی، روی این موضوعات سخت تلاش کرد.

حمایتهای دستوری؛ مسکن موقتی

مهدی دلبری: حمایتهای دستوری یا صوری در بلندمدت مشکلات بازار را رفع نمیکنند. البته که این حمایتها به افرادی که قصد دارند از بازار خارج شوند یک فرصت خروج میدهد ولی برای افرادی که میخواهند در بازار بلندمدت بمانند، این حمایتها خیلی کمکی به آنها نمیکند و البته منابع سهامداران عمده هم از بین میرود. همچنین اینکه منابع را بهجای اینکه صرف تولید و سودآوری شود، صرف حمایت از قیمت شود، در بلندمدت به ضرر سهامداران و شرکتها است. در صورتیکه اگر همین انرژی را روی حمایت از سود پایدار و منافع منصفانه میگذاشتند، بهتر بود تا منابع شرکتها طرحهای سودآور و پروژههای بلندمدت انجام شود.

به هر حال حمایتهای پولی و همکاریهای تیمی نهادهای عمومی، مسکنهای کوتاهمدت برای بازار سرمایه هستند و میتواند بحرانهای خیلی بزرگی را در چند روز آرام کند، اما نمیتواند اقدامی مستمر و چندماهه باشد. برای همین هم باید به این مساله توجه داشته باشیم که معضل بازار، متغیرهای بنیادی است و لازم است انرژی برای اصلاح این متغیرها گذاشته شود تا به بازار سرمایه به دید بلندمدت نگاه شود.

سازمان بورس و تشکلها در حال کمک هستند تا متغیرهای بنیادی هم اصلاح شوند اما از موقعی که راهحل نجات بورس در توسعه صندوقتوسعه دیده شده است، همچنان همان راهحل موقتی و کوتاهمدت را در حال ادامهدادن هستند، ولی در حالحاضر به دلیل اینکه بازار بزرگتر شده و شرکتهای جدیدتری آمدهاند و همچنین با افزایش نرخ دلار، نرخ فروش هم رشد داشته است، دیگر تزریق منابع ریالی به صندوقها نمیتواند جوابگوی ریسکهای بازار باشد؛ به همین علت راهحل در این است که متغیرهای بلندمدت و تعیینکننده سودشرکتها را اصلاح کنیم. کاهش فاصله دلار نیما و آزاد، قیمتگذاری دستوری و ... اصلاح شود و البته رابطه دولت و شرکتها رابطهای منصافانه و مبتنی بر رعایت عدالت باشد.